چگونه عملکرد پورتفلیو خود را ارزیابی کنیم؟ معرفی 3 نسبت ترینر، شارپ و جنسن

بسیاری از سرمایه گذاران به اشتباه، موفقیت پورتفولیوی خود را تنها بر اساس برگشت سود قرار میدهند. سرمایه گذاران معدودی خطرات موجود در دستیابی به این سود را در نظر میگیرند. از دهه ۱۹۶۰ سرمایه گذاران میدانند چگونه میزان خطر موجود در نوسان سود را اندازه گیری کنند، اما هیچ معیار و سنجشی وجود ندارد که همزمان بر خطر و برگشت سود سرمایه گذاری معطوف باشد. امروزه ۳ نوع ابزارهای سنجش عملکرد برای ارزیابی پورتفولیو وجود دارد.

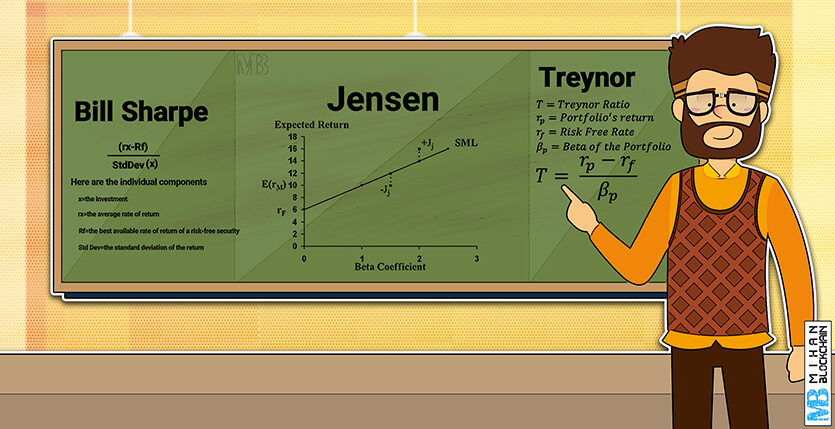

نسبت های ترینر (Treynor)، شارپ (Sharpe) و جنسن (Jensen) عملکرد برگشت سود و ریسک را به صورت یک واحد مستقل در میآورند؛ اما تفاوت اندکی بین آنها وجود دارد. کدام یک بهتر است؟ شاید بتوان گفت که ترکیبی از هر سه این نسبت ها، بهترین رویکرد باشد.

نسبت ترینر (Treynor)

جک ال ترینر (Jack L. Treynor) اولین نفری بود که به سرمایه گذاران، سنجش و معیار مرکبی از عملکرد پورتفولیو ارائه کرد که شامل ریسک هم بود. هدف ترینر یافتن معیار عملکردی بود که بتواند برای تمام سرمایه گذاران فارغ از اولویت های شخصی خود کاربردی باشد. ترینر بیان کرد که ریسک دارای دو مولفه است. این دو مولفه عبارتند از: ریسکی که توسط نوسان در بازار بورس ایجاد میشود و ریسکی که ناشی از نوسان اوراق بهادار افراد است.

ترینر مفهوم خط بازار اوراق بهادار را معرفی کرد که رابطه بین برگشت سود پورتفولیو و نرخ برگشت سود بازار را تعریف میکند. شیب این خط بیانگر نوسان نسبی بین پورتفولیو و بازار است. ضریب بتا، معیار نوسان پورتفولیوی سهام نسبت به خود بازار است. هرچه شیب این خط بیشتر باشد نسبت ریسک به برگشت سود بیشتر خواهد بود.

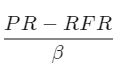

به نسبت ترینر، نسبت بازده به نوسان میگویند و به صورت زیر به دست میآید:

در این فرمول داریم:

نرخ بدون ریسک = RFR

بتا = β

صورت کسر تعیین کننده صرف ریسک و مخرج کسر نیز برابر با ریسک پورتفولیو است. نتیجه این کسر بیانگر برگشت سود پورتفولیو به ازای هر واحد ریسک است.

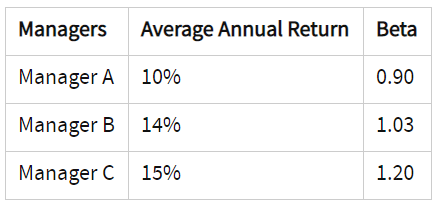

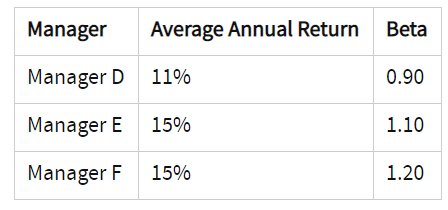

برای بیان شفاف تر این موضوع فرض کنید که سود سالانه S&P 500 برابر با ۱۰ درصد باشد، در حالی که میانگین سود سالانه اوراق قرضه ۵ درصد است. اکنون ارزیابی ۳ مدیر پورتفولیو به شرح زیر است:

مقدار ترینر برای هر کدام نیز به صورت جدول زیر خواهد بود:

هرچه مقدار نسبت ترینر بیشتر باشد، پورتفولیوی بهتری خواهید داشت. اگر مدیریت پورتفولیو صرفا بر اساس عملکرد ارزیابی شده باشد، به نظر میرسد که مدیر C بهترین نتایج را کسب کرده است. هرچند هنگامی که ریسک انجام شده توسط هر مدیر برای کسب سود را در نظر بگیریم، مدیر B دارای نتایج بهتری است. در این مورد، هر ۳ مدیر بهتر از کل بازار عمل کرده اند.

از آنجایی که این نسبت فقط از ریسک سیستماتیک استفاده میکند، فرض میشود که سرمایه گذار دارای پورتفولیوی تقریبا گوناگونی است؛ بنابراین ریسک غیر سیستماتیک در نظر گرفته نمیشود. در نتیجه، این نسبت عمدتا برای سرمایه گذارانی قابل اعمال است که پورتفولیوی گوناگونی دارند.

نسبت شارپ (Sharpe)

نسبت شارپ تقریبا مشابه با نسبت ترینر است؛ با این تفاوت که به جای آنکه صرفا ریسک سیستماتیک در نظر گرفته شود، سنجش ریسک همان انحراف معیار پورتفولیو است. این معیار که توسط بیل شارپ (Bill Sharpe) ارائه شده است، در پی اقدامات وی در خصوص مدل قیمت گذاری دارایی سرمایه (CAPM) است و از ریسک کلی برای مقایسه پورتفولیوها با خط بازار سرمایه استفاده میکند.

نسبت شارپ به صورت زیر تعریف میشود:

در این فرمول داریم:

سود پورتفولیو = PR

نرخ بدون ریسک = RFR

انحراف معیار = SD

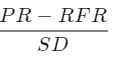

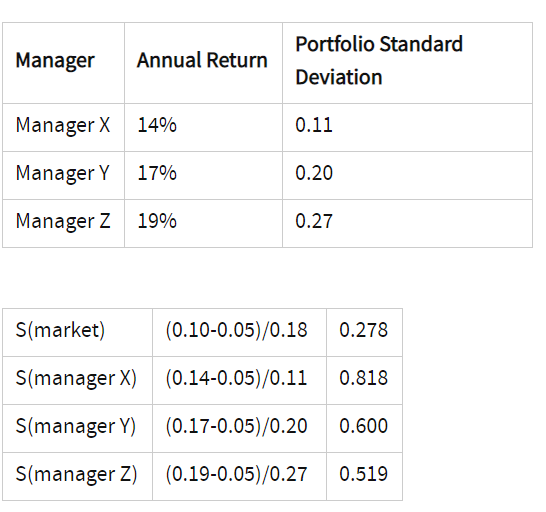

با استفاده از مثال ذکر شده برای نسبت ترینر و با فرض اینکه S&P 500 دارای انحراف معیار ۱۸ درصدی در دوره ۱۰ ساله است، میتوانیم نسبت شارپ را برای مدیران پورتفولیوی زیر تعیین کنیم:

مجددا متوجه میشویم که بهترین پورتفولیو لزوما آن پورتفولیویی نیست که سود بیشتر یا در این مورد، سرمایه بیشتری داشته باشد.

نسبت شارپ بر خلاف معیار ترینر، مدیریت پورتفولیو را بر اساس نرخ سود و گوناگونی پورتفولیو ارزیابی میکند. بنابراین نسبت شارپ برای پورتفولیوهای گوناگون مناسب تر است زیرا خطرات پورتفولیو را دقیق تر مدنظر قرار میدهد.

معیار جنسن (Jensen)

معیار جنسن نیز مانند معیارهای قبل با استفاده از CAPM محاسبه میشود. اسم معیار جنسن برگرفته از اسم خالق آن مایکل سی جنسن (Michael C. Jensen) است و سود اضافی و بیش از حد انتظار ایجاد شده توسط پورتفولیو را محاسبه میکند. به این معیار، آلفا نیز گفته میشود.

نسبت جنسن ارزیابی میکند که چه میزان نرخ سود پورتفولیو مرتبط با قابلیت مدیریت است تا سود بالاتر از میانگین ارائه دهد. هرچه این نسبت بیشتر باشد، بازده تعدیل شده ریسک نیز بیشتر میشود. پورتفولیویی با سود مثبت مستمر دارای آلفای مثبت و پورتفولیویی با سود منفی مستمر دارای آلفای منفی خواهند بود.

فرمول جنسن به صورت زیر است:

در این فرمول داریم: PR−CAPM

سود پورتفولیو = PR

نرخ بدون ریسک + بتا = CAPM

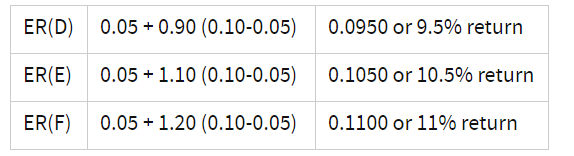

اگر نرخ بدون ریسک را ۵ درصد و سود بازار را ۱۰ درصد در نظر بگیریم، آلفای سرمایه های زیر بدین شرح است:

سود مورد انتظار پورتفولیو را محاسبه میکنیم:

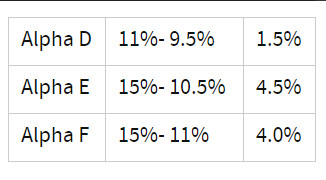

آلفای پورتفولیو را با تفریق سود مورد انتظار از سود واقعی محاسبه میکنیم:

کدام مدیر عملکرد بهتری داشته است؟ مدیر E عملکرد بهتری داشته است. زیرا اگرچه مدیر F دارای سود سالانه برابری با مدیر E است، اما انتظار میرفت که مدیر E دارای سود کمتری باشد، چون بتای پورتفولیوی او بسیار کمتر از بتای پورتفولیوی مدیر F بود.

نرخ سود و ریسک برای اوراق بهادار بر اساس دوره زمانی متفاوت است. در معیار جنسن به استفاده از نرخ سود بدون ریسک متفاوت برای هر دوره زمانی نیاز است. به منظور ارزیابی عملکرد مدیریت سرمایه برای دوره زمانی ۵ ساله، استفاده از دوره های سالانه نیز به بررسی سود سالانه سرمایه منهای سود بدون ریسک برای هر سال و ارتباط دادن آن به سود سالانه در پورتفولیوی بازار منهای نرخ بدون ریسک مشابه نیاز است.

در مقابل، نسبت های ترینر و شارپ، میانگین سود برای کل دوره مورد نظر برای تمام متغیرهای موجود در فرمول را بررسی میکند. همانند معیار ترینر، آلفای جنسن نیز صرف ریسک را به صورت بتا محاسبه میکند و بنابراین فرض میکند که پورتفولیو از گوناگونی کافی برخوردار است. در نتیجه، بهتر است این نسبت برای سرمایه گذاری هایی نظیر صندوق سرمایه گذاری مشترک به کار برده شود.

نتیجه گیری

معیارهای عملکرد پورتفولیو، عوامل مهمی در تصمیمات سرمایه گذاری هستند. این ابزارها اطلاعات ضروری به سرمایه گذاران ارائه میدهند تا کارآمدی پول سرمایه گذاری شده را ارزیابی کنند. به یاد داشته باشید، سود پورتفولیو تنها بخشی از ماجرا است. بدون ارزیابی بازده تعدیل شده ریسک، سرمایه گذار نمیتواند نمای کلی از سرمایه گذاری داشته باشد و این موضوع میتواند منجر به تصمیم گیری های مبهم و نامناسب شود.