در این مقاله به معرفی یک استراتژی به نام Covered- Calls یا “خرید پوشش داده شده” میپردازیم تا سرمایه گذاران از طریق معاملات آپشن بیت کوین بتوانند سودی به اندازه سود دیفای کسب کنند بدون اینکه مجبور به توکنیزه کردن بیت کوینهای خود باشند.

همان طور که میدانید سرمایه گذاران بیت کوین برای شرکت در ییلد فارمینگ دیفای باید بیت کوین خود را به اشکال توکنیزه بیت کوین مانند WBTC و renBTC تبدیل کنند تا امکان تعامل با توکن های ERC20 را در پروتکلهای دیفای پیدا کنند. ولی اخیرا به مقالهای در سایت کوین تلگراف برخوردم که نحوه کسب بازده سالانه ۴۱ درصدی از طریق معاملات آپشن بیت کوین را به سرمایه گذاران توضیح میدهد؛ جالب اینجاست که در این روش نیازی به تبدیل بیت کوین به WBTC وrenBTC نیست.

در این مقاله نویسنده مثال و نمونهای از کاربرد عملی این استراتژی را به طور مفصل توضیح میدهد. و بیان میکند که به جای استفاده از اپلیکیشنهای امور مالی غیرمتمرکز یا دیفای، از طریق هولد کردن بیت کوین و سرمایه گذاری در معاملات آپشن بیت کوین نیز میتوان چنین سودهایی کسب کرد.

هر چند که ما حامی و طرفدار استفاده از این استراتژی هستیم ولی بخشی از توضیحات ارایه شده در مقاله پیچیده و مبهم هست؛ بنابراین تا جایی که ممکن بوده است در وضوح و ساده نویسی مطلب اهتمام شده است تا معامله گران بتوانند به بهترین شکل ممکن این استراتژی را اجرا و عملی نمایند.

معرفی استراتژی Covered Calls در معاملات آپشن بیت کوین

در استراتژی Covered Calls شما همزمان میتوانید موجودی بیت کوین خود را نگه دارید و هم معادل آن بیت کوین بفروشید؛ البته نه بیت کوین، بلکه ” اختیار خرید بیت کوین” خود را به کسی میفروشید.

اجازه دهید واضحتر بگویم: من بیت کوین دارم و شما خریدار هستید. در این استراتژی در معاملات آپشن بیت کوین ، من بیت کوین خود را به شما نمیفروشم، بلکه اختیار خرید بیت کوین خود را طبق قراردادی برای تاریخی مشخص ( مثلا برای۲ ماه آینده) و با قیمتی توافقی به شما میفروشم. در تاریخ سررسید شما اختیار دارید به قیمت اعمال مقدار توافق شده را از من بخرید و یا نخرید. و در هر صورت، شما در تاریخ سررسید تسویه کنید یا نه، مبلغی را که در زمان عقد قرارداد به عنوان “وجه تضمین” پرداخت کردهاید به من (فروشنده) تعلق میگیرد.

وجه تضمین و عوامل موثر در مقدار آن

در معاملات آپشن بیت کوین خریدار مبلغی را به فروشنده پرداخت میکند که به آن وجه تضمین میگویند. و این مبلغ در ازای برخوردار شدن از امتیاز “اختیار خرید بیت کوین” با قیمت اعمالی که در قرارداد تعیین شده است پرداخت میگردد. اصلا درآمد این استراتژی بستگی به مقدار وجه تضمینی دارد که فروشنده دریافت میکند.

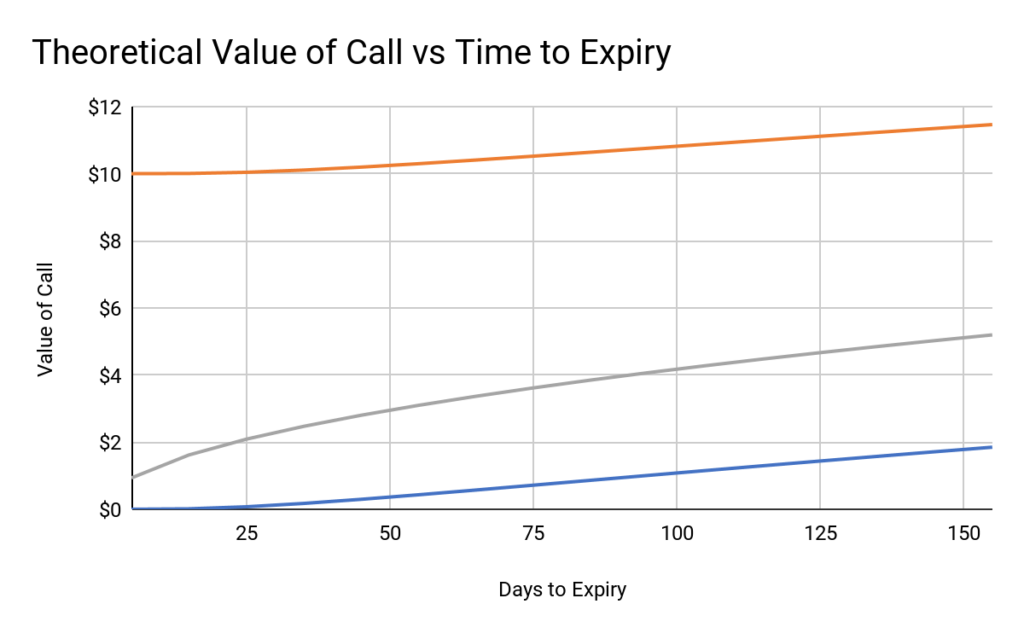

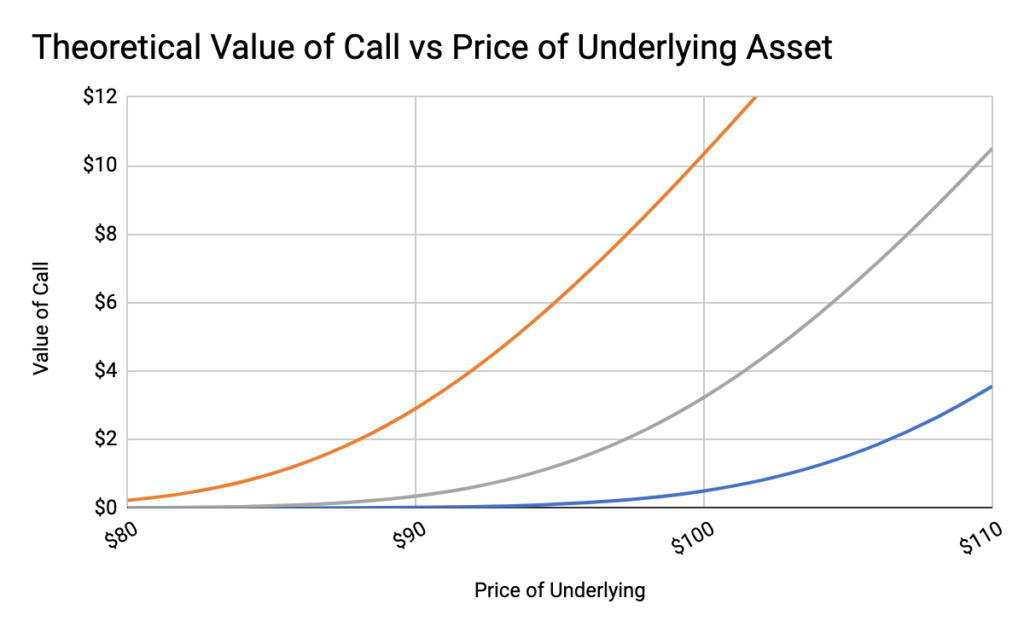

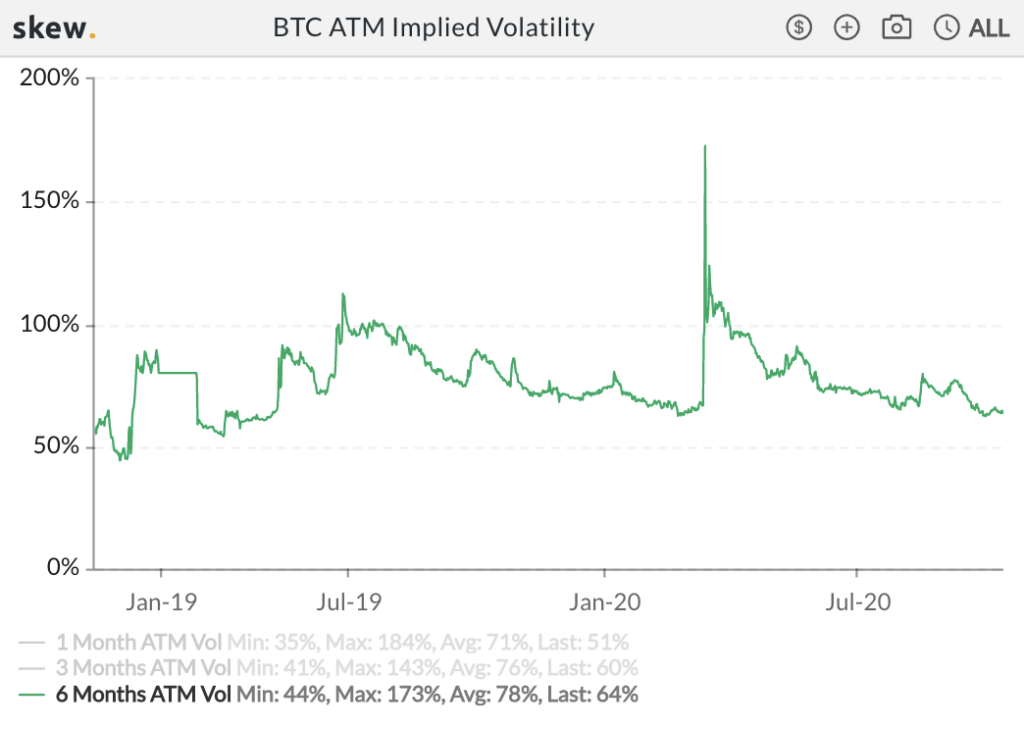

درک نحوه محاسبه وجه تضمین در معاملات آپشن بیت کوین مشکل است. جالب است که بدانید میران سکولز و رابرت مرتون در سال ۱۹۹۷ بخاطر ارایه راه حلی معتبر و قابل اعتماد برای تعیین مبلغ وجه تضمین جایزه نوبل گرفتند. ولی در حالت کلی مقدار وجه تضمین افزایش مییابد اگر ۱) مدت قرارداد طولانیتر باشد ۲) اختلاف بین قیمت روز بیت کوین و قیمت اعمال کمتر باشد ۳) نوسان بیت کوین بیشتر باشد.

همانطور که در نمودارهای بالا نشان داده شده است، پر بازدهترین استراتژیهای Covered- Calls آنهایی خواهند بود که مدت قراردادشان بیشتر از یک سال است، قیمت اعمال کمتر از یا مساوی با قیمت روز بیت کوین است، و هنگامی بسته میشوند که نوسان بیت کوین در بالاترین حد خود است.

در زمان نوشتن این مقاله قرارداد خرید اختیاری که تاریخ سررسید آن در ماه ژوئن ۲۰۲۱ و قیمت اعمال آن ۱۰۰۰۰ دلار است، وجه تضمین سالانه آن ۳۴.۶۶ درصد است. البته این را هم باید در نظر داشت که نوسان فعلی بیت کوین در مقایسه با سابقه تاریخی نوسان آن نسبتا پایین است.

علیرغم این، آگاهی از خطرات و ریسکهای مالی مرتبط با انواع استراتژیهای “خرید اختیار” از اهمیت برخوردار است.

روشی ساده و آسان برای درک و تصور میزان ریسکی که در معاملات آپشن متوجه شما است، بررسی و برآورد سود و زیان پوزیشن در مقابل هدف احتمالی قیمت بیت کوین در تاریخ سررسید است.

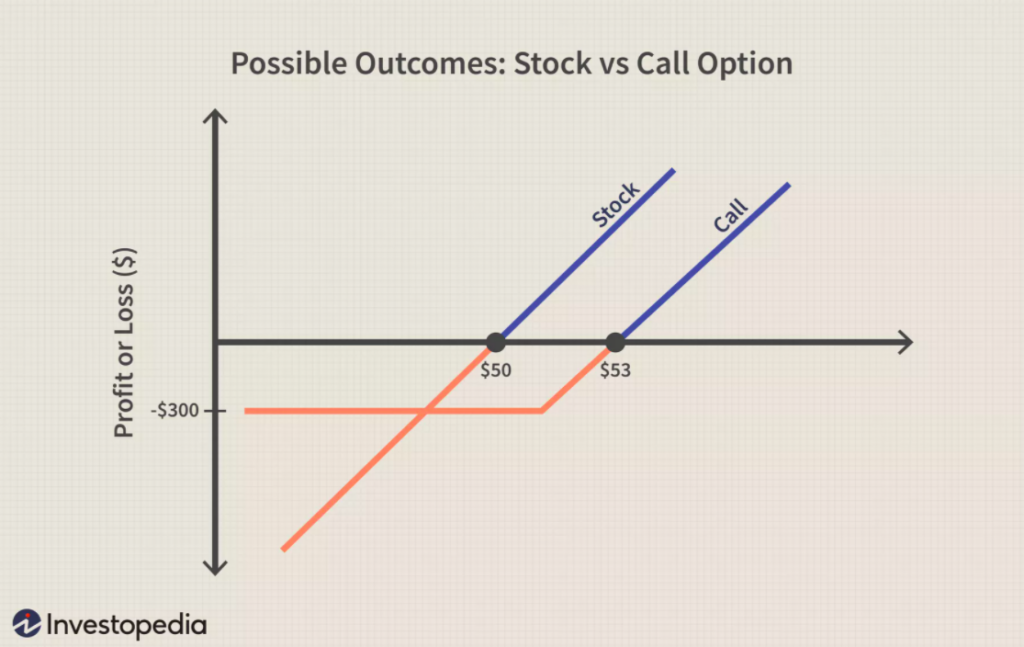

باز کردن پوزیشن لانگ (خرید) یک سهم با پوزیشن لانگ یک قرارداد “خرید اختیار” متفاوت است. زیرا در پوزیشن لانگ “خرید اختیار”، میزان ضرر شما محدود است. حداکثر ضرری که متوجه شما خواهد شد، مبلغ وجه تضمینی است که برای ” خرید اختیار” پرداخت کردهاید. اما در صورتی که قیمت دارایی بیش از قیمت اعمال باشد، شما سود خواهید کرد.

اتخاذ استراتژی Covered Calls شبیه این است که ۲ پوزیشن باز کرده باشید؛ یک پوزیشن لانگ بر روی دارایی و یک پوزیشن شورت روی خرید اختیار آن دارایی. بنابراین ترکیب سود و زیان این ۲ پوزیشن چیزی شبیه شکل زیر خواهد شد:

ریسکی که در این استراتژی متوجه شما است شبیه به ریسک یک پوزیشن لانگ است که ضرر آن محدود نشده است؛ البته تا زمانی که قیمت دارایی به قیمت اعمال نرسیده است. زیرا اگر در تاریخ سررسید قیمت دارایی بیش از قیمت اعمال باشد، قرار داد خرید اختیار اجرا میشود و تسویه میگردد و شما باید دارایی را با همان قیمت توافقی به خریدار بدهید.

مشکل پیشنهاد قبلی

در اینجا با مشکلاتی در مورد چهارچوب مقاله در مورد نحوه انجام معاملات آپشن مواجه میشویم. نویسنده آن را در مقایسه با بازدهی حاصل از دیفای پیشنهاد میکند:

” سرمایه گذاری که در صرافی تجاری شیکاگو، دربیت یا اکی اکس مشغول انجام معاملات آپشن بیت کوین است، به راحتی میتواند ۴۰% و یا حتی بیشتر سود کسب کند.”

ولی تا به اینجای کار بهترین نمونه و استراتژی ذکر شده در “خرید اختیار” سود و بازدهی سالانه ۳۴.۶۶ درصدی را ارایه داده است. بنابراین اختلاف در چیست؟

نویسنده بنای بازدهی ۴۰ درصدی را بر اساس قرارداد “خرید اختیار”ی نهاده است که تاریخ سررسید آن پایان نوامبر ۲۰۲۰ و قیمت اعمال آن ۹۵۰۰ دلار است. این قیمت اعمال از قیمت امروز بیت کوین یعنی ۱۰۷۵۰ دلار به ازای هر بیت کوین کمتر است. طبق گفته او، احتمال این هست که قرارداد خرید اختیار به ضرر ختم شود اگر قیمت اعمال در زمان سررسید پایین تر از قیمت ورود به استراتژی باشد، هر قیمتی زیر ۸۹۶۰ دلار به ضرر منجر میشود، ولی ۸۹۶۰ دلار فقط ۱۶.۶ درصد از قیمت فعلی بیت کوین ۱۰۷۵۰ کمتر است.

متاسفانه این طرز نگرش در مورد قراردادهای “خرید اختیار” نگرشی اساسا غلط و اشتباه است. اگر سرمایه گذاری یک آپشن “خرید اختیار” به قیمت اعمالی پایینتر از قیمت فعلی ( یا پایینتر از قیمتی که طبق انتظار سرمایهگذار در تاریخ سررسید خواهد داشت)، باید آماده فروش و تحویل دارایی خود به خریدار، با آن قیمت اعمال پایینتر باشد.

به عبارت دیگر، اگر شخصی بیت کوین دارد، و قیمت ۱۰۷۵۰ دلار است و آن شخص آپشن “خرید اختیار” به تاریخ سررسید امروز و قیمت اعمال ۹۰۰۰ دلار میفروشد، خریدار خوش شانسی که طرف دیگر معامله است ۱۷۵۰ دلار به جیب میزند. نویسنده ۲ قیمت اعمال را ارایه میدهد، ۸۰۰۰ دلار و ۹۰۰۰ دلار. ولی هنگام برآورد سود و زیان، همان اشتباه قبلی تکرار میشود.

در این مقاله نویسنده میگوید:

با فروش آپشن “خرید اختیار” که تاریخ سررسید آن آخر ماه نوامبر و قیمت اعمال آن ۸۰۰۰ دلار برای نیم بیت کوین و ۹۰۰۰ دلار برای نیم بیت کوین دیگر است، بازده سالانه ۲۵ درصدی میتواند تحقق یابد. در صورتی که اگر به سود کمتری قانع باشیم، در این معامله فقط هنگامی ضرر میکنیم که قیمت در تاریخ سررسید یعنی ۲۷ نوامبر زیر ۸۳۷۵ دلار باشد، یعنی ۲۲ درصد زیر قیمت فعلی.

اما این مطلب اشتباه است. فروش آپشن “خرید اختیار” به قیمت اعمال ۸۰۰۰ دلار آن هم وقتی که قیمت امروز ۱۰۷۵۰ دلار است، نتیجه خوشی نخواهد داشت مگر اینکه کاملا مطمئن باشیم که قیمت بیت کوین در تاریخ سررسید زیر ۸۰۰۰ دلار خواهد بود.

تجربه نشان داده است که هنگامی که یک سرمایه گذار پوزیشن ” خرید اختیار ” باز میکند اگر شانس کمی برای حرکت صعودی بیت کوین در نظر داشته باشد، بازدهی و سود مورد انتظار خود را به حداکثر میرساند. به همین دلیل ما فروش قرارداد اختیار بالای ۲۰ درصد قیمت روز را پیشنهاد میکنیم. آن چه که به همین اندازه مهم است مدت زمان قرارداد است.

هنگام معاملات آپشن بیت کوین ، آپشنهای خود را در نظر داشته باشید!!

معاملات آپشنی که مدت قراردادآنها کمتر از یک ماه است، به دلیل لیکویید یا نقد شدن پر خطرتر هستند. در حالت کلی بیشتر قراردادهایی که لیکویید میشوند تاریخ سررسید آنها ماهانه است. و این الگویی است که هم در بازار ارزهای دیجیتال و هم دربازارهای مالی سنتی مانند سهام، کالا و فارکس یکسان است.

نویسنده تاریخ سررسید قرارداد خرید اختیار خود را برای آخر نوامبر تنظیم کرده است، که قرار دادی ۲ ماهه است. این قرارداد از منظر لیکویید شدن قرارداد خوبی است، ولی وجه تضمین را به اندازه یک قرارداد بلند مدت به حداکثر نمیرساند و ریسک ناشی از مدت قرارداد را مانند قرارداد یک ماهه به حداقل نمیرساند.

به همین دلیل ما طرفدار یک استراتژی هستیم که مدت قرارداد معاملات آپشن آن ماهانه است. منفعت اصلی قراردادهای “خرید پوشش داده شده” ماهانه این است که سرمایه گذاران قیمت اعمال را هر ماه دوباره تنظیم میکنند.

فروش قرارداد “اختیار خرید” به قیمت اعمال ۲۰ درصد بالای قیمت روز یک پیشنهاد خطرناک و نامشخصی است اگر کسی مجبور است که ۲ ماه یا بیشتر برای تنظیم دوباره منتظر بماند، ولی با تنظیم دوباره ماهانه سود حاصل از آن نیز در هر ماه به ۲۰درصد محدود میشود. حتی بیت کوین که تا به حال پر نوسان ترین دارایی است، نسبتا به ندرت بیشتر از ۲۰ درصد در ماه رشد میکند. درست برعکس، حرکت قیمتی بالای ۲۰ درصد در بازه زمانی دو ماهه یا بیشتر مورد انتظار است.

معاملات آپشن بیت کوین مشکل است. و معامله گرانی که به دنبال کسب سود از این بازار هستند باید دارای تجربه کافی، باریک بینی، دوراندیشی و آینده نگری باشند. در حالی که استراتژیهای دیگر احتمالا سودهای بیشتری را به بهای ریسکهای کمتر شناخته شده ارایه دهند.