اقتصاد آمریکا اخیرا با شرایط پرتلاطمی مواجه شده است و با تورم دست و پنجه نرم میکند. شاخص هزینههای مصرف شخصی (PCE) آمریکا در ماه آگوست روز گذشته منتشر شد و این شاخص نشاندهنده ۳.۵٪ تورم نسبت به ماه مشابه سال گذشته بود. حتی اگر هزینههای گزاف مربوط به غذا و انرژی در کشور آمریکا را کنار بگذاریم، باز هم میتوان گفت فدرال رزرو برای پایین آوردن تورم تا نرخ هدف ۲٪ مسیر آسانی در پیش ندارد.

در این میان باید توجه داشت که افزایش نرخ بهره از سوی فدرال رزرو برای مهار نرخ تورم، اثرات جانبی بسیاری دارد و علاوه بر فشار بر بازار سهام، به بازار اوراق قرضه و بخش بانکداری هم ضربات شدیدی وارد میکند.

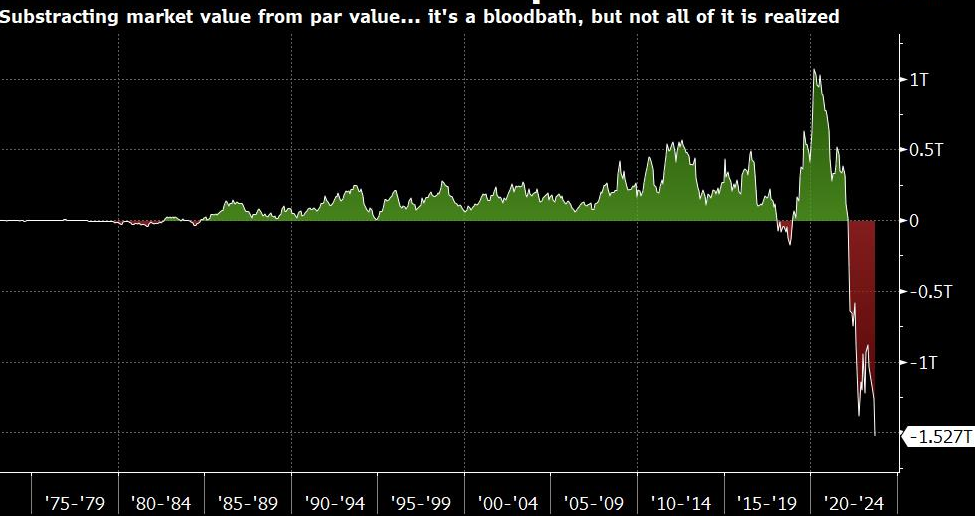

برای مثال به نقل از کوین تلگراف، از زمان آغاز سیاستهای انقباضی فدرال رزرو در مارچ ۲۰۲۲ بازار اوراق خزانهداری آمریکا ۱.۵ تریلیون دلار از ارزش خود را از دست داده است؛ اتفاقی که در درجه اول میتوان آن را به افزایش نرخ بهره نسبت داد. اما معنای شرایط فعلی بازار اوراق خزانهداری برای بیت کوین و سایر داراییهای پرریسک چیست؟

با تداوم عرضه اوراق بدهی توسط خزانهداری آمریکا به بازار، خطر افزایش بیشتر نرخ بهره وجود دارد و این میتواند وضعیت را برای افرادی که سرمایهگذاری با بازدهی ثابت دارند تشدید کند. همچنین تاریخ سررسید ۸ تریلیون دلار از این اوراق ۱۲ ماه آینده است که میتواند اقتصاد را بیش از پیش متشنج کند.

دنیل پورتو (Daniel Porto)، مدیر شرکت دیگلو لاندن (Deaglo London) ضمن ابراز نگرانی در رابطه با رویکرد کنونی فدرال رزرو در قابل تورم میگوید:

(فدرال رزرو) قرار است بازی را انجام دهد که تورم آن را رهبری میکند، اما سوال اصلی این است که آیا ما میتوانیم این مسیر را بدون آسیب دیدن زیاد طی کنیم؟

صحبتهای پورتو با نگرانیهای گسترده در بازارهای مالی در رابطه با تشدید سیاستهای انقباضی بانک مرکزی و اختلال شدید در سیستم مالی همسو است.

نرخ بهره بالا در نهایت نتایج مخربی به همراه دارد

یکی از دلایل اصلی تلاطم اخیر در بازارهای مالی، افزایش نرخ بهره است. به دنبال افزایش این نرخ، قیمت اوراق قرضه موجود کاهش مییابد، اتفاقی که به ریسک نرخ بهره (Interest Rate Risk) معروف است. این ریسک به گروه خاصی محدود نمیشود و کشورها، بانکها، شرکتها، افراد و به طور کلی هرکسی که سرمایهگذاری با بازدهی ثابت دارد را تحت تاثیر قرار میدهد.

باید توجه داشت که سود اوراق قرضه با قیمت آنها رابطه عکس دارد و افزایش سود اوراق قرضه به معنای کاهش قیمت آنهاست.

شاخص صنعتی داوجونز تنها در ماه سپتامبر ریزشی ۶.۶ درصدی را تجربه کرد. علاوه بر این، بازدهی اوراق قرضه ۱۰ ساله دولت آمریکا به ۴.۷٪ رسیده که بالاترین سطح از آگوست سال ۲۰۰۷ است. این نشان میدهد سرمایهگذاران در شرایط فعلی حتی برای سرمایهگذاری در اوراقی که خود دولت صادر کرده کمی مردد هستند.

این وضعیت ممکن است به بانکها نیز آسیب برساند. بانکها معمولا به سپردههای مشتریان و دیگر منابع سرمایه کوتاهمدت وابسته هستند و پس از دریافت وجوه از این منابع آنها را برای مدت طولانیتر به سایر مشتریان یا شرکتها وام میدهند. همچنین بانکها اغلب اوراق خزانهداری را به عنوان ذخایر خود نگهداری میکنند.

حالا با افزایش نرخ بهره و کاهش ارزش اوراق خزانهداری، بانکها ممکن است بودجه لازم برای پاسخگویی به درخواستهای برداشت مشتریان خود را نداشته باشند. چنین چیزی میتواند آنها را به فروش اوراق خزانهداری و سایر داراییهای ذخایر خود سوق دهد که ممکن است به ورشکستگی آنها منجر شود. اتفاقی که چند ماه پیش برای بانکهای سیلیکون ولی، فرست ریپابلیک بنک و سیگنیچر افتاد و زنگ خطر را برای بیثباتی سیستم مالی به صدا درآورد.

این وضعیت میتواند در نهایت به نفع بیت کوین تمام شود

در حالی که فدرال رزرو برای جبران بخشی از ضرر بانکها به خاطر نگهداشتن اوراق خزانهداری در ذخایر خود مکانیسمهای اضطراری دارد، این مکانیسمها زیان بانکها را به طور کامل پوشش نمیدهند و تنها یک تسکین موقتی هستند.

در حال حاضر، بانکها به طور گسترده در حال فروش اوراق خزانهداری خود به شرکتهای خصوصی و یا صندوقهای پوشش ریسک هستند. این روند در صورت افزایش سقف بدهی برای جلوگیری از تعطیلی دولت، احتمالا بدتر خواهد شد. این یعنی احتمالا شاهد افزایش بازدهی اوراق و کاهش بیشتر ارزش اوراق موجود خواهیم بود.

تا زمانی که نرخ بهره بالا بماند، خطر بیثباتی سیستم مالی افزایش مییابد و این فدرال رزرو را به استفاده از مکانیسمهای اضطراری خود سوق میدهد. با توجه به تورم افسارگسیخته و همچنین وضعیت بد ترازنامه فدرال رزرو به خاطر ضرر ۱.۵ تریلیون دلاری ناشی از اوراق خزانهداری، این اتفاقات در مجموع میتواند به نفع داراییهایی مثل بیت کوین تمام شود.

تعیین زمان دقیق این اتفاقات دشوار است و حتی نمیتوان فعالیت بانکها در آینده و سیاستهای احتمالی فدرال رزرو برای کمک به آنها را دقیقا پیشبینی کرد. با این حال، در اکثر سناریوها، بیت کوین احتمالا عملکرد خوبی خواهد داشت و دلیل کمی برای بدبین بودن به روند این ارز دیجیتال وجود دارد.