تحلیل بازار ارز دیجیتال ممکن است آسانتر از تحلیل بازارهای سنتی باشد زیرا بلاک چین شفافیت بیشتری دارد و به هر سرمایه گذار اجازه تحلیل و بررسی دادههای روی زنجیره را میدهد. در عین حال، چالشهایی در متمرکز شدن بر اعداد و ارقام این فضا برای پیشبینی روند و قیمتهای آینده وجود دارد.

فیلیپ گرادول (Philip Gradwell)، اقتصادددان ارشد سازمان Chainalysis، اخیرا از پنج شاخص روی زنجیره بحث کرده است که سرمایه گذار باید مورد توجه قرار دهد و فراموش نکند.

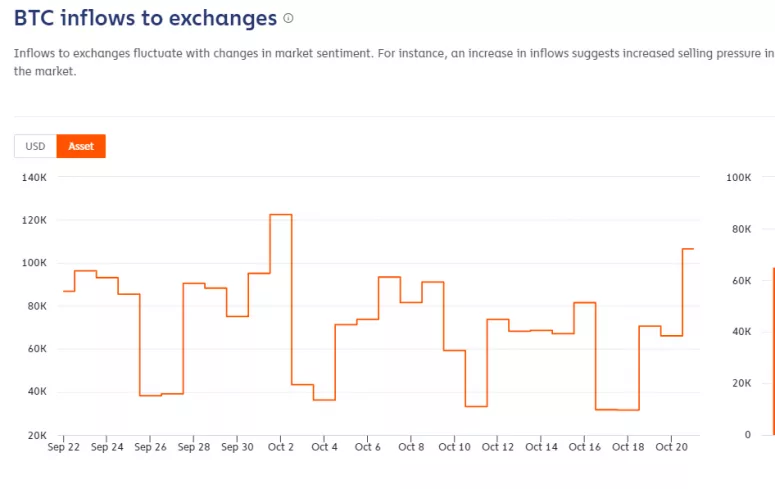

جریان ورودی صرافی باید مورد توجه سرمایه گذار قرار گیرد

یکی از اندیکاتورهای مهمی که باید مورد توجه سرمایه گذار قرار گیرد، جریان ورودی به آن صرافی است. معمولا سرمایه گذارها زمانی که میخواهند داراییهای خود را نقد کنند، آنها را به صرافیها انتقال میدهند. پس افزایش جریان ورودی صرافیها در یک بازار صعودی میتواند نشانگر این باشد که سرمایه گذارها به ادامه این روند امیدوار نیستند و میخواهند داراییهای خود را نقد کنند.

البته معمولا سرمایه گذار فورا کوینهای خود را نقد نمیکند و این فرآیند نقد کردن معمولا با تاخیری ۱۲ تا ۳۶ ساعته همراه است. البته این افزایش جریان ورودی تنها بخشی از معما است و معلوم نیست که سرمایه گذارها کی اقدام به نقد کردن کوینها میکنند. گاهی این نقد کردن و افزایش فشار فروش با افزایش تقاضا و بیشتر شدن خرید همخوانی دارد. پس سرمایه گذار نمیتواند تنها با تکیه بر این اندیکاتور، اقدام به تصمیمگیری کند.

شدت ترید

برای تعیین تاثیر جریان ورودی یک صرافی بر عرضه، سرمایه گذار باید بعد تقاضا را نیز با توجه به اندیکاتور شدت ترید مورد بررسی قرار دهد. استاندارد شدت ترید نشان میدهد که کوین وارد شده به یک صرافی چند بار مورد معامله واقع شده است. افزایش شدت ترید به معنی این است که خریداران بیشتری به نسبت فروشندگان وجود دارند و این میتواند نشانه قدرت و ادامه روند باشد. در این اواخر که قیمت بیت کوین افزایش پیدا کرد، ورودی صرافیها نیز بسیار بیشتر شده بود و این نشان میدهد که این ورودی با افزایش تقاضا همراه بوده است.

این جریان ورودی اخیر نتوانست جلوی بالا رفتن قیمت بیت کوین را بگیرد و دلیل این امر این بود که موجی قوی از تقاضا موجود بود. شدت ترید بیت کوین در این مدت به بالاترین سطح خود در دو ماه اخیر رسید. این دو اندیکاتوری که تا به حال مورد بحث قرار گرفتهاند، شرایط کوتاه مدت بازار را میسنجند و اندیکاتورهای دیگری که در ادامه مورد بحث قرار میگیرند، مربوط به روندهای دراز مدت هستند.

جریانهای بین صرافی

یک سرمایه گذار میتواند با استفاده از ارزهای فیات و یا استیبل کوینها اقدام به خرید ارزهای دیجیتال کند. در بعضی از صرافیها امکان مبادله ارز دیجیتال به فیات وجود دارد، اما در صرافیهای ارز دیجیتال به ارز دیجیتال چنین امکانی مهیا نیست و در این صرافیها از استیبل کوین به عنوان درگاه معاملات کریپتو استفاده میشود.

سرمایه گذار میتواند متوجه شود که آیا بازار تحت هدایت خریداران فیات (مثلا سرمایه گذاران موسساتی) است و یا این تریدرهای تتر هستند که بازار را کنترل میکنند. این کار با پیگیری جریان خالص بین این دو نوع صرافیها انجام میگیرد. اگر جریان خالص از صرافیهای کریپتو به فیات به سمت صرافیهای کریپتو به کریپتو باشد، این نشان میدهد که بازار تحت تسلط تریدرهای استیبل کوین است. این امر میتواند منجر به افزایش صدور استیبل کوین شود و در نهایت یک بازار صعودی را موجب شود.

البته این قضیه نیز همیشه ثابت و قطعی نیست. بنا بر آمار منتشر شده توسط Chainalysis، از ماه مارس تا کنون، صرافیهای کریپتو به فیات ۲۰۶۰۰۰ بیت کوین را از صرافیهای کریپتو به کریپتو دریافت کردهاند. این بدین معنی است که خریداران فیات توانستهاند بازار را در کنترل بگیرند. در اینجا این دادهها نشان میدهند که مشارکت سرمایه گذاران موسساتی در فضای ارز دیجیتال افزایش یافته است. اینها چیزهایی هستند که از چشم یک سرمایه گذار تیزبین دور نمیمانند.

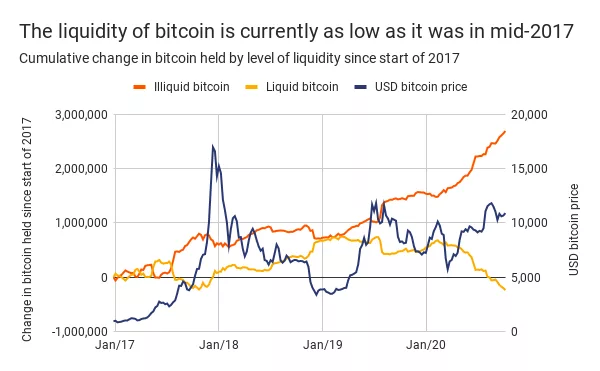

نقدینگی

سرمایه گذار باید احساسات مربوط به هودل کردن کوینها را در بازار بسنجد و به پیگیری تعداد موجودیتهای نقد و غیر نقد بپردازد. بعضی از افراد و یا سازمانها دارای آدرسهای کریپتویی زیادی هستند که برای درک خوب نقدینگی باید آدرسهایی را که متعلق به یک موجودیت هستند، شناسایی کرد. Chainalysis با استفاده از ترفندهایی خاص میتواند به شناسایی آدرسهای متعلق به افراد بپردازد و از این طریق متوجه شود که انتقالات مربوط به یک موجودیت است و یا موجودیتهای مختلفی در آن مشارکت دارند.

نقدینگی به نسبت میانگین جریان خالص به ناخالص داراییهای یک موجودیت در خلال حیات آن موجودیت اشاره دارد و این جریانها مربوط به همه آدرسهای کنترل شده توسط آن موجودیت هستند. Chainalysis یک موجودیت نقد را به عنوان موجودیتی تعریف میکند که اقدام به ارسال حداقل ۲۵ درصد از داراییهای دریافتی خود میکند. در عین حال، یک موجودیت غیر نقد به موجودیتی گفته میشود که کمتر از ۲۵ درصد از داراییهای دریافتی خود را ارسال میکند.

یک موجودیت و یا سرمایه گذار غیر نقد به چشم انداز دراز مدت ارزهای دیجیتال اعتقاد دارد و هر چه تعداد این موجودیتها بیشتر باشد، فشار فروش کمتر خواهد شد و احتمال ایجاد بازار صعودی زیاد خواهد بود. آمار نشان میدهد که تعداد موجودیتهای غیر نقد بیت کوین افزایش یافته است و این افزایش مخصوصا در یک سال اخیر بسیار سریع بوده است. به همین دلیل است که با وجود رویدادهای ناخوشایند اخیر مانند اتهامات بیتمکس (BitMEX)، هک کوکوین (Kucoin) و غیره، باز قیمت بیت کوین بالا مانده است و جریانی نسبتا صعودی را تجربه کرده است.

انتقال ارزش در بین بلاک چینها

انتقال ارزش به ارزش دلاری کل واحدهای یک بلاک چین اشاره دارد که در روز معینی انتقال داده شده است. این اساسا کاربرد آن بلاک چین خاص را به نمایش میگذارد و با افزایش شمار تراکنش همراه است. زمانی که کاربرد یک ارز دیجیتال بیشتر شود، تقاضای برای آن بیشتر است و این باعث افزایش قیمت آن ارز خواهد شد.

به عنوان مثال، انتقال ارزش اتریوم در میانه جولای به شدت افزایش پیدا کرد و این باعث یک حرکت صعودی شد و قیمت اتریوم را در میانه آگوست به ۴۷۰ دلار رساند. اتریوم در جولای و آگوست بهتر از بیت کوین درخشید و بازار را هدایت کرد. این در حالی است که تا سال گذشته، این بیت کوین بود که بازار را هدایت میکرد و یک سرمایه گذار با توجه به حرکات بیت کوین اقدام به خرید و فروش آلتکوینهایی مانند اتریوم میکرد. اما از سال گذشته این وضعیت کمکم تغییر کرده است و این به دلیل افزایش پروتکلهای مالی غیر متمرکز ساخته شده بر روی اتریوم بوده است. پس میتوان گفت که از این به بعد، حرکات اتریوم باید بسیار مورد توجه یک سرمایه گذار باهوش قرار گیرد.

همزمان با بلوغ و تکامل بیشتر بازار کریپتو، اهمیت دادههای روی زنجیره و ضرورت بررسی و تحلیل آنها نمایانتر میشود. دادههای روی بلاک چین ابتدا دادههایی خام هستند که با بررسی و تحلیل بیشتر تبدیل به دادههایی معنیدار میشوند که یک سرمایه گذار میتواند بر اساس آنها تصمیمگیری کند. نظر شما چیست؟ چه اندیکاتورهای دیگری را باید در این لیست قرار داد؟ نظرات خود را با ما در میان بگذارید.