بانکهای آمریکایی اخیرا درگیر بحران شدهاند و ترکیبی از افزایش مداوم نرخ بهره، زیانهای تحقق نیافته در ترازنامه بانکها و سپردهگذاران بیمهنشده به این آشفتگی بیشتر دامن میزند.

ورشکستگی بانک سیلیکون ولی، آغازگر بحران اعتبار در سراسر سیستم بانکی آمریکا بود. شهروندان آمریکایی، به ویژه سپردهگذارانی که بیمه نشدهاند، در حال حاضر نگران سپردههای خود در بانکها هستند. بر اساس یک مطالعه اخیر، در حال حاضر، ۱۸۶ بانک، معادل ۵٪ از کل بانکهای آمریکایی با خطر ورشکستگی دست و پنجه نرم میکنند.

اما با آشکار شدن این بحران، چه خطراتی ما را تهدید میکند و چه اثراتی در سراسر جهان خواهد داشت؟ با میهن بلاکچین همراه باشید.

نکات مهم مقاله:

- یکی از عوامل ایجاد بحران بانکی اخیر، هجوم سرمایهگذاران بیمه نشده برای برداشت سرمایه خود از بانکها بود، زیرا آنها از تاثیر نرخ بهره بر زیان تحقق نیافته بانکها احساس نگرانی کردند.

- براساس یک تحقیق جدید، بیش از ۱۱٪ بانکهای آمریکایی زیان تحقق نیافته بیشتری نسبت به بانک سیلیکون ولی در زمان ورشکستگی دارند.

- اگر نیمی از سپردهگذاران بیمه نشده تصمیم بگیرند سپرده خود را برداشت کنند، ۱۸۶ بانک در معرض خطر قرار دارند و ۳۰۰ میلیارد دلار از سپردههای بیمه شده نیز در معرض خطر است.

- فدرال رزرو با اجرای برنامه BTFP درصدد کنترل شرایط است. با این حال تعیین نرخ بهره در ماههای آتی میتواند بر این شرایط تاثیرگذار باشد. از طرف دیگر خطراتی همچون افزایش تورم، رکود، کاهش ارزش جهانی دلار میتواند اقتصاد آمریکا را تهدید کند.

شرایط نگران کننده بانکی در آمریکا

در واکنش به این اتفاقات، تعدادی از اقتصاددانان مطالعهای با عنوان «انقباض پولی و وضعیت شکننده بانکهای آمریکا در سال ۲۰۲۳: نشانه زیانهای بازار و هجوم برداشت توسط سرمایهگذاران بیمه نشده» منتشر کردند که برخی از نکایت کلیدی آن در ادامه بررسی خواهد شد. این مطلب خلاصهای از پژوهش فوق است که توسط وبسایت بیاینکریپتو، تهیه شده است.

یکی از دلایل بحران اخیر بانکی، کاهش ارزش اوراق خزانهداری خریداری شده توسط بانکها است. دولت آمریکا مدعی است اوراق خزانهداری این کشور که با نامهای اوراق بدهی و اوراق رهنی (نوعی اوراق بهادار با پشتوانه وام مسکن (MBS)) امنترین داراییهایی هستند که بانکها میتوانند نگهداری کنند. بانکها نیز بیشتر سپرده مشتریان خود را در اوراق خزانهداری و اوراق بهادار با پشتوانه وام مسکن آمریکا سرمایهگذاری میکنند و با دریافت سود از آنها، به مشتریان با کارمزد کم یا بدون کارمزد خدمات ارائه میدهند.

با این حال، زمانی که نرخ بهره افزایش مییابد، ارزش اوراق خزانهداری آمریکا و MBS کم میشود. در صورت افت بیش از حد ارزش این دسته از داراییها، بانکها به طور موقت و روی کاغذ ورشکسته میشوند. البته این ورشکستگی موقتی است چراکه زمانی که موعد سررسید این اوراق فرا برسد، بانک، تمام رقم دارایی ذکرشده را دریافت میکند.

به دلیل موقتی بودن ورشکستگی، بانکها در زمان افزایش نرخ بهره، زیانهای مربوط به اوراق خزانهداری و MBS را گزارش نمیکنند به همین خاطر این دسته از زیانها به «زیان تحقق نیافته» معروفند. در حقیقت اگر این اوراق به فروش برسند با ضرر فروخته شدهاند؛ و در مورد اوراق بدهی و اوراق رهنی، بانکها در صورتی با ضرر مواجه میشوند که آنها را تا موعد سررسید نگه دارند.

چرا بانک سیلیکون ولی سقوط کرد؟

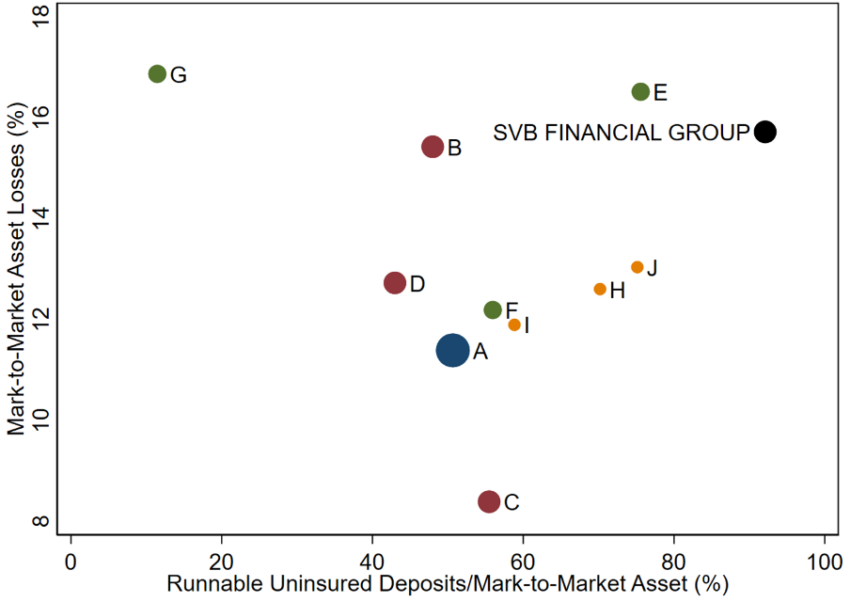

اما این زیانهای تحقق نیافته تا زمانی قابل قبول است که بانک، به دلیل فشار درخواستهای برداشت سپرده توسط مشتریان، به فروش داراییهای خود مجبور نشود. با این حال، ورشکستگی بانک سیلیکون ولی خلاف این را ثابت کرد. چطور؟ ۹۲.۵۰٪ از سپردههای بانک سیلیکون ولی توسط شرکت بیمه سپرده فدرال (FDIC) بیمه نشده بود. FDIC تنها تا سقف ۲۵۰،۰۰۰ دلار از هر حساب را بیمه میکند و هر حسابی که میزان سپرده بالاتری داشته باشد، بیمه نشده در نظر گرفته میشود. دلیل فروپاشی بانک سیلیکون ولی این بود که سپردهگذاران بیمه نشده از زیان تحقق نیافته بالای این بانک مطلع شدند و همین مسئله گمانهزنیهای زیادی را مبنی بر عدم وجود نقدینگی کافی برای برداشت سپردهها ایجاد کرد.

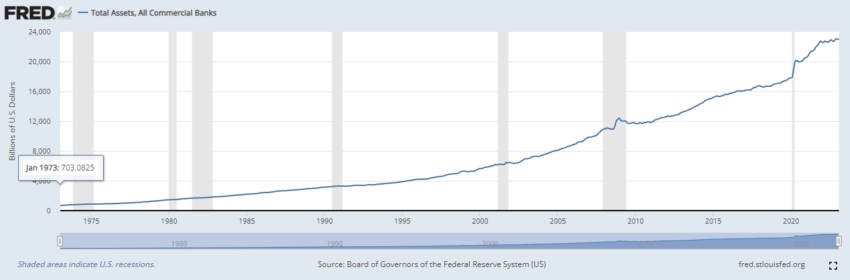

حدود ۹ تریلیون دلار از سپردههای بانکی آمریکا، معادل ۵۰٪ از کل سپردهها، بیمه نشده هستند. پیش از این اتفاقات، بانکها سپردههای بیمه نشده را هم در اوراق خزانهداری و اوراق رهنی (اوراق بهادار با پشتوانه وام مسکن) سرمایهگذاری میکردند.

مشکل از کجا پیش آمد؟ با افزایش نرخ بهره، زیان تحقق نیافته این دسته از اوراق افزایش یافت و در پایان سال ۲۰۲۲ به بیش از ۶۰۰ میلیارد دلار رسید. البته نرخ بهره از آن زمان باز هم افزایش یافته و احتمالا، این زیان بیشتر شده است.

در این مطالعه، محققان ۴۰۰۰ بانک را مورد بررسی قرار دادند تا ببینند کدام بانکها بیشتر در معرض خطر قرار دارند و چرا. بر اساس نتایج، ۴۲٪ از تمامی سپردههای بانکی در MBSهای معمولی و ۲۴٪ دیگر در MBSهای تجاری مانند وام املاک تجاری، اوراق قرضه آمریکا و سایر اوراق بهادار با پشتوانه دارایی (ABS) سرمایهگذاری شده است.

محققان با بررسی زیان تحقق نیافته این دسته از سرمایهگذاریها در این مطالعه نوشتند:

میانه زیان تحقق نیافته بانکها حدود ۹٪ است. در حدود ۵٪ از بانکها (با بیشترین زیان تحقق نیافته) حدود ۲۰٪ از ارزش داراییهای آنها کاهش یافته است. نکته قابل توجه این است که این زیانها معادل ۹۶٪ از مجموع سرمایهسازی (capitalization) بانکها پیش از سیاستهای انقباضی است.

چه خطراتی در راه است؟

بانکهای مهم سیستماتیک جهانی که به GSIB معروفند، از جمله جیپی مورگان و بنک آو آمریکا کمتر از ۵٪ زیان تحقق نیافته دارند. متوسط زیان تحقق نیافته بانکهای غیر از GSIB حدود ۱۰٪ است و جالب است بدانید زیان تحقق نیافته بانک سیلیکون ولی، بدترین آنها نبوده است. نکته قابل توجه اینجاست که در شرایط کنونی بیش از ۱۱٪ بانکهای آمریکایی زیان تحقق نیافته بیشتری نسبت به بانک سیلیکون ولی در زمان ورشکستگی دارند.

در حالی که فروپاشی بانک سلیکون ولی نشان میدهد چقدر سیستم مالی سنتی شکننده است، بسیاری دیگر از بانکهای آمریکایی در معرض خطر بالا بودن درخواست برداشت سپردههای بیمه نشده توسط مشتریان خود قرار دارند.

در این مطالعه آمده است:

حتی اگر تنها نیمی از سپردهگذاران بیمه نشده تصمیم بگیرند سپرده خود را برداشت کنند، تقریبا ۱۹۰ بانک در معرض خطر قرار دارند و ۳۰۰ میلیارد دلار از سپردههای بیمه شده نیز در معرض خطر است.

علاوه بر این، این اقتصاددانان معتقدند دارایی بانکهای آمریکایی در حال حاضر بیش از ۲ تریلیون دلار کمتر از میزان گزارش شده است و به دلیل شیوه حسابداری که زیان تحقق نیافته را در نظر نمیگیرد، اعلام نشده است.

بر اساس این گزارش، در صورتی که سپردهگذاران بیمه نشده تصمیم به خروج سرمایه خود از بانکها بگیرند، صدها بانک در معرض فروپاشی قرار خواهند گرفت. علاوه بر این، تصمیم فدرال رزرو مبنی بر افزایش ۲۵ واحدی نرخ بهره در جلسه قبلی باعث افزایش عدم اطمینان در صنعت بانکداری آمریکا شده است.

افزایش نرخ بهره آژیر هشدار را به صدا در خواهد آورد

افزایش نرخ بهره میتواند بر ارزش داراییهای بانکها تاثیر بگذارد و ثبات آنها را تهدید کند. چگونه؟ با افزایش نرخ بهره، ارزش داراییهای با نرخ ثابت بانکها، مثل وام مسکن، اوراق قرضه و سایر وامها کاهش مییابد و سرمایهگذاران به جای آنها، داراییهایی با بازدهی بالاتر را انتخاب میکنند. علاوه بر این، با افزایش نرخ بهره، هزینه استقراض برای بانکها بیشتر میشود که به دنبال آن، سودآوری بانکها کاهش پیدا کرده و به دلیل بازدهی پایینتر، عمل به تعهدات بانکها دشوارتر خواهد شد.

در صورتی که ارزش دارایی بانکها به مقدار زیادی کاهش یابد، سرمایه آنها از بین خواهد رفت و یا در مقابل درخواست برداشت ناگهانی سپردهگذاران آسیبپذیر خواهند شد. در بدترین سناریو، این مسئله به هجوم سپردهگذاران برای برداشت داراییها از بانک (اصطلاحا Bank Run) منجر خواهد شد که به بیثباتی بیشتر سیستم بانکی دامن خواهد زد.

علاوه بر این، در صورتی که میزان زیادی از سپردههای بانک، توسط شرکت بیمه سپرده فدرال بیمه نشده باشند، این وضعیت تشدید خواهد شد. سپردههای بیمه نشده در صورت ورشکستگی بانک توسط بیمه سپرده فدرال بازپرداخت نمیشوند و همین باعث میشود در صورت انتشار شایعات مبنی بر فروپاشی یک بانک، سپردهگذاران بیمه نشده برای برداشت دارایی خود هجوم بیاورند که ثبات بانکها بیشتر تضعیف کرده و به بحران گستردهتری در سیستم مالی منجر میشود.

آیا ارزهای دیجیتال راه حل این مشکلات هستند؟

اندرو لوکنات (Andrew Lokenauth)، نویسنده مطرح که بیش از ۱۵ سال تجربه در بازارهای مالی دارد در این رابطه میگوید:

مهم است که ماهیت چرخهای نوسانات نرخ بهره را مدنظر قرار دهید. در صورتی که نرخ بهره شروع به کاهش کند، ممکن است ضررها جبران شوند و بهای اوراق خزانهداری که در اختیار بانکهاست دوباره افزایش یابد. توجه به این نکته ضروری است که این ضررها تنها روی کاغذ هستند و بانکها تا زمانی که اوراق قرضه خود را به فروش نرسانند، هیچ پولی از دست نخواهند داد.

درست است که دولت فدرال برای محافظت از سپردهگذاران بانک سیلیکون ولی و سیگنیچر وارد عمل شده اما هرج و مرج کنونی به اعتبار نظام بانکی آمریکا لطمه میزند. از سوی دیگر، به نظر میرسد ارزهای دیجیتال راهحل گذار از مشکلات فعلی هستند. با این حال، مشکل اصلی این ارزها، ماهیت نوسانی آنهاست. با این وجود، ارزهای دیجیتال بزرگی مثل بیت کوین بیش از یک دهه است که مورد استفاده قرار میگیرند و یکی از پوششهایی در برابر خطرات سیستم بانکی محسوب میشوند.

بیشتر بخوانید: بحران بانکی اخیر چه اثری بر نقدینگی در بازار بیت کوین داشته است؟

مشکل بزرگ دیگر رمزارزها، بحث قانونگذاری آنها است. همانطور که میدانید رمزارزهایی مانند بیت کوین و اتریوم فعلا به صورت رسمی شناخته نشده و در دسته دارایی یا اوراق بهادار قرار نگرفتهاند. همچنین خرید و فروش آنها مانند معاملات در صرافیها نیز به صورت دقیق قانونگذاری نشده است بنابراین این موضوع از گسترش استفاده آنها و پذیرش رمزارزها توسط نهادهای مالی و شرکتهای بزرگ جلوگیری کرده و فعلا به صورت رسمی و قانونی نمیتواند پوشش محکمی در برابر خطرات سیستم مالی سنتی باشد.

برنامه فدرال رزرو، برای کنترل بحران بانکی و مهار تورم چیست؟

گای، کارشناس کانال یوتیوب کوین بیورو در تحلیل خود عنوان کرد کاهش تورم در چند ماه اخیر سبب شد تا انتظارات تحلیلگران برای متوقف شدن افزایش نرخ بهره و حتی کاهش آن، افزایش یابد. یکی از مهمترین آمار مورد توجه فدرال رزرو، نرخ PCE ماه ژانویه بود که کمی بیشتر از نرخ ماه قبل آن اعلام شد. این آمار سبب شد تا فدرال رزرو نرخ بهره را بالاتر ببرد.

چند وقت پس از آن، بانک سیلیکون ولی ورشکست شد. فدرال رزرو برای بهبود شرایط کمبود نقدینگی و جلوگیری از یک واقعه دومینو وار، برنامه Bank Term Funding Program یا به اختصار BTFP را معرفی کرد. این برنامه به بانکها اجازه میدهد در مقابل داراییهای خود، وام دریافت کنند تا بتوانند درخواست برداشت سرمایه توسط مشتریان را بدون فروش داراییهای خود با ضرر، انجام دهند. این موضوع باعث شد ترازنامه فدرال رزرو ۳۰۰ میلیارد دلار افزایش پیدا کند.

بیشتر بخوانید: ترازنامه فدرال رزرو ۳۰۰ میلیارد دلار افزایش یافت؛ تاثیر آن بر بازار رمزارزها چه خواهد بود؟

برداشت سرمایهگذاران از این اقدام این بود که فدرال رزرو در کنترل شرایط به مشکل برخورده و گمان داشتند که کاهش نرخ بهره، ممکن است یکی از گزینههای روی میز این نهاد باشد که سبب شد بازارها صعودی شوند. شایان ذکر است این گمانهزنی ها وجود دارد که افزایش نرخ بهره تا جایی ادامه خواهد داشت که تورم مهار شود یا مشکلی جدی به وجود آید.

بسیاری از تحلیلگران، بحران بانکی را همان مشکل مدنظر میدانستند اما با گذر زمان و کم شدن نگرانیها در این خصوص، افزایش مجدد نرخ بهره محتملتر شد.

سخنرانی جروم پاول پس از افزایش ۰.۲۵٪ نرخ بهره یکی از مهمترین اتفاقات اخیر بود. رییس فدرال رزرو در ابتدای صحبتهای خود به بحران بانکی اشاره کرد که ممکن است برای تعداد کمی از بانکها، اعتبار سیستم بانکداری را به خطر بیاندازد. به همین دلیل فدرال رزرو با خزانهداری آمریکا و FDIC برای افزایش اعتبار در سیستم بانکی همکاری کرد. وی خاطر نشان کرد که فدرال رزرو آماده است تا از تمام ابزارهای خود برای جلوگیری از بحران بانکی استفاده کند. برخی تحلیلگران این برداشت را دارند که ممکن است برای جلوگیری از وقوع این حادثه، نرخ بهره کاهش پیدا کند.

جروم پاول تاکید کرد که کاهش تورم به هدف ۲٪ تعیین شده، به شرایط بازار کار نیز وابسته است و به همین دلیل، تصمیمگیری برای افزایش نرخ بهره در جلسه بعدی، به آمار جدید وابسته است.

بحران بالقوه بعدی چیست؟

تاکنون با یک جنبه از بحران بانکی مواجه شدهایم و آن کمبود نقدینگی است که فدرال رزرو با برنامه BTFP درصدد حل آن است. جنبه دیگر آن بحران اعتبارها (Credit) است. زمانیکه بانکها بخواهند بدهیهای خود را در نرخ بهره بالاتر ریفایننس کنند و از عهده آن برنیایند، این بحران پیش میآید. ریفایننس یعنی اینکه نهاد مالی، زمان پرداخت بدهی خود را اصلاح کند یا وام قدیم را با وام جدید و با شرایط بهتر جایگزین کند.

این موضوع به املاک تجاری نیز مرتبط است. در سال ۲۰۲۳ حدود ۴۰۰ میلیارد دلار وام املاک تجاری ریفایننس خواهد شد. بیشترین این وامها متعلق به بانکهای کوچک و متوسط هستند. سوال اساسی اینجاست که اگر ریفایننس این وامها انجام نشود و ارزش این وامهای املاک تجاری کاهش پیدا کند، چه اتفاقی میافتد؟

در شرایط دیگر میتوان انتظار داشت که فدرال رزرو با کاهش نرخ بهره از این بحران جلوگیری کند، اما در حال حاضر اگر تورم پایین نیاید، اجرای این چرخش سیاست مقدور نیست. علاوه بر این، تمام این موارد به بالا بودن نرخ بیکاری نیز بستگی دارد.

پرسش و پاسخ

- بحران بانکی آمریکا در سال ۲۰۲۳ ناشی از چیست؟

ترکیبی از افزایش مداوم نرخ بهره، زیانهای تحقق نیافته در ترازنامه بانکها و سپردهگذاران بیمهنشده، عوامل ایجاد بحران بانکی در آمریکا هستند.

- در حال حاضر چه خطراتی سیستم اقتصادی آمریکا را تهدید میکند؟

علاوه بر بحران بانکی میتوان به تورم، خطر رکود در سال ۲۰۲۳ و همچنین کاهش ارزش جهانی دلار اشاره کرد.

- تاثیر بحران بانکی در آمریکا بر بازار رمزارزها چیست؟

نگرانیها از بحران اخیر باعث شد سپردهگذاری سرمایه در بانکهای آمریکایی در نیمه ابتدایی ماه مارس افت شدیدی داشته باشد و برخی از سرمایهگذاران به بیت کوین روی بیاورند. براساس یک تحقیق جدید، ۴۷٪ از خریدهای بیت کوین که باعث افزایش اخیر در قیمت آن شد از سمت سازمانهای سرمایهگذاری آمریکایی بوده است. با این حال باید یادآوری کرد که قیمت بیت کوین و سایر رمزارزها تحت تاثیر عوامل دیگری همچون مشکلات قانونی نیز هستند.

جمعبندی

بحران بانکی اخیر در سیستم بانکی آمریکا یکی از نگرانیهاییست که سرمایهگذاران را تحت تاثیر قرار داده است. این بحران در کنار تورم بالا، به چالشی برای فدرال رزرو تبدیل شده است به گونهای که کنترل یکی از این دو، میتواند به تشدید شرایط موضوع دیگر و حتی پدیدار شدن بحرانهای جدید در آمریکا منجر شود. در این مطلب، بحران بانکی آمریکا در سال ۲۰۲۳ و نقش فدرال رزرو در آن توضیح داده شده است.