تحلیل تکنیکال (technical analysis) را میتوان در مورد بازارها و برای ترید (trade) مورد استفاده قرار داد؛ اما همیشه سعی کنید تحلیل تکنیکال را پیچیده نکنید و از اندیکاتورهای زیاد استفاده نکنید. تنها از چند اندیکاتور ساده که کار میکنند و امتحان خود را پس دادهاند استفاده کنید.

از تحلیل تکنیکال در بازارهای مالی از جمله بازار بیت کوین و ارزهای دیجیتال میتوان استفاده کرد.

تکامل تدریجی قیمت شامل تحکیم و حرکت است و من هر چیز بدون روندی را به عنوان تحکیم طبقهبندی میکنم، حتی بازگشتها را نیز برای سادهسازی در همین حیطه طبقهبندی میکنم. این نوشتار، راهنمای تحلیل تکنیکال و ترید نیست و در اینجا تنها به بررسی کلی تحلیل تکنیکال پرداخته میشود.

۱- تعریف تحلیل تکنیکال

تحلیل تکنیکال روشی برای پیشبینی جهت بازار با استفاده از دادههای گذشته است که این دادهها عمدتا قیمت و حجم معاملات هستند. البته من (نویسنده مقاله) از حجم برای ترید قراردادهای آتی استفاده نمیکنم.

۲- تحلیلگر تکنیکال کیست؟

هر فردی که به تحلیل و تحقیق در مورد بازار با استفاده از دادههای گذشته و اندیکاتورها بپردازد، در واقع یک تحلیلگر تکنیکال است و در نقطه مقابل تحلیلگر فاندامنتال قرار دارد.

اگر شما هم در حال سنجیدن قیمت و ترید با استفاده از نمودار و غیره هستید، در واقع یک تحلیلگر تکنیکال هستید.

۳- تحلیلگران تکنیکال به چه چیزی باور دارند؟

تحلیلگران تکنیکال بر این باورند که اقدام قیمت نتیجه فشار عرضه و تقاضا (Supply And Demand) است و آنها همچنین معتقدند که الگوها در طول تاریخ تکرار میشوند و اکثر اطلاعاتی که قیمت را تحت تاثیر قرار میدهد، از قبل مشخص است. این نگرش باعث شده که تحلیل تکنیکال کاملا در نقطه مقابل تحلیل فاندامنتال قرار بگیرد.

۴- آیا میدانید که منظور از قیمت در فضای تحلیل تکنیکال فارکس چیست؟

قیمت را به طور ساده میتوان ترکیبی از باز و بسته شدن و بالا و پایین شدن قیمت یک جفت ارز در یک دوره زمانی خاص، مثلا یک دوره ۱ دقیقهای، ۱۵ دقیقهای و غیره دانست.

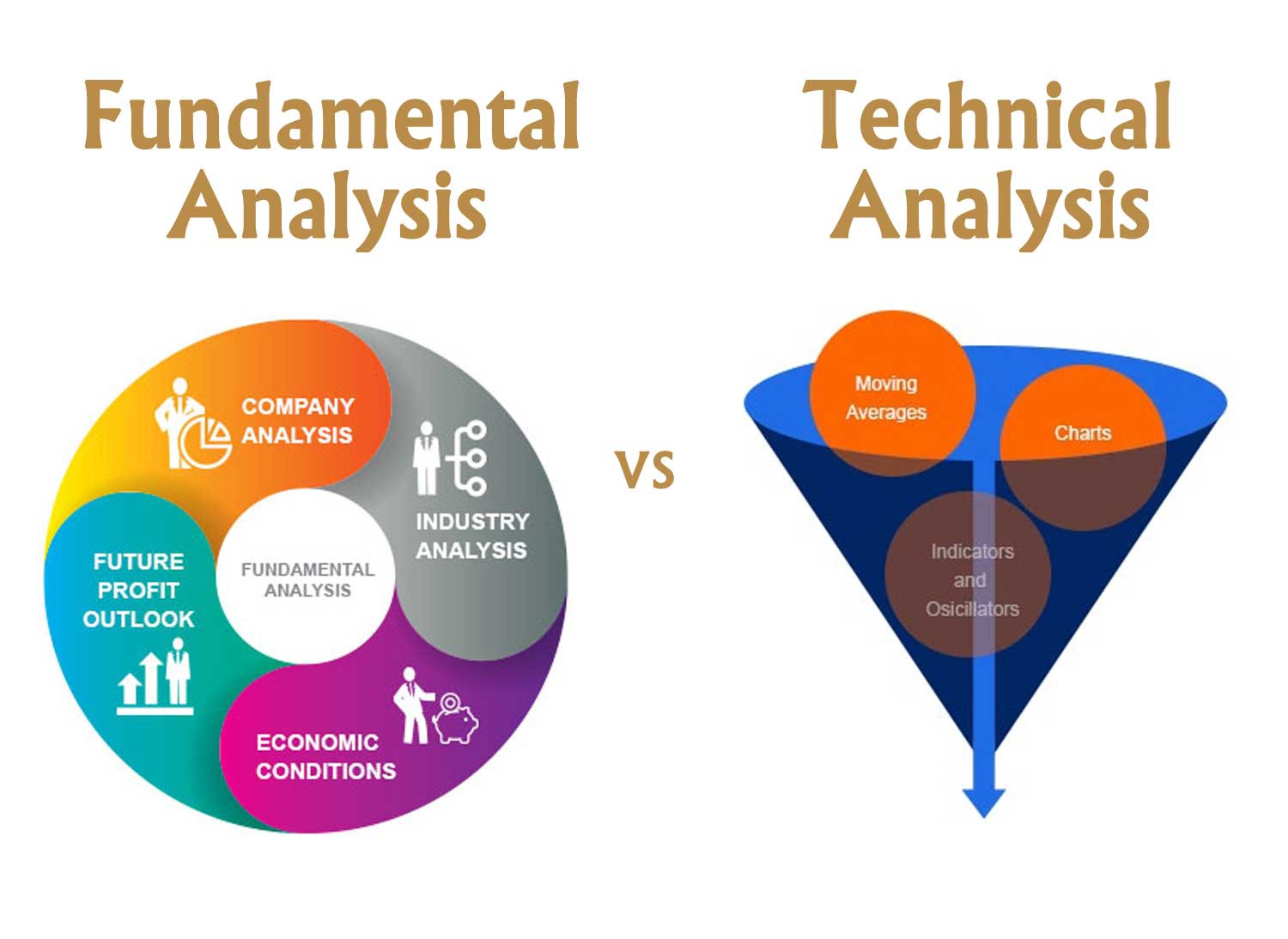

۵- تفاوت تحلیل تکنیکال و تحلیل فاندامنتال در چیست؟

تحلیل تکنیکال با نمودار شروع میشود و تریدر در این حیطه افق زمانی کوتاهتری را در نظر میگیرد، اما تحلیل فاندامنتال با صورت مالی آغاز میشود و تحلیلگران فاندامنتال برای تحلیل بازار، رویکرد بلندمدتتری را اتخاذ میکنند. منظور از صورت مالی در فضای فارکس دادههایی مانند نرخ سود، نرخ بیکاری و غیره است.

عوامل بسیار دیگری نیز در تحلیل فاندامنتال دخیل هستند که از جمله آنها میتوان به عوامل سیاسی، حکومتی و غیره اشاره کرد که گاهی، ابراز کردن این عوامل به صورت داده بسیار مشکل است.

وقتی یک تحلیلگر فاندامنتال میخواهد به تحلیل دادهها بپردازد، میخواهد تعیین کند که آیا اقتصاد یک ارز خاص در حال قوی شدن است یا ضعیف شدن. مثلا اگر این تحلیلگر به تحلیل ارز کشور استرالیا (AUD) میپردازد و میبیند که نرخ بیکاری این کشور در مقایسه با گذشته کمتر شده است، این به معنی قدرتمندتر شدن اقتصاد آن کشور میتواند باشد.

همان طور که اشاره شد، مطالعه وضعیت بیکاری یک کشور عامل خوبی برای قضاوت در مورد رشد اقتصادی آن کشور است. اگر نرخ بیکاری در کشوری کاهش یافته باشد، این یعنی مردم پول بیشتری در جیب خود دارند و کارفرماها افراد بیشتری را استخدام میکنند. و این یعنی حکومت هم درآمد بیشتری از مالیات خواهد داشت و در کل این کاهش بیکاری، به نفع اقتصاد آن کشور خاص تمام خواهد شد.

این توضیحی بسیار اساسی در مورد نحوه کار تحلیلگران فاندامنتال و نحوه پیشبینی قیمت توسط آنها بود. این تحلیلگران این چنین به تصمیمگیری و ترید میپردازند؛ اما تحلیلگران تکنیکال بر این باورند که همه این دادهها در نمودار موجود است و دیگر لازم نیست که از نمودار خارج شد و مشغول این قبیل امور شد.

۶- چه ابزارهایی در تحلیل تکنیکال مورد استفاده قرار میگیرند؟

در تحلیل تکنیکال از ابزارها و فنون زیادی استفاده میشود که اصلیترین آنها نمودار است. نمودار حرکت قیمت را در گذر زمان به نمایش میگذارد. سه نوع نمودار کندل استیک، میلهای و خطی، بسیار در این فضا برای ترید مورد استفاده قرار میگیرند. در فضای ترید فارکس از نمودارهای کندل استیک بیش از دیگر نمودارها استفاده میشود.

نمودار کندل استیک از مجموعهای از کندل استیکهایی ساخته شده که در کنار همدیگر قرار گرفتهاند. یک نمودار کندل استیک اطلاعات زیر را ارائه میدهد:

- قیمت باز شدن

- بالاترین قیمت

- پایینترین قیمت

- قیمت بسته شدن

طول بدنه کندل استیک چیزهای زیادی را در مورد حرکت قیمت به ما میگوید و نشان میدهد که آن حرکت قیمتی خاص تا چه اندازه قدرت داشته است. در مورد کندل استیکها سخن بسیار است و آنها الگوهای زیادی را تشکیل میدهند. کندل استیک ابزاری جالب برای ترید است و بسیاری از تریدرها به استفاده از آنها علاقهمند هستند.

نمودار میلهای متشکل از تعدادی میله است که در کنار یکدیگر در یک بازه زمانی قرار گرفتهاند. نمودار میلهای نیز دقیقا همان اطلاعات نمودار کندل استیک را ارائه میدهد. تنها تفاوت نمودارهای میلهای با نمودارهای کندل استیک این است که این نمودارها بدنه ندارند.

نمودار خطی شکل سادهای از نمودار است که نقاط قیمتی را به همدیگر متصل میکند. این نقاط قیمتی اغلب قیمت بسته شدن هستند. این نمودارها در ترید و تحلیل تکنیکال زیاد مورد استفاده قرار نمیگیرند؛ زیرا اطلاعات بسیار کمی را ارائه میدهند.

۷- ما در تحلیل تکنیکال به دنبال کدام الگوهای نمودار هستیم؟

الگوهای زیادی وجود دارند و لازم نیست که همه آنها را بدانید. تنها چند الگوی ساده و مفید را یاد بگیرید، کافی است. شما باید یاد بگیرید که از یک نمودار چه چیزی بخواهید. الگوهای نمودار الگوهای قیمتی تکرار شده و خاص هستند که در نتیجه اقدام قیمت بر روی نمودارها ظاهر میشوند.

الگوهای نمودار به تریدر کمک میکنند که جهت بازار را پیشبینی کند؛ زیرا این الگوها در گذشته نیز ایجاد شدهاند و نتایج خاصی را به همراه داشتهاند. الگوهایی مانند سر و شانه، دوقله، دو کف و غیره، نمونههایی از این الگوهای پرکاربرد هستند.

مطالب زیادی در مورد این الگوها وجود دارد که میتوانید به مطالعه آنها بپردازید، اما من حقیقتا زیاد خودم را با این الگوها مشغول نمیکنم. من عادت دارم که به سادهسازی امور در این فضا بپردازم.

۸- در تحلیل تکنیکال باید در جستجوی کدام الگوهای کندل استیک بود؟

تحلیلگران تکنیکال همچنین برای پیشبینی جهت قیمت در جستجوی الگوهای کندل استیک هستند، اما فرق این الگوها با الگوهای نمودار چیست؟

الگوهای نمودار در مقایسه با کندل استیکها بسیار وسیعتر هستند و باید با دقت آنها را نظاره کرد. این در حالی است که الگوهای کندل استیک معمولا از یک یا دو کندل استیک تشکیل شدهاند و شناسایی آنها بسیار راحتتر است.

۹- کدام اندیکاتورها در تحلیل تکنیکال مورد استفاده قرار میگیرند؟

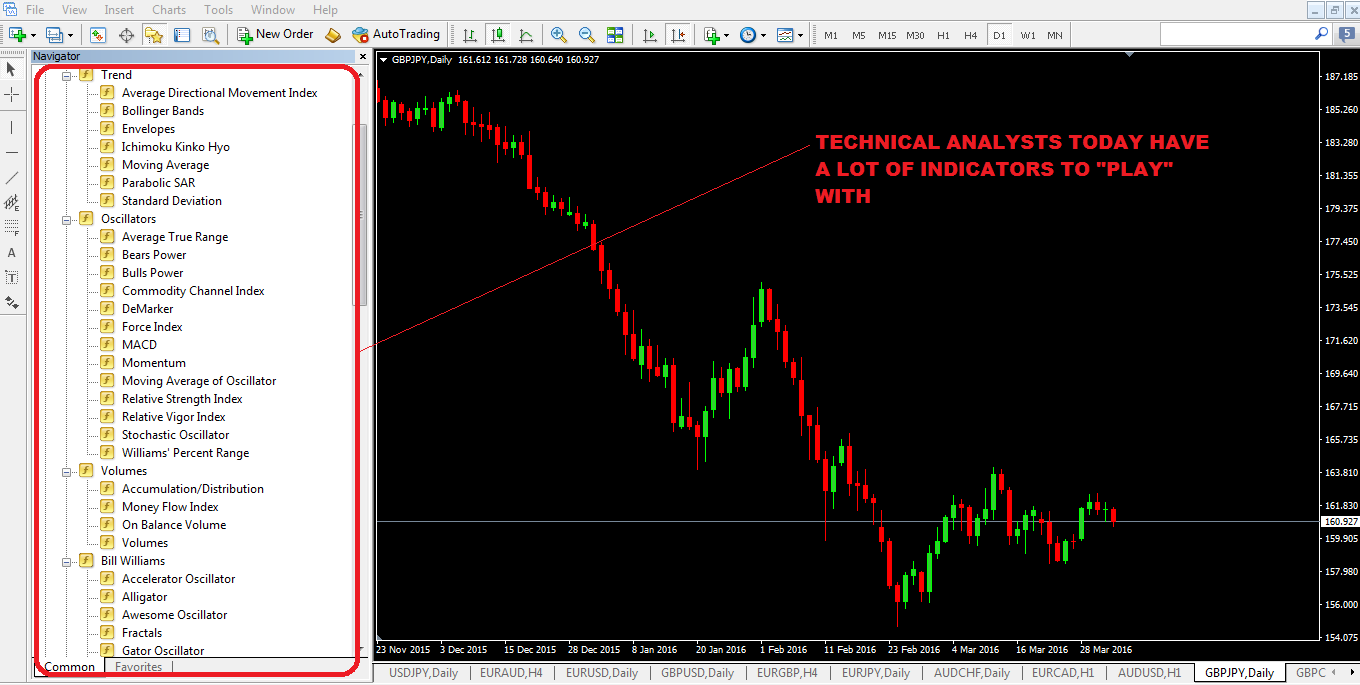

اندیکاتورهای زیادی وجود دارد که یک تریدر فارکس و ارز دیجیتال میتواند از آنها استفاده کند؛ اما تنها چند تا از این اندیکاتورها محبوب هستند و بیشتر از بقیه مورد استفاده قرار میگیرند.

بسیاری از این اندیکاتورها از قیمت و تا حدودی از حجم نشات گرفتهاند و از محبوبترین آنها میتوان به موارد زیر اشاره کرد:

- میانگین متحرک

- باندهای بولینگر (Bollinger bands)

- اس ای آر پارابولیک (parabolic SAR)

- شاخص میانگین جهتدار (ADX)

از جمله اسیلاتورهایی هم که تریدرها در تحلیل تکنیکال مورد استفاده قرار میدهند، میتوان به پنج مورد زیر اشاره کرد:

- دامنه صحیح میانگین (average true range)

- شاخص کانال کالا

- مکدی (MACD)

- شاخص RSI

- اوسیلاتور استوکستیک (stochastic)

یک تریدر خوب، از این اندیکاتورها برای کمک در تصمیمگیری استفاده میکند و میداند که اندیکاتورها همه چیز نیستند و نباید برای تصمیمگیری تنها بر یکی از آنها تکیه کرد.

۱۰- پدر تحلیل تکنیکال کیست؟

چارلز داو (Charles Dow) فردی است که دارای اعتبار لازم برای این لقب است، البته احتمالا مباحثات و نظرات مخالفی در این میان موجود باشد.

۱۱- سه تئوری اصلی چارلز داو که امروز هم همچنان اعتبار دارند، کدامها هستند؟

- قیمت به همه چیز بیاعتنایی میکند.

- حرکتهای قیمت تصادفی نیستند.

- چه چیزی مهمتر از چرا است.

۱۲- تئوری قیمت همه چیز را نادیده میگیرد، چیست؟

یک تریدر تکنیکال بر این باور است که قیمت همه چیز را در خود دارد و همه اطلاعات را انعکاس میدهد؛ پس از نظر او قیمت اساس تحلیل است.

قیمت، انعکاس دهنده حاصل جمع دانش همه مشارکان بازار مانند تریدرها، سرمایه گذاران، مدیران سبد سهام و غیره است.

نپذیرفتن قیمتی که توسط این مجموعه گذاشته شده است، حماقت محسوب میشود. تحلیلگران تکنیکال از اطلاعات ابراز شده توسط قیمت، برای تحلیل و پیشبینی آینده بازار استفاده میکنند.

۱۳- تئوری حرکتهای قیمت تصادفی نیستند، چیست؟

یک تریدر تکنیکال بر این باور است که قیمت دارای روند است. البته بسیاری از تحلیلگران تکنیکال به این واقعیت نیز اعتراف میکنند که دورههایی بدون روند هم در بازار وجود دارد.

اگر حرکتهای بازار کاملا تصادفی و بدون روند بود که امکان استفاده از تحلیل تکنیکال و کسب درآمد از آن میسر نبود.

کار تحلیلگران تکنیکال پیدا کردن روندهای اصلی و کسب درآمد از آنهاست.

۱۴- تئوری چه چیزی مهمتر از چرا است، به چه معناست؟

تحلیلگران تکنیکال تنها به دو چیز علاقه دارند؛ یکی این که قیمت حال حاضر چقدر است و دیگری این که تاریخچه حرکت قیمت چیست.

قیمت، نتیجه نهایی نیروهای زیربنایی عرضه و تقاضا است و به همین دلیل است که در تحلیل تکنیکال اینقدر بر روی قیمت تاکید میشود. این بحث زیاد خوشایند تحلیلگران فاندامنتال نیست؛ زیرا آنها بیشتر به این اهمیت میدهند که چرا قیمت چنین است؟ جوابهای زیادی در تحلیل تکنیکال برای این سوال موجود است که بعضی از آنها واقعا گسترده و مفصل هستند.

پس برای یک تریدر تکنیکال بهتر است که بیشتر بر چه چیزی تمرکز کند و زیاد به چرا کاری نداشته باشد. اگر قیمت بالا برود، برای تریدر تکنیکال علت مشخص است، و دلیل آن وجود خریداران (تقاضا) بیشتر به نسبت فروشندگان (عرضه) است.

۱۵- برای تحلیل تکنیکال احتیاجی به مدرک دانشگاهی ندارید

برای تحلیل نمودار نیازی به مدرک دانشگاهی نیست و نمودار چیز چندان پیچیدهای نیست، اما برای تحلیل فاندامنتال بهتر است که مدرک اقتصاد داشته باشید؛ زیرا تحلیل فاندامنتال دارای مفاهیم و نکات زیادی است.

نکته مثبت دیگری که در مورد تحلیل تکنیکال وجود دارد، این است که میتوان آن را در همه بازارهای جهانی اعمال کرد؛ چیزهایی مانند سطوح حمایت، مقاومت، الگوهای نمودار و غیره را میتوان در همه بازارها مورد استفاده قرار داد. چارچوب زمانی (تایم فریم) نیز در این میان زیاد اهمیت ندارد و این مفاهیم را در همه تایم فریمها میتوان مورد استفاده قرار داد.

۱۶- آیا لازم است همه چیز را در تحلیل تکنیکال بدانیم تا تریدر سودآوری باشیم؟

خیر! داشتن دانش تکنیکال به معنی تضمین سودآوری و موفقیت نیست.

ترکیب دانش تکنیکال و روشهای صحیح مدیریت سرمایه است که شما را به موفقیت میرساند. ممکن است باور نکنید، اما افرادی در فضای ترید وجود دارند که تنها بر چیزهایی مانند معکوس شدن قیمت متکی هستند و چیدمان ترید خود را بر طبق آنها تنظیم میکنند.

۱۷- چیزهای اصلی که تحلیلگران تکنیکال در یک نمودار مشاهده میکنند

وقتی که قیمت به سمت بالا حرکت میکند، این یک روند صعودی نامیده میشود.

وقتی که قیمت به طرف پایین حرکت میکند، این یک روند نزولی نامیده میشود.

با استفاده از استراتژیهایی مانند تقاطع میانگین متحرک، میتوان بر روندها سوار شد و از جریان بازار کسب سود کرد.

شناخت سطوح حمایت بسیار مفید است؛ این سطوح جاهایی هستند که قیمت پس از برخورد به آنها، معکوس میشود. این سطوح مکان بسیار مناسبی برای خرید هستند.

شناخت سطوح مقاومت نیز بسیار مفید است؛ این سطوح برعکس سطوح حمایت هستند و به نقاطی گفته میشود که قیمت تا آنجا بالا میرود و سپس برمیگردد. این نقاط جاهایی مناسب برای فروش هستند.

در روند صعودی، سطح مقاومت همیشه بالاتر از قیمت کنونی بازار است و سطح حمایت، همیشه پایینتر از قیمت فعلی.

دامنههای ترید یا کانالهای قیمت قبل از حرکتهای صعودی و نزولی، برای مدتی تشکیل میشوند که به صورت افقی یا مایل هستند و تا مشخص شدن روند میتوان در این کانالها ترید کرد.

۱۸- هسته تحلیل تکنیکال چیست؟

هسته تحلیل تکنیکال قیمت است.

هدف تحلیل تکنیکال ، پیشبینی حرکتهای قیمت در آینده است. قیمت در این فضا مهمترین بخش است؛ زیرا قیمت اغلب قبل از توسعه فاندامنتال خود را نشان میدهد. بنابراین مشاهده مستقیم آن کاملا منطقی است.