قیمت بیت کوین از ابتدای سال ۲۰۲۳ رشد قابل توجهی داشته است. اما این رشد ۷۳ درصدی تمام تحلیلگران بازار بیت کوین را در مورد آغاز بولرانی که به صورت بالقوه به هلوینگ بعدی در سال ۲۰۲۴ ختم خواهد شد، متقاعد نکرده است.

همانطور که در تحلیلهای قبلی میهن بلاکچین مطرح شده است، در حال حاضر هنوز دو موضوع نگرانکننده در پسزمینه بازار وجود دارد. نگرانی اول در مورد تعیین تکلیف قانونگذاری در فضای کریپتو در آمریکا است؛ و نگرانی دوم که میتوان گفت نگرانی عمیقتری است، احتمال ورود اقتصاد آمریکا به دوره رکود در ادامه سال ۲۰۲۳ است

جیمز لویش (James Lavish) یکی از فعالان و تحلیلگران قدیمی بازار بیت کوین هفته گذشته با حضور در پادکست معروف «کاری که بیت کوین کرد (What Bitcoin Did)» نگرانیهای خود در مورد احتمال ورود اقتصاد آمریکا به دوره رکود را به اشتراک گذاشت. ضمن اینکه از شما دعوت میکنیم این مباحثه جذاب را شخصا مشاهده کنید، مهمترین شاخصهایی که در نشانههای اصلی بروز رکود احتمالی هستند را در این مطلب با شما به اشتراک میگذاریم.

۱- معکوس شدن منحنی سود

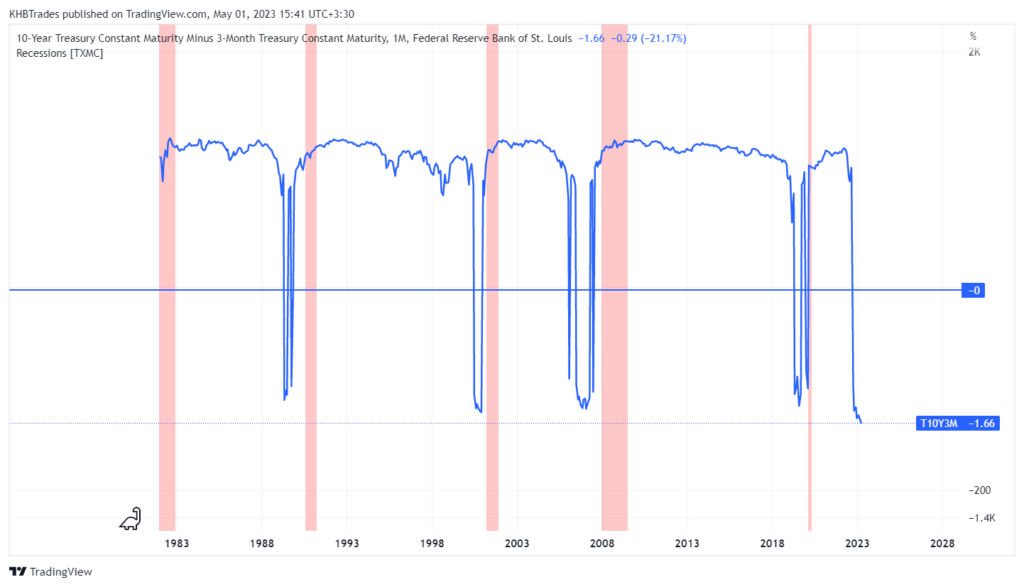

یکی از مهمترین ابزارهای ارزیابی وضعیت اقتصاد کلان بررسی «منحنی سود (Yield Curve)» در بازار اوراق قرضه (Bond Market) است و یکی از شاخصهای موفق در پیشبینی دورههای رکود، شاخص اختلاف سود پرداختی به اوراق قرضه ۳ ماهه و ۱۰ ساله یا «T10Y3M» است.

در نمودار زیر مقادیر شاخص T10Y3M با منحنی آبی و دورههای رکود با نوارهای عمودی قرمزرنگ مشخص شدهاند. همانطور که در نمودار زیر مشاهده میشود، در تمام رکودهای مهم ۴۰ سال اخیر سیر وقایع به این صورت بوده است:

- ابتدا T10Y3M منفی شده است.

- T10Y3M به محدوده مثبت وارد شده است.

- رکود آغاز شده است.

و نکته جالب توجه اینکه هر بار بدون استثنا بعد از منفی شدن T10Y3M وارد دوره رکود شدهایم.

البته باید توجه داشت که بعد از کرونا از نظر اقتصاد کلان در دوره متفاوتی به سر میبریم و فدرال رزرو مشغول انجام آزمایشهایی است که در دهههای گذشته بیسابقه بوده است. ممکن است این بار با شرایط متفاوتی روبرو باشیم. اما از طرفی امکان دارد که شرایط آنقدرها هم عوض نشده باشد و در ادامه ۲۰۲۳ رکود در انتظارمان باشد.

۲- آشکار شدن تبعات افزایش نرخ بهره

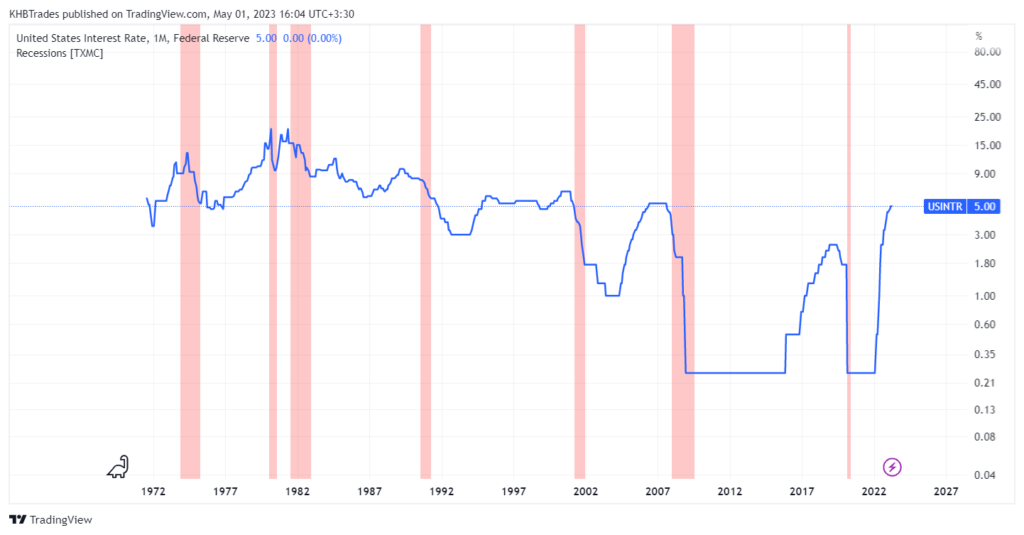

تمام آنچه که بازار خرسی سال ۲۰۲۲ را در سهام و کریپتو به وجود آورد تلاش فدرال رزرو برای خارج کردن نقدینگی از بازار برای مهار تورم بود. این سیاست از سوی فدرال رزرو با کمک دو ابزار اصلی تعقیب شد: بالا بردن نرخ بهره (Interest Rate) و کوچک کردن ترازنامه (Balance Sheet).

در نمودار زیر منحنی تغییرات نرخ بهره (منحنی آبی) در کنار دورههای رکود (نوارهای عمودی قرمز) مشاهده میشود. همانطور که در این نمودار مشاهده میشود در سه رکود اصلی بعد از سال ۲۰۰۰ ترتیب وقایع به این صورت بوده:

- دوره افزایش نرخ بهره

- دوره ثبات نرخ بهره

- آغاز کاهش نرخ بهره و سپس:

- آغاز رکود

در حال حاضر حتی فاز اول چرخه افزایش نرخ بهره به پایان نرسیده است و به احتمال قریب به یقین در جلسه چهارشنبه FOMC یک افزایش یک چهارم درصدی دیگر در نرخ بهره خواهیم داشت. بنابراین برخلاف تصورات برخی، با توقف افزایش و یا حتی آغاز کاهش نرخ بهره خطر رکود را پست سر نگذاشتهایم و در صورتی که در جلسه خرداد شاهد توقف روند افزایشی نرخ بهره بودیم، دلیلی برای هیجانزده شدن در مورد وضعیت بازار وجود ندارد.

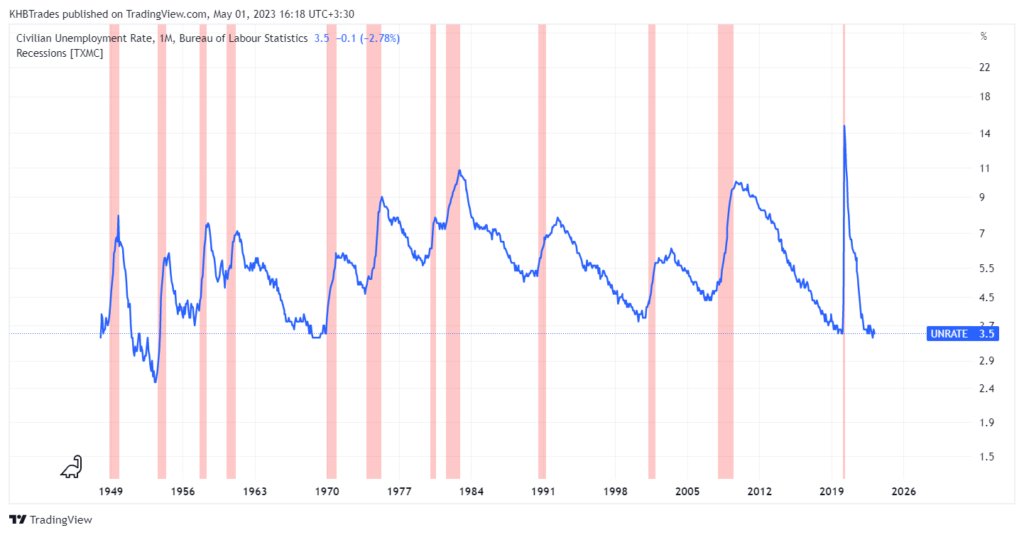

۳- به کف رسیدن نرخ بیکاری پیش از آغاز رکود

یکی از استدلالهایی که برای رد احتمال رکود مطرح میشود وضعیت بسیار خوب بازار کار در آمریکا است. افزایش نرخ بیکاری پس از موج کرونا با تزریق بیسابقه دلار به بازار کنترل شد تا جایی که نرخ بیکاری در چند ماهه گذشته در بعضی برههها پایینترین رقم در ۵۰ سال گذشته بوده است. با این حال اگر منحنی نرخ بیکاری را با دورههای رکود مقایسه کنیم مشاهده میشود که معمولا پیش از آغاز دوره رکود نرخ بیکاری یک مینیمم محلی قابل توجه ثبت کرده است.

بنابر این بعید به نظر میرسد که بتوان وضعیت مثبت بازار کار و پایین بودن نرخ بیکاری را به عنوان استدلالی برای رد احتمال رکود پذیرفت.

جمعبندی

بنابر مطالب مطرح شده میتوان استدلال کرد که بروز رکود در سال ۲۰۲۳ به هیچ عنوان بعید نیست. حتی در گزارش پیشین منتشر شده از صورتجلسه FOMC به احتمال بروز یک «رکود خفیف (Mild Recession)» در ایالات متحده اشاره شد. بسیاری تحلیلگران انتشار این اعتراف از سوی فدرال رزرو را سندی برای قطعی بودن بحران تلقی کردند و این جمله را با ارزیابی قبلی فدرال رزرو در مورد «گذرا بودن تورم» مقایسه کردند.

با این حال باید توجه داشت که شرایط اقتصاد کلان پس از کرونا با تمام سالهای پیش از آن متفاوت است و فدرال رزرو در حال امتحان کردن روشهایی است که پیش از این از آنها اجتناب میکرده است. کاملا احتمال دارد که در آینده در دوراهی سقوط GDP و قبول حدی از تورم که بالاتر از ۲٪ است، فدرال رزرو گزینه دوم را انتخاب کرد و بازارها با تجربه یک فرود نرم دور جدیدی از تزریق نقدینگی و در نتیجه قلههایی جدید را تجربه کنند. بنابر این لزوما نمیتوان این خطرات بالقوه را به عنوان استدلالی علیه DCA کردن بیت کوین مطرح کرد.