روزبهروز بر شمار استخرهای نقدینگی افزوده میشود و احتمالاً شما هم جزو افرادی هستید که دوست دارند تامین کننده نقدینگی باشند. تامینکننده نقدینگی اصطلاح جدیدی است که این روزها در بازار کریپتو بسیار به گوش میرسد. بنابراین ممکن است سوالهای بسیاری درباره این اصطلاح داشته باشید؛ تامین کننده نقدینگی (Liquidity Provider) کیست ، اصلاً استخر نقدینگی یا Liquidity Pool چیست و چطور کار میکند؟ چطور میتوانیم به عنوان لیکوییدیتی پروایدر فعالیت کنیم؟

استخرهای نقدینگی بخش اساسی اکوسیستم دیفای و بخش مهمی از بازارسازهای خودکار (AMMs)، پروتکلهای وامدهی و وامگیری، ییلد فارمینگ، داراییهای مصنوعی و بیمه روی زنجیرهای (On-chain) و بازیهای بلاکچینی هستند. ما در این مقاله با مثالهایی بسیار ساده، از سیر تا پیاز تامین کننده نقدینگی را برای شما توضیح میدهیم و در انتها چند استخر نقدینگی بزرگ و معروف را به شما معرفی میکنیم. با ما همراه باشید.

استخر نقدینگی (Liquidity Pool) چیست؟

از آنجایی که آشنایی با استخر نقدینگی به شما کمک میکند که بهتر مفهوم تامین کننده نقدینگی را درک کنید، اجازه دهید پیش از پرداختن به اینکه تامین کننده نقدینگی (Liquidity Provider) کیست؟ به توضیح مفهوم استخر نقدینگی (Liquidity Pool) بپردازیم.

استخر نقدینگی در واقع قرارداد هوشمندی است که مجموعهای از داراییهای دیجیتال که در پلتفرمهای امور مالی غیر متمرکز استفاده میشوند، در این قرارداد هوشمند قفل میشوند. عملکرد استخر شبیه یک فضای ذخیرهسازی هوشمند است. در واقع استخرهای نقدینگی یکی از راههای تامین نقدینگی مورد نیاز برای پلتفرمهای امور مالی غیر متمرکز هستند. مفهوم نقدینگی در اینجا به معنای این است که چه مقدار سرمایه در این قراردادهای هوشمند قفل شده است. اما چرا به استخرهای نقدینگی نیاز داریم؟

به سیستمی که سفارشات را با یکدیگر مطابقت میدهد، Matching Engine یا موتور تطابق گفته میشود. موتور تطابق و دفتر سفارش جزء اساسی هر صرافی متمرکز (CEX) است. این مدل برای تسهیل معاملات در صرافیهای متمرکز بسیار مناسب بوده و امکان ایجاد بازارهای مالی پیچیده را فراهم میکند. اما پلتفرمهای دیفای امکان پیادهسازی این روش را ندارند. چرا؟ چون ترید کردن در این پروتکلها اصطلاحاً روی زنجیره انجام میشود. یعنی همه اطلاعات تراکنشها درون یک شبکه بلاکچین ذخیره خواهد شد، بدون اینکه یک سازمان مرکزی، بر داراییهای کاربران کنترل داشته باشد. مشکل اصلی اینجاست که اگر مثلاً یک صرافی مبتنی بر دفتر سفارش روی شبکه اتریوم داشته باشیم، برای ایجاد سفارش یا کنسل کردن آن یا هر نوع تعامل دیگری با اُردر بوک باید گس بپردازید که باعث افزایش چشمگیر هزینه معاملات میشود.

از طرف دیگر تامین نقدینگی برای تامینکنندگان نقدینگی هم دیگر سوددهی کافی نخواهد داشت. علاوهبر این، توان عملیاتی شبکههای بلاکچینی هنوز خیلی کم است. یعنی شبکههای بلاکچینی توان لازم برای معامله میلیاردها دلار رمزارز در روز را ندارند. استخرهای نقدینگی را میتوان در صرافیهای غیر متمرکز بهعنوان جایگزینی برای دفتر سفارش (Order Book) در نظر گرفت.

شایان توجه است که صرافیهای غیرمتمرکزی مثل بایننس دکس ( Binance DEX) وجود دارند که از دفتر سفارش استفاده میکنند و عملکرد قابل توجهی هم دارند. صرافی بایننس که روی Binance Chain ایجاد شده، به طور خاص برای معاملات ارزان و سریع طراحی شده. از نمونههای دیگر میتوان به سروم (Serum) که روی شبکه سولانا قرار دارد، اشاره کرد.

استخر نقدینگی توسط صرافیهای غیر متمرکز مبتنی بر سیستم بازسازهای خودکار استفاده میشود. هدف از این کار انجام معاملات با نقدینگی بالا و با کمترین اسلیپیچ (Slippage) است. ما قبلاً در مقاله دیگری بهطور مفصل به چیستی استخر نقدینگی، مزایا، نحوه کارکرد و فرآیند تعیین قیمت در استخر نقدینگی پرداختهایم.

تامین کننده نقدینگی (Liquidity Provider) کیست؟

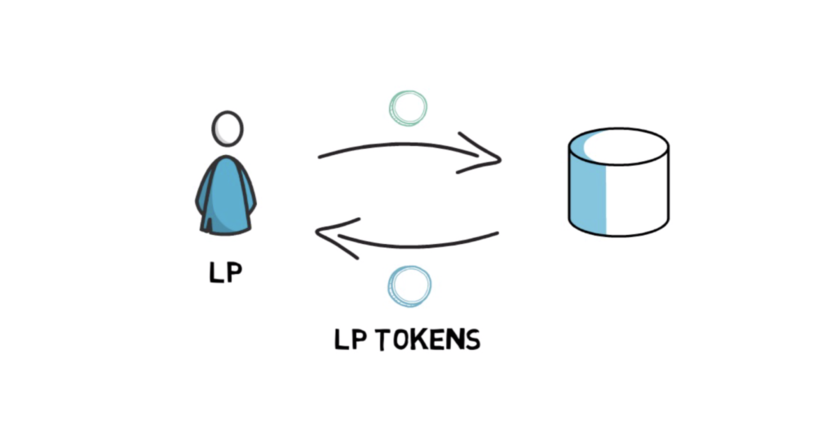

همانطور که قبلاً هم اشاره کردیم؛ استخرهای نقدینگی قراردادهای هوشمندی هستند که کاربران میتوانند داراییهای خود را به این قراردادهای هوشمند ارسال کنند. به این کاربران اصطلاحاً تامین کننده نقدینگی (Liquidity Provider) یا LP گفته میشود. از این استخرهای نقدینگی برای وامدهی، وامگیری، تبادل رمزارزها، پروژههای ییلد فارمینگ و غیره استفاده میشود.

تامین کننده نقدینگی به زبان ساده به کاربری گفته میشود که با فراهم کردن ارزهای دیجیتال مورد نیاز یک استخر، نقدینگی مورد نیاز برای پلتفرمهای امور مالی غیر متمرکز را تامین میکند. در واقع تامین نقدینگی روشی است که در آن هم نقدینگی مورد نیاز بازار رمزارزها فراهم میشود و هم کاربرانی که میخواهند داراییهای ارزشمند خود را به جای فروش، هولد کنند با فعالیت به عنوان Liquidity Provider و سپردهگذاری کریپتوکارنسیهای خود در استخرها، سود کسب میکنند.

وقتی سایر کاربران از داراییهای موجود در این استخرها استفاده کنند، درصدی از کارمزد تراکنش به تامین کنندگان نقدینگی تعلق میگیرد. به این نوع درآمد اصطلاحاً درآمد منفعل (Passive Income) گفته میشود. در ادامه مقاله نحوه محاسبه درآمد تامین کنندگان نقدینگی را بررسی خواهیم کرد.

نقش تامین کننده نقدینگی در استخرهای نقدینگی چیست؟

بازارسازهای خودکار یا AMMها امکان اجرای معاملات روی زنجیرهای، بدون نیاز به دفتر سفارش را ممکن میکنند. از آنجایی که برای ترید، هیچ نیازی به شخص ثالث نیست، تریدرها میتوانند برای جفت ارزهای معاملاتی که ممکن است در صرافیهای مبتنی بر اُردر بوک نقدینگی کافی نداشته باشند، پوزیشن باز کنند. همانطور که قبلاً هم اشاره کردیم، استخرهای نقدینگی، مجموعهای از داراییهایی هستند که توسط تامین کنندگان نقدینگی در قراردادهای هوشمند، سپردهگذاری شدند. بنابراین عوض اینکه با یک شخص ثالث طرف باشید، هنگام ترید با نقدینگی موجود در استخر سروکار دارید. یعنی برخلاف دفتر سفارشها خریداران دیگر نیازی به فروشنده و فروشندگان دیگر نیازی به خریدار ندارند. تنها کافی است که نقدینگی جفت ارزی که میخواهند آن را ترید کنند در استخرها موجود باشد.

بهطور معمول برای مشارکت در استخر نقدینگی به یک جفت رمزارز نیاز دارید که باید از نظر مقداری با هم معادل باشند. مثلاً اگر میخواهید در یک استخر ETH و USDC به عنوان تامین کننده نقدینگی مشارکت کنید، باید مقدار برابری از اتر و USDC را در این استخر واریز کنید. فرض کنید قیمت هر اتر ۲,۰۰۰ دلار است. بنابراین باید یک اتر و ۲,۰۰۰ دلار USDC را به این استخر واریز کنید.

توکن تامین نقدینگی چیست؟

برای اینکه بازارسازهای خودکار مثل یونی سواپ (Uniswap)، کرو (Curve) و بلنسر (Balancer) کارایی لازم داشته باشند، تامین کنندگان نقدینگی باید با داراییهای دیجیتال خود نقدینگی استخرها را تامین کنند. وقتی که توکنها در استخرهای کریپتو سپردهگذاری میشوند، پلتفرم به صورت اتوماتیک یک توکن جدید که نماینده سهم سپردهگذار از استخر است را در اختیار آنها قرار میدهد که به آن توکن تامین نقدینگی (Liquidity Provider Token) گفته میشود و با استفاده از آن میتوان هم در پلتفرم بومی و هم در سایر برنامههای امور مالی غیر متمرکز استفاده کرد. LP توکنها موجب میشوند که بازارسازهای خودکار به صورت غیر حضانتی باقی بمانند. در واقع شما بهوسیله توکنهای تامین نقدینگی کنترل داراییهای خود را در اختیار خواهید داشت که بهجای کنترل توسط اپراتور انسانی، بهوسیله کدهای قرارداد هوشمند مدیریت میشوند.

ارزش LP Tokenها بر اساس سهم شما از استخر محاسبه میشود. مثلاً اگر در استخر بلنسر که ارزش کلی معادل ۱۰۰ دلار دارد ۱۰ دلار گذاشته باشید، ۱۰ درصد از ال پی توکنهای استخر را میگیرید. ۱۰ درصد به شما تعلق میگیرید، چون ۱۰ درصد از نقدینگی استخر را تامین کردهاید.

سود تامینکنندگان نقدینگی چگونه محاسبه میشود؟

درآمد تامینکنندگان نقدینگی با توجه به درصد سهم این افراد از استخر نقدینگی محاسبه میشود. هر پلتفرمی کارمزد تراکنشها را به شیوهای متفاوت محاسبه میکند. مثلاً اگر شما در صرافی غیر متمرکز کوییک سواپ معاملهای انجام دهید، ۰.۳ درصد از مبلغ کل به عنوان کارمزد تراکنش کم میشود که از این مقدار ۰.۲۵ درصد به تامینکنندگان نقدینگی تعلق میگیرد. در واقع این ۰.۲۵ درصد از مبلغ کارمزد به نسبت سهم هر شخص از استخر، بین لیکوییدیتی پروایدرها تقسیم میشود.

فرض کنید که شما در یکی از استخرهای کوییک سواپ رمزارز تتر و اتر را سپردهگذاری کردهاید و کاربر دیگری قصد دارد ۱۰۰ دلار تتر را برای خرید اتر معامله کند. مقدار ۰.۳ درصد از مبلغ کل (۱۰۰ دلار) به عنوان فی این معامله در نظر گرفته میشود. یعنی کاربر باید ۰.۳ دلار کارمزد بپردازد و ۰.۲۵ درصد معادل ۰.۲۵ دلار از این مقدار به استخر شما تعلق میگیرد. اگر سهم شما از این استخر ۱۰ درصد باشد، شما به ازای این تراکنش ۰.۰۲۵ دلار دریافت میکنید.

کاربرد LP Tokenها چیست؟

امور مالی غیر متمرکز، فضایی است که بهطور پیوسته تغییر میکند. بنابراین مفاهیم و اصطلاحات این حوزه هم دائماً عوض میشوند. مثلاً آن چیزی که در این مقاله به آن LP Token میگوییم در پروتکل بلنسر توکن استخر بلنسر (Balancer Pool Tokens) یا BPT و در یونی سواپ Pool Tokens یا Liquidity Tokens نامیده میشود. با وجود تفاوت در کلمات، معنی و کاربرد آنها یکسان است. توکنهای LP، اثباتی بر این هستند که شما با داراییهای خود در یک استخر مشارکت کرده و نماینده داراییهای شما و ادعایی مبنی بر اینکه میتوانید داراییهای خود را پس بگیرید، هستند.

کاربرد دیگر الپی توکنها در Yield Farming است. ایده پشت ییلد فارمینگ این است که با سپردهگذاری توکنهای خود در اپلیکیشنهای دیفای مختلف میتوانید درآمد و سود خود را به حداکثر برسانید. در واقع با جابهجایی توکنها و استیکینگ و برداشت آنها در پروتکلهای مختلف سود شما به حداکثر میرسد. شما میتوانید با استیک کردن الپی توکنهای خود در استخرهای مختلف میتوانید سود قابل ملاحظهای کسب کنید.

برای اینکه مفهوم آن را بهتر درک کنید، مراحل فارمینگ توکن CRV در پروتکل کرو را با یکدیگر بررسی میکنیم:

- سپردهگذاری جفت ارز در استخر نقدینگی Curve

- دریافت LP Token استخر

- سپردهگذاری LP در استخر استیکینگ

- دریافت توکن کرو (CRV)

در واقع با این کار شما ۲ بار از تامین کننده نقدینگی بودن، سود میبرید؛ یکبار درآمد از طریق کارمزد تراکنش و بار دیگر بهخاطر مشارکت در پروژه ییلد فارمینگ.

محبوبترین پلتفرمهای تامین نقدینگی

راهاندازی استخرهای نقدینگی موجب شد، بسیاری از پلتفرمهای دیفای در بازار شناخته شوند و جامعه کریپتو در سال ۲۰۲۰ شاهد رونق گرفتن استخرهای نقدینگی بود. در ادامه به معرفی چندین پلتفرم غیر متمرکز که بر پایه استخر نقدینگی بنا شدهاند، میپردازیم:

یونی سواپ

یونی سواپ (Uniswap) را میتوان نمونه شاخص و موفق صرافی غیر متمرکز بر پایه استخرهای نقدینگی دانست. ارزش کل قفل شده (TVL) در این صرافی ۲.۵۶ میلیارد دلار است. سود تامین کننده نقدینگی برای استخرهای این پلتفرم متغیر بوده و در بالاترین حالت ۰.۳ درصد در نظر گرفته شده است.

سوشی سواپ

دکس سوشی سواپ (Sushiswap) یکی از فورکهای پلتفرم یونی سواپ است. ۰.۲۵ درصد از مبلغ کارمزد تراکنشها به تامینکنندگان نقدینگی استخرهای این پلتفرم تعلق میگیرد. مقدار ارزش کل قفل شده در این پلتفرم در حال حاضر حدود ۴.۵۸۱ میلیارد دلار است.

کرو فایننس

پروتکل کرو فایننس (Curve Finance) یک صرافی غیر متمرکز است. از استخرهای نقدینگی کرو میتوان به USDT، PAX Pool، Y Pool و sUSD Pool اشاره کرد. در حال حاضر کارمزد استفاده از تمام استخرهای کرو ۰.۰۴ درصد است که ۵۰ درصد از آن به تامین کنندگان نقدینگی تعلق میگیرد. مقدار TVL این پلتفرم در حال حاضر ۱۱.۳۵ میلیارد دلار است. در مقاله زیر میتوانید با سازوکار این پلتفرم و نحوه کسب درآمد از استخرهای آشنا شوید.

پنکیک سواپ

پنکیک سواپ (PancakeSwap) یک صرافی غیر متمرکز مبتنی بر شبکه هوشمند بایننس (BSC) ساخته شده است. کارمزد تراکنش در پنکیک سواپ ۰.۲۵ درصد است که ۰.۱۷ درصد از آن به تامین کنندگان نقدینگی و ۰.۳ درصد به سازندگان استخرها تعلق میگیرد. تامین کنندگان نقدینگی برای کسب سود بیشتر میتوانند LP های خود را در در سرویس CAKE Farms این پلتفرم سپردهگذاری کنند. میزان نقدینگی موجود در این استخر در حال حاضر ۶.۳۲ میلیارد دلار است.

ریسکهای مشارکت به عنوان تامین کننده نقدینگی

بزرگترین ریسک مشارکت در استخرهای بازارساز خودکار ضرر ناپایدار (Impermanent Loss) است. ضرر ناپایدار زمانی اتفاق میافتد که قیمت دارایی سپرده شما در مقایسه با زمانی که آن را سپردهگذاری کردید، اختلاف فاحشی پیدا میکند. هر چقدر که واگرایی یا اختلاف بیشتر شود، پتانسیل اتفاق افتادن ضرر ناپایدار هم بیشتر میشود.

این اتفاق به دلیل نحوه عملکرد بازارسازهای خودکار است. در این سیستمها باید نسبت ارزش مساوی هر جفت معاملاتی معین حفظ شود. مثلا اگر شما جفت ارز UNI/ETH را در استخر سپردهگذاری کرده باشید، اگر قیمت اتریوم افزایش پیدا کند، مقدار رمزارز یونی شما هم مجدداً تا جایی تغییر میکند که هر دو نسبت یکسانی با یکدیگر داشته باشند. در واقع ارزش دارایی شما باید از معادله x * y = k (k عددی ثابت است) تبعیت کند. اگر در این موقعیت بخواهید جفت ارز خود را برداشت کنید، مقدار توکن یونی سواپ شما در مقایسه با مقدار اولیه بیشتر و تعداد اتریومها نیز به نسبت حالت اولیه کمتر میشود. ضرر ناپایدار تنها در صورتی از بین میرود که قیمت هر دو رمزارز به همان عدد اولیه برگردد.

یکی دیگر از ریسکهای تامین کننده نقدینگی بودن، ریسک قرارداد هوشمند است. زمانی که دارایی خود را در یک استخر سپرده میگذارید، آنها در قرارداد هوشمند ذخیره میشوند. بنابراین با وجود اینکه از نظر فنی هیچ واسطه دارایی شما را نگهداری نمیکند، اما کدهای برنامه نویسی سرمایه شما را در اختیار دارند. در صورتی که باگ یا اشکالی در این کد وجود داشته باشد، ممکن است دارایی خود را برای همیشه از دست بدهید.

جمعبندی

تامین کنندگان نقدینگی کاربرانی هستند که با تامین جفت ارزهای یک استخر، در تامین نقدینگی صرافیها، پروژههای ییلد فارمینگ، پروتکلهای وامدهی و وامگیری و غیره مشارکت میکنند. این افراد در ازای تامین نقدینگی LP توکن دریافت میکنند که نماینده سهم آنها از استخر است. علاوهبر این، هر بار که کاربران جفتارزهای موجود در این استخرها را مبادله میکنند، درصدی از فی تراکنشها به تامین کنندگان نقدینگی تعلق میگیرد. در این مقاله به این پرداختیم که تامین کننده نقدینگی (Liquidity Provider) کیست ، توکن تامین نقدینگی چیست و چطور میتوانید به عنوان تامین کننده در استخرهای نقدینگی مشارکت داشته باشید. علاوه بر این ریسکهای استخر نقدینگی و پلتفرمهای محبوب نقدینگی را با یکدیگر بررسی کردیم. همانطور که میدانید صرافیهای مبتنی بر بازارسازهای خودکار، لغزش قیمت کمتری دارند و مدت زمان انتظار برای انجام تراکنش در آنها کمتر است. اما آمارها نشان میدهد که صرافیهایی که از دفتر سفارش استفاده میکنند همچنان محبوبیت بیشتری دارند. به نظر شما علت این اتفاق چیست؟