آیا شروع کُند Bakkt دلیلی بر شکست معاملات آتی بیت کوین است؟!

Galen Moore یکی از اعضای تیم تحقیق کوین دسک (CoinDesk) می باشد. نظارت ابراز شده در این مقاله نظرات شخصی نویسنده می باشد. مقاله زیر در ابتدا در Institutional Crypto توسط کوین دسک ظاهر شد که یک خبرنامه هفتگی است و متمرکز بر سرمایه گذاری موسساتی در دارایی های کریپتویی است.

زمان جذابی برای ماخوذات بیت کوین و یا حداقل برای افرادی است که در مورد آنها می نویسند. برای افرادی که به ترید آنها می پردازند، طبق معمول این موقعیت ممکن است نوعی کسب و کار باشد.

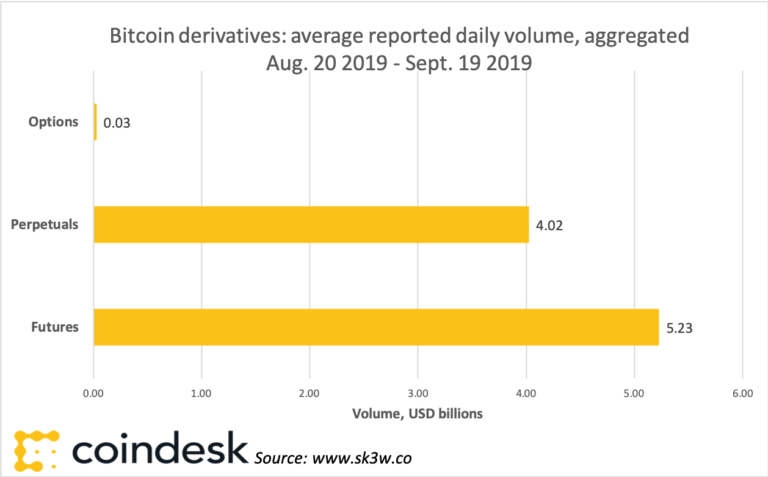

صرافی (Chicago Mercantile (CME جمعه اعلام کرد که در حال آمادگی برای ارائه ترید اختیارات در قرارداد آتی بیت کوین خود می باشد. آن حرکتی حیرت برانگیز است زیرا حجم اختیارات تا به امروز بر طبق حجم گزارش شده در قرارداد های آتی و مبادلات نزدیک به صفر بوده است. هنوز کسی در فضای کریپتو یک طرف معامله اختیارات نداشته است که به اندازه CME قابل اعتماد بوده باشد.

این اعلامیه به CME روشی برای ارائه اختیارات می دهد که در آن نیاز به ایجاد چیز های جدید زیادی نیست. بازار معاملات آتی بیت کوین در CME نماینده درصد کوچکی از حجم کل بازار می باشد.

با این وجود، CME ممکن است در مورد موقعیت رهبری خود در بازار های ماخوذات کریپتویی قانون گذاری شده احساس نگرانی کند که در این میان Bakkt هم این هفته نوعی قرارداد آتی بیت کوین قانون گذاری شده را بیرون می دهد که بر خلاف CME به جای پول نقد با بیت کوین واقعی تصفیه می شود.

گذشته از اینها، افراد دیگری در صرافی شیکاگو که به معامله بیت کوین زیادی می پردازند، به نظر می رسد که تصور می کنند که تصفیه فیزیکی قرارداد های آتی مهم می باشد. شاید این اعلامیه CME، باعث شود که کمی تب و تاب Bakkt فروکش کند.

قرارداد های روزانه و ماهانه اکتبر ۲۰۱۹ Bakkt روز دوشنبه راه اندازی شد. حجم روز اول در قرارداد ماهانه تنها ۷۱ بیت کوین بود. آن در مقایسه با شروع CME در دسامبر ۲۰۱۷ نسبتا ضعیف می باشد که البته این دو دقیقا در موقعیت مشابهی نیز قرار ندارند و قرارداد های آتی CME نزدیک به بزرگترین قله قیمتی بیت کوین راه اندازی شد.

قرارداد آتی یک روزه Bakkt محصول جذاب تری می باشد. اگر تریدر ها از تصفیه T+2 آن استفاده کنند تا یک منحنی پیشرونده به جلو را ایجاد نمایند و به پیشبرد قرارداد ها ادامه دهند، آن می تواند هر چیزی باشد از یک مسیر فیات قانون گذاری شده CFTC گرفته تا کپی مبادله دائمی محبوب BitMEX. تا به حال تریدر ها این کار را نکرده اند. حجم در قرارداد های یک روزه بکت در دوشنبه کلا ۲ بیت کوین بود.

افسانه ماندگار

اولین قرارداد آتی قانون گذاری شده بیت کوین در دسامبر ۲۰۱۷ ظاهر شد و این دقیقا قبل از این بود که قیمت بیت کوین شروع به لغزش ۸۳ درصدی از قله تاریخی خود کند. با وجود اینکه حجم زیر ۱۰۰ میلیون دلار بود اما به سختی می توان ادعا کرد که ترید قرارداد های آتی منطق و استدلال را به بازار آورده باشد.

در عوض، به احتمال زیاد تقاضای کند برای محصول جدید، افسانه تقاضای موسساتی برای بیت کوین را بر هم زد و با توجه به اصرار دپارتمان های انطباقی بر محصول قانون گذاری شده، چنین افسانه ای به وقوع نپیوست.

این افسانه امروز هم در میان تحلیلگران ارز دیجیتال متمرکز بر خرده فروشی زنده است که شکست حجم Bakkt گویای این مطلب است. اگر شما تجربه ۲۰۱۷ را داشته اید، دیگر برای شما واضح بوده که در دوشنبه باید به فروش استقراضی بیت کوین بپردازید. حتی سهل انگار ترین افراد در میان ما نیز تشخیص می دهند که در سال ۲۰۱۹ علاقه سرمایه گذاران موسساتی به بیت کوین به آهستگی در حال رشد می باشد، البته اصلا اگر رشدی در میان باشد.

ماخوذات برای سرمایه گذاران موسساتی راه حل های درک شده آماده ای را برای موانع عملکردی مربوط به حفاظت، قابلیت سرمایه گذاری و ریسک ارائه می دهند. (قرارداد های آتی قانون گذاری شده بیت کوین به مانند قرارداد های آتی در فرضا آب پرتقال غلیظ منجمد ساختار بندی شده اند.)

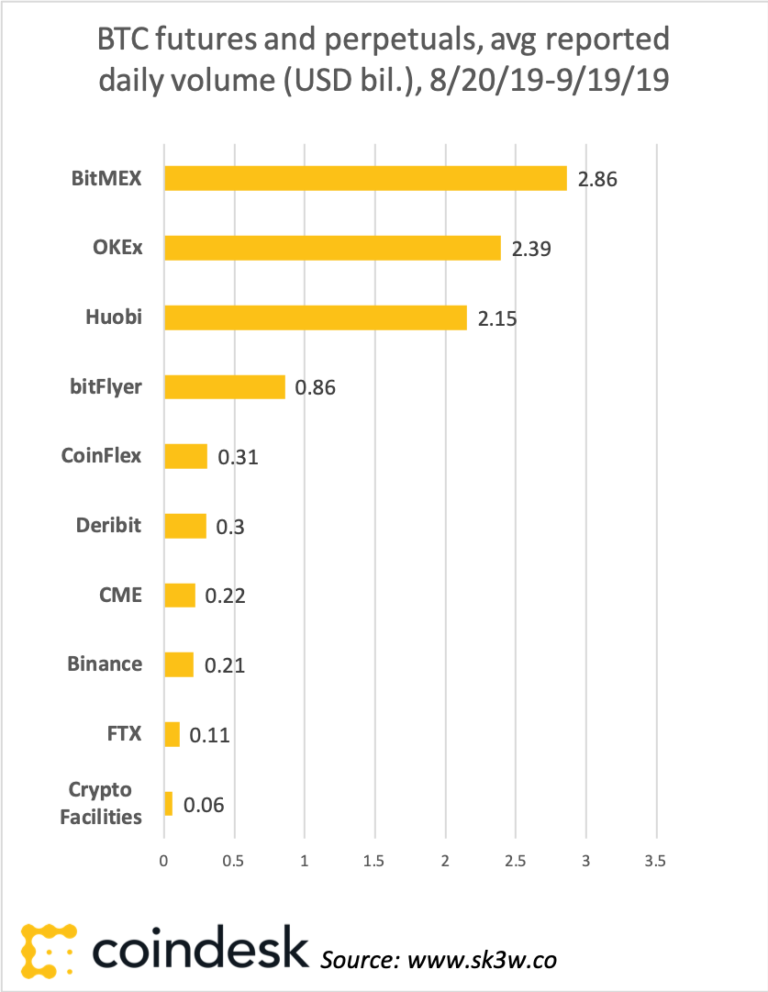

امروزه هنوز هم سهم اصلی حجم مربوط به صرافی های قانون گذاری نشده است که به عنوان شرکت های تسویه وجوه عمل نمی کنند و لوریج تا ۱۰۰ را فراهم می کنند.

این محصولات نمی تواند برای هیچ مدیر دارایی قانون گذاری شده ای جالب باشد اما در واقع آنها جالب هستند. علی الرغم شک و تردید های ثابت در مورد اعتبار حجم های گزارش شده (مخصوصا OKEx و Huobi)، تریدر های بیت کوین در بزرگترین دفاتر ترید خارج از صرافی می دانند که در این بازار ها نقدینگی وجود دارد. استراتژی های حفاظتی آنها متکی بر این نقدینگی می باشد.

علاوه بر این، حجم در این ترید های دارای لوریج احتمالا همه صندوق های سرمایه گذاری کریپتویی می باشد و همچنان که یکی از تریدر ها به من خاطرنشان کرد، این امر احتمال اینکه قمار بازان در اکانت های شخصی خود به ترید بپردازند را تضعیف می کند.

قرارداد های آتی بیت کوین بسیار مانند قرارداد های آتی اب پرتقال غلیظ ساختار بندی شده اند اما همه می دانند که آب پرتقال غلیظ وقتی با چیز های فرارتری ترکیب شود، نسبتا قابل اشتعال می شود. ویژگی های مهمی وجود دارد که بیت کوین را از دیگر طبقه های دارایی جدا می کند و این ویژگی های زیربنایی مورد توجه سرمایه گذاران موسساتی واقع شده اند که به ارزیابی ماخوذات بیت کوین می پردازند.

به عنوان مثال، ممکن است حفاظ هایی طبیعی در بازار اتی بیت کوین موجود نباشد. اگر باور نمی کنید، هزینه عملیاتی جهانی برای استخراج کنندگان طلا را با ماینر های بیت کوین مقایسه کنید. ماینر های بیت کوین در موقعیتی کاملا ناشناخته هستند.

مسیر پیش رو

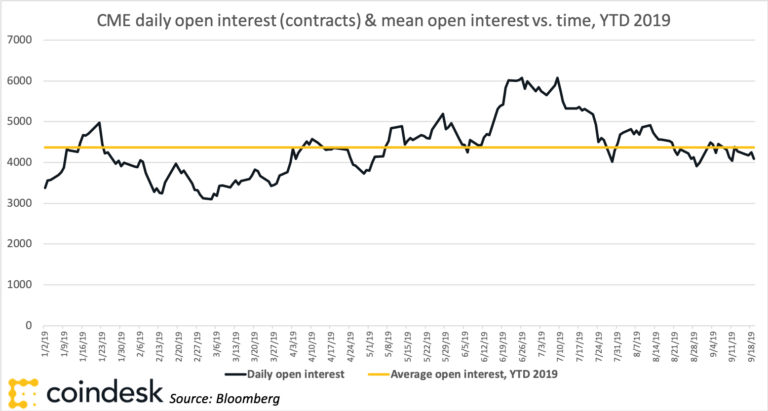

ماخوذات ممکن است آجر هایی طلایی باشند که راه را برای سرمایه گذاری موسساتی در بیت کوین باز می کنند اما تا رسیدن به وضعیت ایده آل راه درازی در پیش است. تا به حال، حجم قرارداد های آتی CME راهنمای خوبی برای درک پیشرفت سرمایه گذاران در این مسیر است.

شما ممکن است نمودار هایی را دیده باشید که افزایش حجم CME در می را نمایش می دهند. این افزایش همچنین مصادف با افزایش دو برابری قیمت بیت کوین بوده است. حجم قرارداد های آتی بیت کوین در CME در جولای افزایش پیدا کرد و حال با یک نرخ رشد متوسط به نسبت سطوح سه ماهه اول به ترید برگشته است.

در ضمن، چهار استارتاپ دیگر هم در حال آماده شدن برای ارائه ماخوذات جدید برای بازار های موسساتی و قانون گذاری شده دیگر می باشند. همه آنها متمرکز بر تسویه فیزیکی هستند.

باید دید که آیا تحویل فیزیکی تبدیل به ویژگی ای برای تحریک مشارکت در بازار خواهد شد. این امر همیشه در ماخوذات ایجاد شده بر روی طبقه های دیگر دارایی خیلی مهم نمی باشد.

چیزی که حتمی به نظر می رسد این است که هیچ ابزار مالی جدیدی احتمالا تقاضای موسساتی را آشکار نمی کند زیرا اکثر موسسات تنها در حال جواب دادن به این سوال هستند که ایا آنها در وهله اول در بیت کوین سرمایه گذاری خواهند کرد یا نه.