افزایش نرخ بهره و کاهش ترازنامه فدرال رزرو؛ چه چیزی در انتظار رمزارزها است؟

از پاییز سال گذشته (۱۴۰۰) بود که رفته رفته نقش فدرال رزرو در اخبار حوزه کریپتو پررنگتر شد و صحبتهای قانونگذاران آمریکایی در خصوص تورم، نرخ بهره، تغییر سیاستهای مالی بر بازارهای اقتصادی و به خصوص کریپتو اثرگذار میشد. اکنون تمام این اقدامات در حال اجرا شدن است. باید به عنوان سرمایهگذار در حوزه ارزهای دیجیتال به چه چیزهایی توجه کنیم؟

در ابتدا لازم به ذکر است که قیمت بیت کوین و سایر رمزارزها تنها به یک عامل وابسته نیستند. در این زمان خاص باید به چندین عامل توجه داشته باشیم. قانونگذاری کل حوزه بلاکچین و رمزارزها جای خود را دارد و در پستهای مختلفی از قانونگذاری صرافیها، کیف پولها و … در کشورهای مختلف صحبت کردهایم. خود بازار و احساسات سرمایهگذاران نیز جایگاه خود را دارد. عوامل کلان نیز مانند ویروس کویید ۱۹ و جنگ نیز بر تمام بازارها تاثیر میگذارد. تغییر سیاستهای پولی کشورها نیز بر این بازار اثرگذار است که در این مطلب به بررسی تغییرات سیاستهای آمریکا و اثرات آن بر بازار رمزارزها خواهیم پرداخت.

به گزارش میهن بلاکچین و به نقل از کوین تلگراف، فدرال رزرو به موجب سیاستی به نام فشار کمی (QT) یا سخت گیری کمی، در حال شروع فرایند کاهش ترازنامه مالی ۹ تریلیون دلاری خود است که در سالهای اخیر افزایش یافته است. میخواهیم بدانیم این اقدامات چه تاثیری بر بازارهای مالی و بازار رمزارزها دارد و چگونه این اقدامات را رصد کنیم.

تاثیر سیاستهای فدرال رزرو بر بازار رمزارزها چیست؟

تحلیلگران نظرات متفاوتی درباره این موضوع دارند که آیا QT میتواند رشد بیسابقه بازار رمزارزها را پس از ده سال به پایان برساند یا خیر. با این اصطلاحات تا مدتی سرو کار خواهیم داشت و مهمترین تاریخها برای بازار را بررسی خواهیم کرد.

زمانی که ترس از رکود اقتصادی وجود داشته باشد، فدرال نرخ بهره را کاهش میدهد. در مارس ۲۰۲۰ (اسفند ۹۸) فدرال رزرو آمریکا نرخ بهره را تا ۰-۰.۲۵٪ کاهش داد. با شروع قرنطینه، فدرال قصد داشت اقتصاد را سرپا نگه دارد. اما راهی برای کاهش نرخ بهره وجود نداشت. بنابراین به سیاست تسهیل کمی (QE) روی آورد. همان سیاست پولی که در سال ۲۰۰۷ نیز سر و صدا کرد.

در این سیاست معمولا فدرال رزرو، پول را با خریداری اوراق بهادار (مثل سهام، اوراق قرضه و داراییهای مربوط به خزانه) از دولت و یا بانکهای تجاری، به اقتصاد تزریق میکند. این سیاست باعث شد تا بیشترین میزان افزایش عرضه پول در اقتصاد ایالات متحده رقم بخورد. چیزی که به چاپ پول نیز مشهور است. زمانی که فدرال اقدام به خرید کند، سود اوراق قرضه کاهش مییابد و سرمایهگذاریها در سهام و کریپتو (بازارهایی بار یسک بیشتر) افزایش مییابد.

طرح تسهیل کمی (QE) که از مارس ۲۰۲۰ آغاز شد تاثیر بسزایی بر بازار کریپتو داشته است. اطلاعات کوینگکو (CoinGecko) نشان میدهد که ارزش بازار رمزارزها در سال ۲۰۱۹ و اوایل سال ۲۰۲۰ کاهش یافته است، اما با افزایش چشمگیر چاپ پول توسط فدرال رزرو، بازار صعودی در اواخر ماه مارس ۲۰۲۰ آغاز شد. ارزش کل بازار کریپتو از ۱۶۲ میلیارد دلار در تاریخ ۲۳ مارس (۴ فروردین ۱۳۹۹) به بیش از ۳ تریلیون دلار در اواخر ماه نوامبر ۲۰۲۱ رسید.

در این مدت، ترازنامه مالی فدرال رزرو نیز ۲.۱ برابر شده و از ۴.۱۷ تریلیون دلار در تاریخ ۱ ژانویه ۲۰۲۰ (۱۱ دی ۱۳۹۸) به ۸.۹۵ تریلیون دلار در تاریخ ۱ ژوئن ۲۰۲۲ (۱۱ خرداد ۱۴۰۱) رسیده است. بدین ترتیب، سریعترین رشد ترازنامه پس از بحران اقتصادی جهانی در سال ۲۰۰۷ را شاهد هستیم.

به طور کل میتوان گفت که فشار کمی نقطه مقابل تسهیل کمی (Quantitative Easing) یا چاپ پول است که فدرال رزرو از آغاز شیوع ویروس کرونا در سال ۲۰۲۰ در دستور کار خود قرار داده است. به دنبال اجرای طرح تسهیل کمی (QE)، پول بیشتری چاپ و توزیع شد، در حالی که فدرال رزرو اوراق قرضه و سایر ابزارهای خزانهداری را به ترازنامه خود افزوده است.

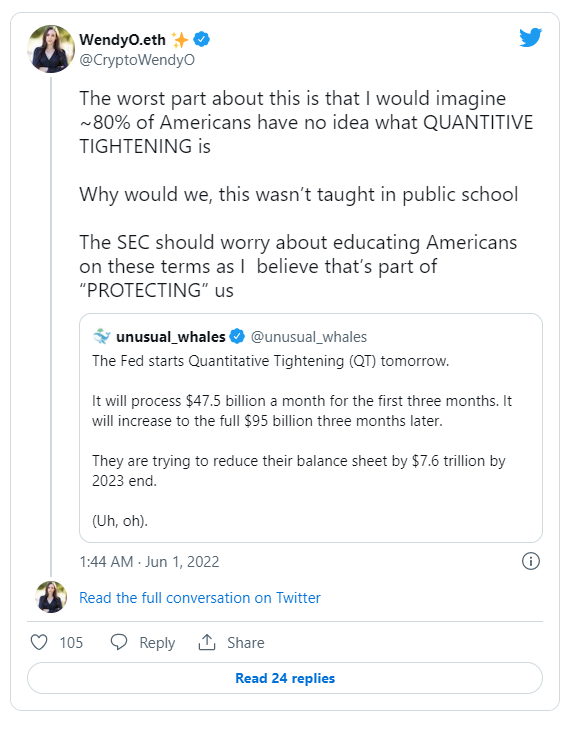

در توییت زیر میخوانیم که بدترین جنبه این موضوع، عدم آگاهی مردم است. مردم نمیدانند که سیاست QT چیست.

ترکیب نرخ بهره پایین، سیاست تسهیل کمی و بستههای محرک اقتصادی در سال ۲۰۲۰، باعث شد اقتصاد آمریکا جانی دوباره بگیرد. با این حال بزرگترین انتقادی که به تسهیل کمی وارد است این است که به دنبال آن تورم اوج میگیرد. با اینکه این سیاست در سال ۲۰۰۷ و ۲۰۰۸ به تورم منجر نشد، اما اکنون تورم در آمریکا به اوج ۴۰ ساله خود رسیده است. از شاخصهایی که با آن تورم را اندازهگیری میکنند شاخص CPI است. در ۱۰ ژوئن (۲۰ خرداد) دادههای CPI برای ایالات متحده منتشر میشود. همچنین ذکر این نکته ضروری است که کمیته بازار آزاد فدرال (FOMC) در طول سال ۸ بار جلسه برگزار میکند و در آن نشستها، درخصوص سیاستهای پولی مانند افزایش نرخ بهره تصمیم گیری میشود. صورت جلسه هر نشست نیز ۳ هفته بعد از آن منتشر میشود. تاریخ جلسات کمیته FOMC با استفاده از این منبع، به شرح زیر است:

| جلسه FOMC | تاریخ میلادی | تاریخ شمسی | انتشار صورت جلسه |

|---|---|---|---|

| جلسه چهارم | ۱۴و ۱۵ ژوئن | ۲۴ و ۲۵ خرداد | ۳ هفته بعد |

| جلسه پنجم | ۲۶ و ۲۷ جولای | ۴ و ۵ مرداد | ۳ هفته بعد |

| جلسه ششم | ۲۰ و ۲۱ سپتامبر | ۲۹ و ۳۰ شهریور | ۳ هفته بعد |

| جلسه هفتم | ۱ و ۲ نوامبر | ۱۰ و ۱۱ آبان | ۳ هفته بعد |

| جلسه هشتم | ۱۳ و ۱۴ دسامبر | ۲۲ و ۲۳ آذر | ۳ هفته بعد |

لازم به ذکر است تعداد این جلسات ممکن است بر اساس نیاز بیشتر نیز شود. با این حال در نظر داشتن این تاریخها برای پیگیری اخبار اقتصادی حائز اهمیت است. همچنین روزهایی که این جلسات برگزار میشود و یا صورتجلسه آنها منتشر میشود، ممکن است در بازارهای مالی شامل رمزارزها شاهد نوساناتی هرچند به مقدار کم باشیم. به دلیل پایین بودن حجم معاملات در بازار کریپتو این نوسانات ممکن است دامنه وسیعتری داشته باشد و برای کاربرانی که در بازار فیوچرز فعالیت میکنند به لیکویید شدن معاملات آنها منجر شود. بنابراین میتوان نسبت به مدیریت ریسک در زمانهای این چنینی اقدام کرد.

فدرال رزرو در پاسخ به تورم اشاره شده در بالا، ۲ تصمیم مهم اخذ کرده است:

- سیاست QT

- افزایش نرخ بهره

به منظور اعمال سیاست QT، فدرال رزرو در صدد کاهش ترازنامه خود است، به طوری که طی ۳ ماه آتی ماهانه ۴۷.۵ میلیارد دلار از ترازنامه خود بکاهد. در ماه سپتامبر سال جاری، فدرال رزرو در صدد کاهش ۹۵ میلیارد دلار از ترازنامه مالی خود است. همچنین هدف این بانک، کاهش ترازنامه تا ۷.۶ تریلیون دلار تا پایان سال ۲۰۲۳ است.

در واقع فدرال رزرو خریدهایی که داشته است را دیگر تمدید نمیکند یا قبل از پایان تاریخ انقضا آنها، آنها را میفروشد که سیاستی سختگیرانهتر است. هر اقدامی تبعاتی نیز در پی دارد. ممکن است ترس از این تبعات باعث شده باشد فدرال سیاست سختگیرانه را در پیش نگیرد و به عدم تمدید خریدهای خود اکتفا کند.

فدرال رزرو در مارس ۲۰۲۲ (اسفند ۱۴۰۰) برای اولین بار بعد از چندین سال به افزایش نرخ بهره روی آورد. یکی از تبعات افزایش نرخ بهره، کاهش تقاضا برای نیروی کار بدون افزایش نرخ بیکاری است.

اکنون شاهد افزایش دستمزد کارگران آمریکا هستیم، زیرا تقاضا برای کارگران همچنان در سطح بالایی قرار دارد. با فرض بر اینکه دستمزد کارگران در خلال اجرای طرح QT در سطح بالایی حفظ شود، ممکن است آمریکا رکود اقتصادی را با نابرابری درآمد کمتری پشتسر بگذارد. یکی از تحلیلگران بازار کریپتو به اسم Economiser در توییتر نوشته است که اگر به دلیل دستمزد بیشتر، مردم پول نقد بیشتری داشته باشند، بازار کریپتو میتواند از اجرای طرح QT به نفع خود بهره ببرد.

در تئوری، اگر فدرال مقدار کمتری اوراق قرضه خریداری کند، پس باید سود آنها بالاتر برود. در این صورت سرمایهگذاران دلار را سمت اوراق قرضه میبرند و از داراییهای پرریسک دیگر مانند رمزارزها و سهام، دوری میکنند. با این حال در واقعیت اوضاع متفاوت تر است. در پایان آخرین دوره QT در سال ۲۰۱۹، سود اوراق ۱۰ ساله خزانهداری کمتر از قبل شده بود. در اینجا فدرال به جای آنکه با فروش داراییهایش باعث کاهش قیمت آنها شود، تصمیم میگیرد با افزایش نرخ بهره و سیاست QT شرایط را کنترل کند. این تصمیمات شامل موارد زیر میشوند:

- افزایش پیوسته نرخ بهره

- منقضی شدن اوراق قرضه موجود در ترازنامه فدرال رزرو (به جای فروش آنها)

- کنترل بیکاری

- دوری کردن از رکود اقتصادی بزرگ

این شرایط معمولا به افزایش سود اوراق قرضه، کاهش ارزش سهامها و خارج شدن سرمایه از بازارهای ریسکی مانند سهام و کریپتو میشود. این شرایط میتوان تا ۱۸ ماه (پایان ۲۰۲۳) ادامه داشته باشد. با این حال باید در نظر داشت که هیچ چیز قطعی وجود ندارد. تغییر سیاستهای مالی کشورها همیشه وجود داشته است و یک عامل به تنهایی نمیتواند جهت بازار رمزارزها و قیمت بیت کوین را مشخص کند. نظر شما چیست؟ در بخش کامنت ها نظرتتان را با ما به اشتراک بگذارید.

نظر تحلیلگران چیست؟

پاو هوندال (Pav Hundal) مدیر صرافی رمزارز Swyftx معتقد است که QT ممکن است تاثیر منفی بر بازار رمزارزها بگذارد. وی در این خصوص گفته است:

این موضوع بسیار محتمل است که رشد ارزش بازار کریپتو اندکی کاهش یابد. فدرال رزرو سختتر و سریعتر از آن چیزی که تحلیلگران انتظار داشتند در حال جمعآوری داراییها است و میتوان گفت که این موضوع بر احساس سرمایهگذاران تاثیرگذار خواهد بود.

هوندال افزود که اگرچه بازار کریپتو اخیرا با نوسان زیادی مواجه بوده است، اما بیت کوین میتواند از اجرای طرح QT به نفع خود بهره ببرد. او خاطرنشان کرد که تسلط بیت کوین از ابتدای سال ۲۰۲۲ تقریبا ۸٪ افزایش یافته و اکنون به ۴۷٪ رسیده است. وی بیان کرده است که این موضوع را میتوان به روشهای مختلف تفسیر کرد.

نایجل گرین (Nigel Green) مدیرعامل شرکت مشاوره امور مالی deVere Group معتقد است بازار واکنش اندکی به طرح QT نشان داده است، زیرا این طرح از قبل تاثیر خود را گذاشته است. گرین گفت ممکن است شاهد واکنش ناگهانی از جانب بازارها باشیم که دلیل آن نیز سرعت بیسابقه اجرای طرح QT است، اما به نظر او تأثیر چشمگیری را شاهد نباشیم. وی در این خصوص گفت:

علاوه بر این، ما منتظر جهش قریبالوقوع بازار هستیم. این موضوع بدان معنا است که سرمایهگذاران باید پورتفولیوی خود را طوری تنظیم کنند که از این جهش سود کسب کنند.

رویدادهایی که در طول دو سال گذشته از سال ۲۰۲۰ تا امسال پشت سر گذاشتیم به تورم گسترده جهانی منجر شده است. شیوع کرونا، قرنطینه جهانی، دورکاری ناشی از آن، جنگ روسیه و اوکراین، توقیف املاک خارجی روسیه و تحریمها همه و همه به این نرخ تورم دامن زده و کشورهای مختلف در حال دست و پنجه نرم کردن با چرخه مرگ اقتصاد جهانی هستند. اگر تمایل دارید در خصوص مسائل مرتبط با اقتصاد جهانی، آمریکا، چینبیت کوین و … بیشتر مطالعه کنید پیشنهاد میکنیم مقاله «چرخه مرگ اقتصاد جهانی؛ چرا بیت کوین یک میلیون دلاری امری محتوم است؟» را بررسی کنید.

پرسش و پاسخ

- آیا تصمیمات فدرال رزرو به تنهایی تعیین کنننده روند قیمت بیت کوین و سایر رمزارزها است؟

خیر. قطعا اینگونه نیست. عوامل مختلفی بر قیمت رمزارزها تاثیرگذار هستند که از جمله آنها میتوان به قانونگذاری کل حوزه بلاکچین و ارزهای دیجیتال اشاره کرد. همچنین اتفاقات بازار کریپتو و عوامل درون زنجیرهای و فاکتورهایی مانند ویروس کویید -۱۹ و سویههای آن و جنگ روسیه و اکراین و … بر قیمتها تاثیرگذار هستند.

- اثر افزایش نرخ بهره و کاهش ترازنامه فدرال رزرو چه زمانی مشخص میشود؟

فدرال رزرو در نظر دارد تا سیاستهای خود را به آرامی اجرا کند تا بتواند تورم را مهار کند. با این حال سپتامبر (شهریور ۱۴۰۱) فدرال رزرو در صدد کاهش ۹۵ میلیارد دلار از ترازنامه مالی خود است که تاریخ مهمی محسوب میشود.