آیا میخواهید خودتان به تنهایی یک سبد سرمایه گذاری رمزارز بسازید؟ باید بدانید که ایجاد پورتفولیو ارز دیجیتال به دانش خاصی نیاز دارد. سبد سرمایهگذاری یا پورتفولیو (Portfolio) ترکیبی از داراییهایی است که یک سرمایهگذار آنها را خریداری کرده است. متنوع سازی سبد ارز دیجیتال میتواند به راحتی ریسک کلی سرمایهگذاری را کاهش دهد. در این مقاله از میهن بلاکچین شما را گام به گام برای ساخت سبد سرمایه گذاری رمزارز راهنمایی میکنیم و نکات ایجاد یک پورتفوی خوب را به شما آموزش میدهیم. با ما همراه باشید.

فاکتورهای مهم یک سبد سرمایه گذاری

همانطور که گفتیم پورتفولیو مجموعهای از داراییهای مالی است که یک شخص برای کسب سود و پوشش ریسک خریده است. یک پورتفولیو چندین مشخصه دارد که عبارتند از:

- تعداد داراییها

- درصد دارایی

- درصد استیبل کوینها

- فرمول بستن سبد

- هدف سرمایهگذاری روی داراییها

در ایجاد یک پورتفوی مناسب باید به دقت به موارد بالا توجه کنید. در ادامه هر یک از این موارد را بررسی خواهیم کرد.

تعداد داراییها

تنوع کم در پورتفولیو احتمالا به این معنی است که شما فقط روی پروژه مورد علاقه خود سرمایهگذاری میکنید و به این ترتیب در برابر رویداد قو سیاه آسیبپذیر میشوید (رویداد قوی سیاه یا Black Swan رویدادی بسیار غافلگیر کننده و با تاثیر قابل توجه است. در واقع ریسک قوی سیاه به احتمال وقوع یک اتفاق غیر منتظره اشاره دارد). پیشبینی همه احتمالات بد بسیار دشوار است، بنابراین سعی کنید به قول معروف هرگز تمام تخممرغهای خود را در یک سبد قرار ندهید.

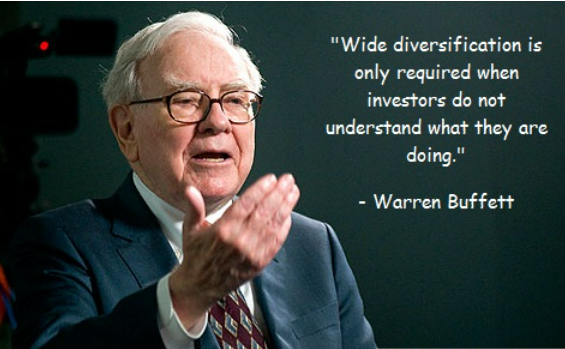

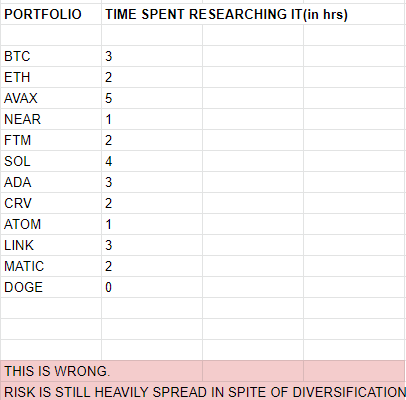

تنوع بیش از حد نیز به این معنی است که شما دانش کافی در مورد پروژهها ندارید. شما فقط چندین پروژه را نگاه میکنید و سرمایه خودر را بین ۲۰ مورد از آنها تقسیم میکنید؛ احتمالا در همه آنها شکست میخورید. درست این است که توجه خود را فقط بر روی برخی پروژههای قوی متمرکز کنید. یکی از نکات ایجاد پورتفوی خوب این است که تعداد داراییهای خود را محدود کنید.

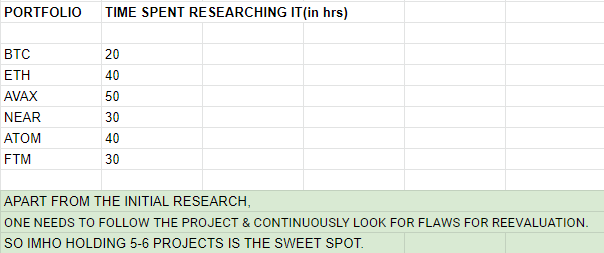

هر چه تعداد داراییها بیشتر باشد، به زمان و تلاش بیشتری برای بررسی و تحقیق در مورد پروژه نیاز است. اگر زمان لازم برای تحقیق در مورد یک پروژه را ندارید، پس اصلا به سرمایهگذاری روی آن فکر نکنید. غیرممکن است که بتوانید روزانه ۲۰ پروژه را با هم پیگیری کنید.

بهتر است ۵ الی ۶ دارایی را نگه دارید و پیشرفت آنها را به دقت نظارت کنید. به دادهها نگاه کنید، تجزیه و تحلیل کنید که آیا پروژه در یک روند پایدار پیش میرود. چندین مورد را باید در پروژهها بررسی کنید و ببینید آیا در حال رشد هستند. برخی از این موارد عبارتند از:

- تعداد برنامههای Defi ساخته شده

- ارزش کل قفل شده (TVL)

- ذخایر پرداخت سود

- تعداد کاربر

درصد داراییها

رتبهبندی انواع داراییها از ریسک کم به بالا به این صورت است:

- دارایی کم ریسک یا بلو چیپ (Blue chips): BTC، ETH

- دارایی درحال رشد (Growth chips): لایه ۰ها، لایه ۱ها، لایه ۲ها

- دارایی پر ریسک (Risky chips): میمکوینها، کوینهایی با سود (APR) بالا

یکی از نکات ایجاد سبد سرمایه گذاری، برقراری تعادل در انواع داراییها است. اگر فقط روی داراییهای کم ریسک سرمایهگذاری کنید، سودهای بسیار زیادی را از دست میدهید. اگر فقط روی داراییهای در حال رشد سرمایهگذاری کنید، زمانی که ارزش سبد شما ۸۵ درصد کاهش یابد، میزان تحمل ریسک شما آزمایش میشود. اگر فقط روی داراییهای پر ریسک سرمایهگذاری کنید، از بازی حذف میشوید.

برقراری تعادل بین داراییها ضروری است. این کار را با وضع قوانینی برای سبد خود میتوانید انجام دهید. به عنوان مثال:

- ۴۰ درصد از سبد شما بلو چیپ باشد.

- سقف داراییهای درحال رشد ۳۰ درصد از سبد رمزارز باشد.

- سقف دارایی پر ریسک ۲۰ درصد از پرتفولیو باشد.

- هر چیپ منفرد دارای سقف ۲۰٪ باشد.

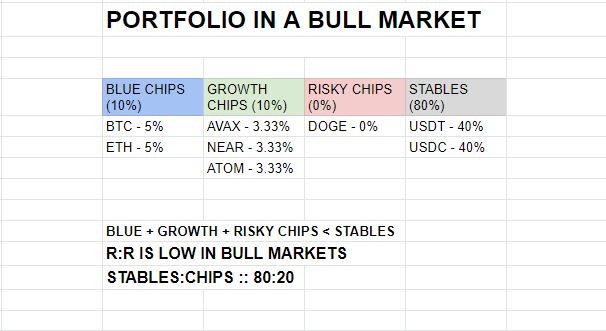

در بازار صعودی:

- از داراییهای درحال رشد و پر ریسک سود ببرید و آنها را به داراییهای کم ریسک و استیبلکوینها منتقل کنید.

- حداقل ریسک را بپذیرید.

- نسبت استیبل کوینها به کل سبد باید در بازار صعودی افزایش یابد تا ریسک کاهش یابد و پول نقد کافی برای سرمایهگذاری در بازار نزولی وجود داشته باشد.

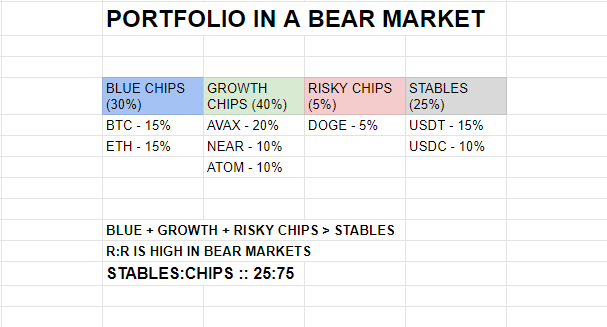

در بازار نزولی:

- استیبل کوینها را روی داراییهای کم خطر، درحال رشد و پرخطر سرمایهگذاری کنید.

- برای کسب سود نمایی، در داراییهای در حال رشد سرمایهگذاری کنید (مثل سال ۲۰۱۸ که قیمت اتریوم به حدود ۱۰۰ دلار رسید)

- نسبت استیبل کوینها به کل سبد باید در بازار نزولی کاهش یابد.

اگر رشد پروژه راکد باشد، ترس(FUD) منطقی وجود داشته باشد یا هیچ برنامه DeFi جدیدی ساخته نشود، خطر شکست پروژه به طور قابل توجهی بالا خواهد بود.

رابطه معکوس حجم پوزیشن با مقدار ریسک:

- وقتی ریسک بالا میرود، حجم پوزیشن شما باید کم شود.

- وقتی ریسک کاهش مییابد، حجم پوزیشن شما باید افزایش یابد.

همیشه یک پورتفولیو با اندازه پوزیشن پویا داشته باشید، سرمایهگذاری شما باید با میزان ریسک شکست متناسب باشد. اشکالی ندارد که به جای از دست دادن تمام سرمایهتان از شکست پروژه، استیبل کوین بیشتری داشته باشید و فقط بخشی از سودها را از دست بدهید. به یاد داشته باشید مهمترین چیز این است که دوام بیارید!

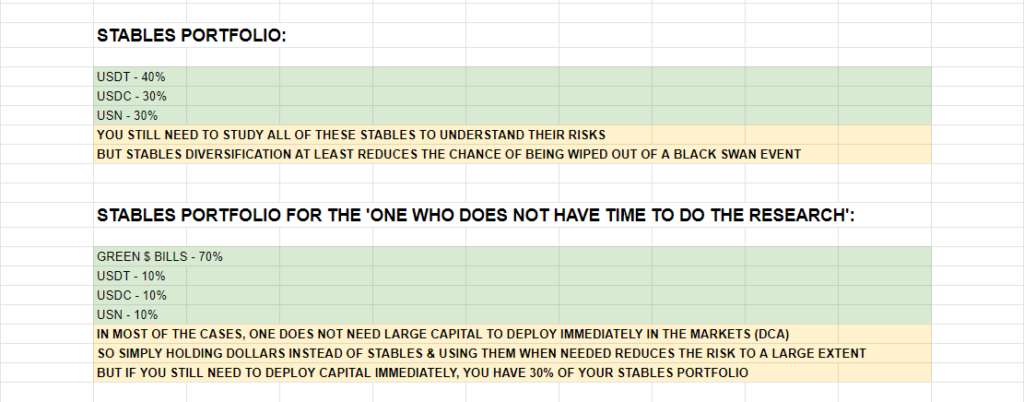

درصد استیبل کوین

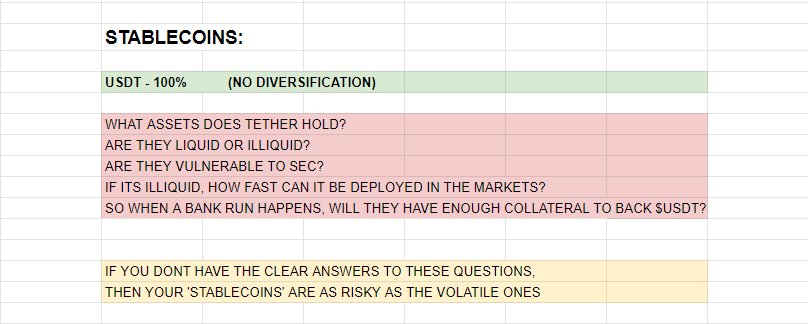

این مورد برای یک سبد رمزارز بسیار ضروری است. بازارهای کریپتو هنوز ناکارآمد و غیر نقد هستند، در زمانهای اخیر ثابت شده است که نگه داشتن تنها یک استیبلکوین خاص، مخاطرهآمیز بوده است، بنابراین سعی کنید رمزارزهای با ثبات مختلف داشته باشید.

کسب سود از استیبل کوین خوب نیست. اما ممکن است بگویید میخواهید از استیبلهایتان سود کسب کنید، چرا که ارزش اسکناسهای دلارتان در اثر تورم از دست میرود. دلایل مخالفت با این موضوع عبارتند از:

- دورههای قفل شدن، حرکت سرمایه را زمانی که بازار در حال فروپاشی است دشوار میکند.

- در حال حاضر در نگهداری رمزارز با ثبات خطر Depeg (از دست رفتن برابری استیبل کوین با پشتوانه آن) وجود دارد، گرفتن اهرم بیشتر راه خوبی برای ذخیره ایمن پول نیست.

- استخرها ۲۰٪ سود به شما می پردازند که ممکن است خوب باشد، اما اگر یک قرارداد هوشمند هک شود و ۱۰۰٪ سرمایه شما از بین برود چه؟

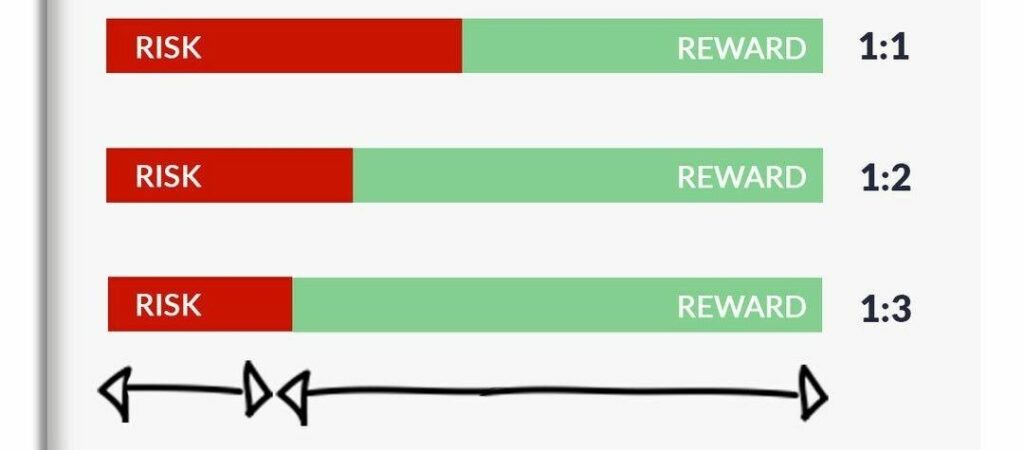

- نسبت ریسک به سود (Risk/Reward) مساوی واقعا بد است.

- یکی از نکات ایجاد پورتفولیو نسبت Risk به Reward است. نسبت ریسک به سود خوب زمانی است که شما با ضررهای کمتر سود بیشتری به دست میآورید، نه زمانی که با ضررهای زیاد سود کمی دریافت میکنید. بنابراین واضح است که:

- ۲۰ درصد ضرر (تورم) برای سود ۱۰۰ درصدی خوب است.

- ضرر ۱۰۰ درصدی (بوسیله هک یا depeg) برای سود ۲۰ درصدی بد است.

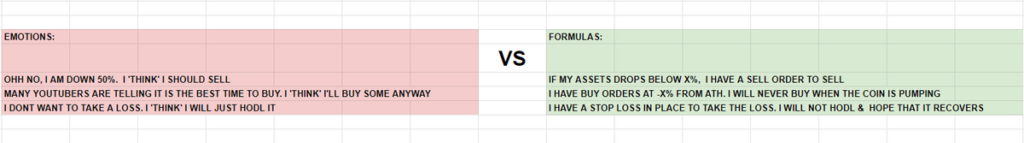

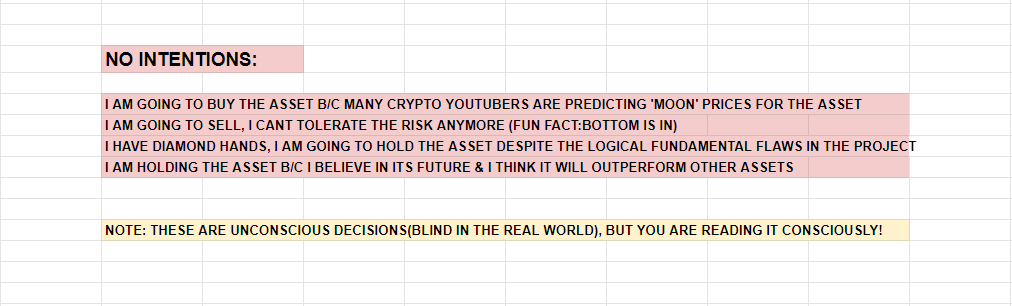

فرمول سبد سرمایهگذاری

مشخص کردن این فرمولها در ایجاد پورتفوی هر شخصی بسیار ضروری هستند. ما میخواهیم تصمیمهای منطقی و درست بگیریم، پس تصمیمگیری و اقدام بدون در نظر گرفتن احساسات موثرترین راه است. باید از قبل فرمول سرمایهگذاری مشخصی داشته باشید. در ادامه اقدامات لازم را به شما آموزش خواهیم داد.

۱- سفارشات خرید را به صورت Limit بگذارید

سفارشهای خرید لیمیت، سفارشهای خریدی هستند که از قبل برای جلوگیری از FOMO و خرید در کف تنظیم میشوند. فومو زمانی به وجود میآید که ما فکر میکنیم باید یک دارایی بخریم، اما این کار را نمیکنیم؛ سپس قیمت دارایی فورا و به شدت افزایش مییابد و ما به شدت احساس FOMO یا ترس جاماندن میکنیم. وقتی سفارشات خرید را از پیش تعیین میکنید، از تصمیمگیری احساسی در زمان خرید دارایی جلوگیری میشود. قبل از خرید تحقیق کردهاید و علاقهمند به خرید دارایی در افت X درصدی هستید. میتوانید حجم کل سفارش خود را به طور مساوی برای کفهای احتمالی پخش کنید.

۲-مشخص کردن حد ضرر

تعین حد ضرر یا استاپ لاس(Stop loss) برای کاهش سرمایه از دست رفته استفاده میشود. هزینه از دست رفته (Sunk cost fallacy) زمانی است که ما میخواهیم زمان، پول یا تلاش زیادی که برای سرمایهگذاری در یک دارایی کردهایم را حفظ کنیم. صرف نظر از زمان، پول و تلاش، در صورت برآورده شدن شرایط فروش دارایی، شخص باید از پوزیشن خود خارج شود. نداشتن حد ضرر باعث میشود سرمایهگذاران امیدوار باشند که دارایی آنها به نحوی با افزایش قیمت رشد یابد.

اما چگونه از Stop Loss استفاده کنیم؟ حداکثر ضرری را که میتوانید از سرمایهگذاری بپذیرید از قبل تعیین کنید و یک Stop Loss در آن سطح تعیین کنید. برای شناسایی سطوح حمایت و مقاومت، ابتدا تحلیل تکنیکال را بیاموزید و یک حد ضرر زیر سطح حمایت یا مقاوت مشخص کنید.

۳- سفارشات فروش را به صورت Limit بگذارید

سفارش فروش لیمیت، سفارش فروشی است که از قبل برای جلوگیری از فروش شدید و داشتن مقداری سرمایه برای سرمایهگذاری مجدد تنظیم میشود. به راحتی از حرفهایی که در شبکههای اجتماعی مثل توییتر زده میشود میتوان فریب خورد، بنابراین شما با صبر و حوصله باید منتظر فروش در قله باشید.

همیشه به یاد داشته باشید که مقداری پول باید برای شما باقی بماند. شما نباید به دنبال کسب همه سود بازار باشید، بلکه باید یاد بگیرید چگونه مقداری پول نگهدارید تا در شرایط رکود دوباره بتوانید سرمایهگذاری کنید. هدف یک سرمایهگذار باید این باشد که وقتی دارایی از ارزش خود فراتر رفت سود کسب کند، نه اینکه منتظر رسیدن به سقف و فروش در بالاترین نقطه باشد. از آنجایی که نمیخواهیم زمان به اوج رسیدن قیمت را تعیین کنیم، برای زمانی که ارزش دارایی ما X٪ افزایش یافت سفارش فروش لیمیت تعیین میکنیم. میتوان در سقفهای مختلف، سفارشهای مساوی گذاشت.

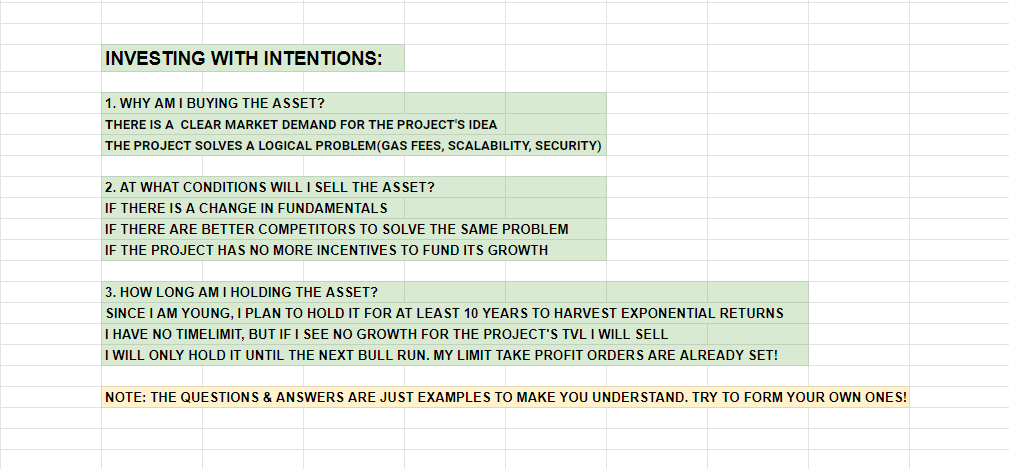

مشخص کردن هدف

این یک استراتژی شخصی است که فکر میکنم برای ایجاد هر سبدی بسیار مهم است. هدف چیزی نیست جز پاسخ برخی سوالات و اگر هدف شما با دادههای بازار مطابقت داشته باشد، میتوانید تصمیم به خرید یا فروش دارایی بگیرید.

داشتن هدف به ما کمک میکند تا با وجود سر و صدای اطرافمان، ذهنی روشن داشته باشیم و تصمیمات خودمان را بگیریم. باید از خودتان بپرسید که:

- چرا میخواهم این دارایی را بخرم؟

- با چه شرایطی دارایی را بفروشم؟

- چه مدت دارایی را نگه دارم؟

اگر میخواهید موفق باشید و یک پورتفوی خوب بسازید، باید اهداف خود را یادداشت کنید و به شدت به آن پایبند باشید. نوشتن اهداف بهترین راه برای بررسی خوب یا بد بودن شرایط است. بدون مشخص کردن اهداف، تصمیمات ناخودآگاه و بدون منطقی خواهیم گرفت.

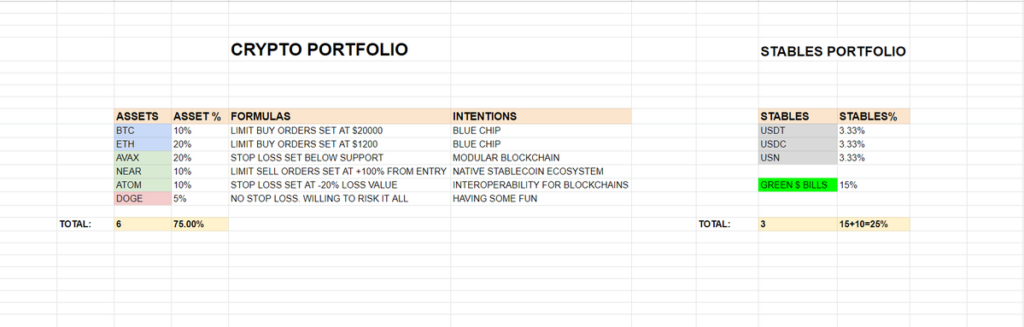

برای مثال فرض کنید که میخواهیم یک سبد رمزارز برای یک شخص ۲۳ ساله بسازیم. او تا کنون فقط ۵ پروژه را دیده است. او مایل است در پروژههای در حال رشد ریسک کند تا سود نمایی کسب کند و در زمان سرمایهگذاری، بازار کریپتو نزولی است. پورتفولیو این شخص به این صورت خواهد بود:

سخن پایانی

در این مقاله شما را برای ساخت سبد سرمایه گذاری رمزارز راهنمایی کرده و نکات ایجاد و مدیریت یک پورتفوی خوب را به شما آموزش دادیم. همچنین شما را با مشخصههای یک پورتفو از جمله تعداد و درصد داراییها، انواع داراییها، نحوه ایجاد سفارش مناسب و غیره آشنا کردیم و گفتیم که در هر شرایط چگونه میتوانید با ایجاد یک پورتفوی خوب، بیشترین سود و کمترین ضرر را ببینید. اکنون میتوانید با توجه به هدفتان دارایی مناسب خود را انتخاب و سبد خود را بسازید. بنظر شما چه نکات دیگری در ایجاد پورتفولیو مهم هستند؟ نظرات خود را با ما به اشتارک بگذارید.