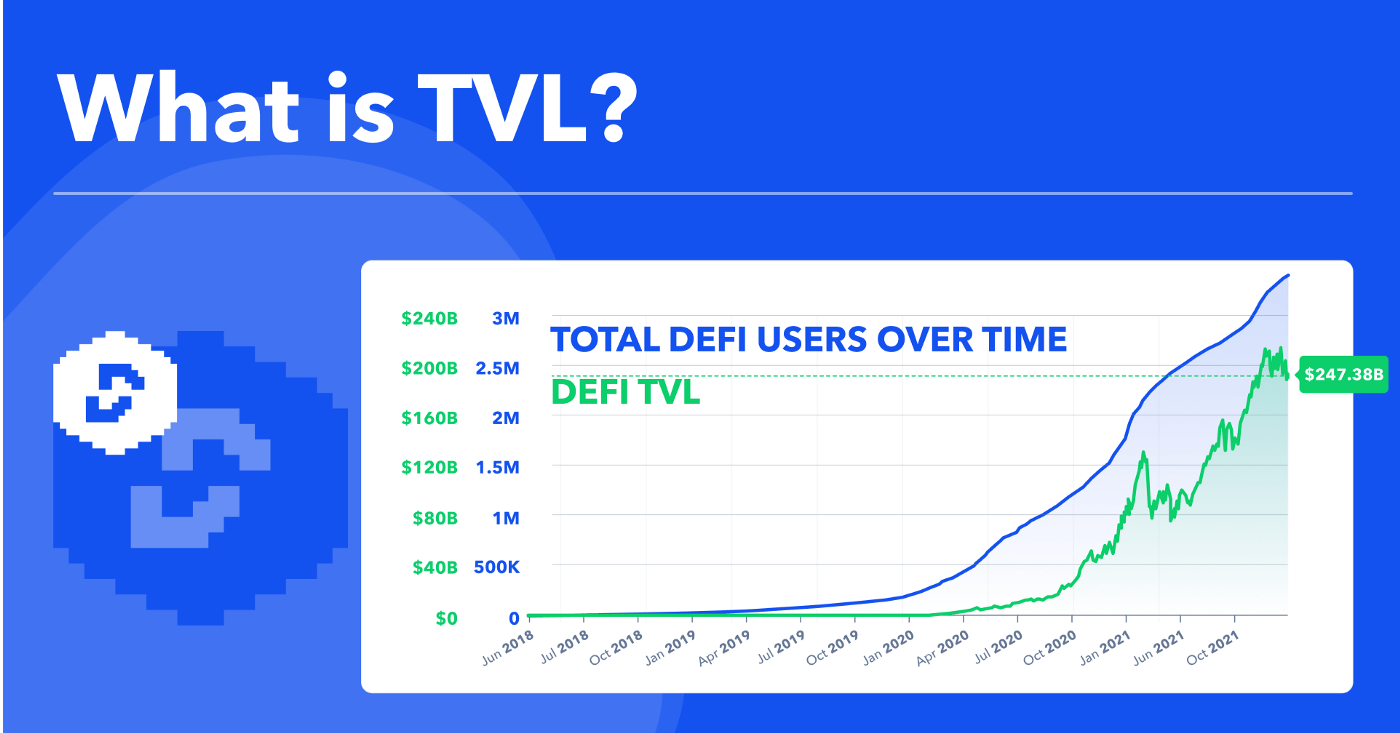

TVL کل ارزش قفل شده داراییها در یک پروتکل دیفای (Defi) است، که اغلب به عنوان معیاری برای منابع مختلف دیفای عمل میکند. همچنین TVL معیاری مرجع برای میزان کاربرد و ارزش و اعتبار یک پروتکل دیفای است؛ ولی جای سوال است که آیا TVL میزان سود و بهره در بازار دیفای را به درستی و دقیقی اندازه گیری میکند؟ در این مقاله به این میپردازیم که TVL چیست و سپس ارزش کل قفل شده در شبکههای مختلف را مورد بررسی قرار میدهیم. با میهن بلاکچین همراه باشید.

ارزش کل قفل شده یا TVL چیست؟

ارزش کل قفل شده (TVL) در حوزه رمزارزها نشاندهنده مجموع داراییهای سپردهگذاری (Stake) شده در پروتکلهای دریافت پاداش، سود، کوینهای جدید و توکنها، درآمد ثابت و غیره در عرصه امور مالی غیرمتمرکز (DeFi) است. با توجه به اینکه خدمات بلاک چین بر روی شبکههای همتابههمتا توسعه داده میشوند، مرجع مرکزی برای حاکمیت، ساخت یا بهبود این اکوسیستم وجود ندارد. بنابراین، خود سرمایهگذاران ارزهای دیجیتال برای ساخت بنیاد تا سطوح بالاتر این شبکهها مورد استفاده قرار میگیرند.

این معیار یک مولفه مهم از بازار کلی دیفای محسوب میشود. به گزارش سایت دیفای لیما در حال حاضر، کل ارزش قفل شده در این عرصه به صورت جهانی به میزان شگفتآور ۱۹۶ میلیارد دلار رسیده است و سپردههای اتریوم بیشترین سهم را به خود اختصاص دادهاند. این در حالیست که TVL این حوزه در طول دو سال گذشته تنها به میزان ۴۰۰ میلیون دلار بوده است. با وجود تمام این تفاسیر، این پروتکلهای دیفای دقیقا چه چیزی هستند و ارزش کل قفل شده چه مواردی را شامل میشود و سرمایهگذاران چگونه میتوانند از آنها بهره ببرند؟

اگر از سایتهای ردیابی امور مالی غیرمتمرکز استفاده کرده باشید، احتمالا با عبارت ارزش کل قفل شده به عنوان یک مرجع برای سنجش پروژههای دیفای مواجه شدهاید. به بیان ساده، ارزش کل قفل شده نشاندهنده تعداد داراییهایی است که در آن لحظه در حال استیک شدن در یک پروتکل خاص هستند. این میزان ارزش به منظور نشان دادن تعداد وامهای معوقه نیست، بلکه کل ذخایر عرضه بنیادینی را نشان میدهد که امنیت آن توسط یک برنامه خاص ارائه شده توسط دیفای به صورت کامل پشتیبانی میشود.

ارزش کل قفل شده معیاری است که برای اندازهگیری کردن سلامت کلی امور مالی غیرمتمرکز و ییلد فارمینگها مورد استفاده قرار میگیرد. شما میتوانید میزان TVL را در بسیاری از خدمات ارائه شده در این عرصه مورد بررسی قرار دهید.

سه عامل اصلی در هنگام محاسبه کردن و بررسی تناسب TVL ارزش بازار خدمات DeFi در نظر گرفته میشوند:

- محاسبه ذخایر عرضه.

- حداکثر ذخایر عرضه.

- قیمت فعلی.

برای به دست آوردن میزان ارزش بازار فعلی، لازم است تا ذخایر عرضه در گردش را در قیمت فعلی ضرب کنید. برای به دست آوردن میزان تناسب TVL نیز لازم است تا عدد ارزش بازار به دست آمده را بر میزان ارزش کل قفل شده سرویس مورد نظر تقسیم کنید. یکی از سادهترین راهها برای پیادهسازی نسبت TVL، در راستای تخمین زدن پایین بودن میزان ارزش دارایی دیفای مورد نظر یا بالاتر از حد واقعی بودن ارزش آن است. چنین امری به واسطه بررسی کردن نسبتی که مطرح کردیم به انجام میرسد. اگر این نسبت مقداری کمتر از ۱ داشته باشد، دارایی مورد نظر جای رشد داشته و ارزشی کمتر از حد واقعی دارد. در ادامه به طور کامل این موضوع را تشریح میکنیم.

شیوه محاسبه ارزش کل قفل شده به چه صورت است؟

محاسبه این عدد بسیار ساده است. فرض کنید یک سرمایهگذار کیف پول خود را به یک پلتفرم DeFi متصل کرده و به میزان ۱۰۰۰ دلار رمزارز را به یک استخر پول واریز میکند تا به عنوان اعتبارسنج در یک شبکه بلاکچینی فعالیت داشته باشد و در ازای آن پاداش دریافت کند.

در ادامه، او ۱۰۰۰ دلار ارز دیجیتال دیگر را در ازای دریافت سود در همان پلتفرم وام میدهد. سپس ۱۰۰۰ دلار کوین را در یک استخر نقدینگی سپردهگذاری میکند تا نقدینگی معاملاتی مورد نیاز برای مبادله بین آلتکوینهای فرضی ناشناس را تامین کرده و کمیسیون این معاملات را دریافت کند. اگر این تنها کسب و کاری بود که پلتفرم فرضی دیفای کسب کرده بود، میزان ارزش کل قفل شده آن ۳۰۰۰ دلار بود. این تمام مفاهیمی است که برای محاسبه این عدد باید بدانیم.

برای محاسبه ارزش فعلی بازار لازم است تا ذخایر در گردش را در قیمت فعلی ضرب کنیم. این در حالیست که میزان TVL به واسطه ضرب کردن میزان منابع مالی که به عنوان وثیقه در یک اکوسیتسم قفل شدهاند در قیمت فعلی داراییها محاسبه میشود. به بیان ساده میتوان گفت:

ارزش بازار = ذخایر در گردش × قیمت توکن

ارزش کل قفل شده = منابع مالی استیک یا سپردهگذاری شده × قیمت داراییها

شیوه استفاده از معیار TVL برای سنجش پروژههای دیفای

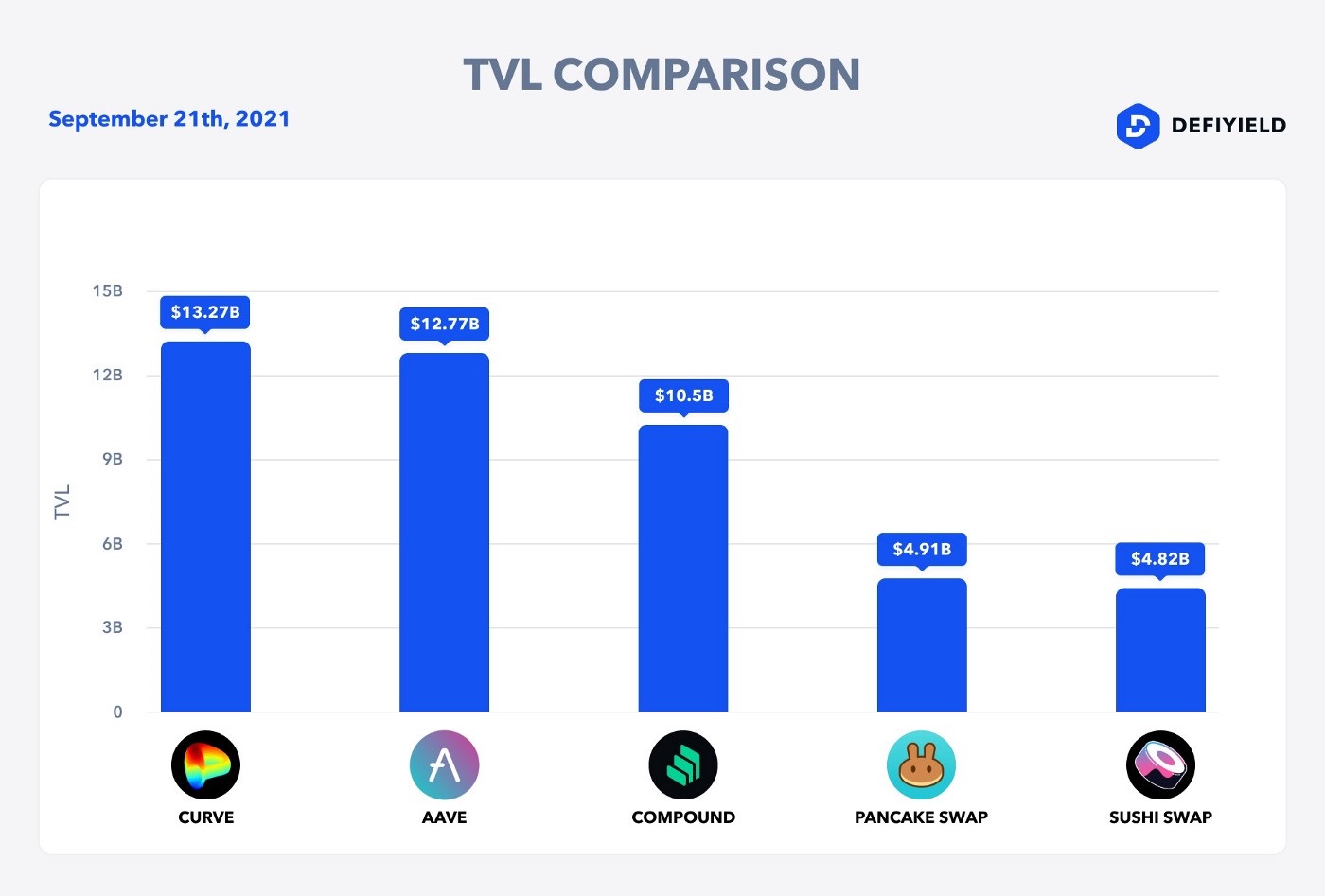

اکثر پلتفرمهای دیفای مانند آوه (Aave)، پنکیک سواپ و یونی سواپ توکنهایی همسان با نام خود را صادر کردهاند تا کاربران بتوانند از خدماتی که تا به اینجا مطرح کردیم استفاده کنند. از همین رو، میتوانیم با استفاده از TVL به عنوان یک معیار سنجش ارزش بنیادین و سپس تقسیم کردن آن به ارزش بازار در مورد بیشینه بودن و یا کمینه بودن ارزش توکنهای مورد نظرمان به نتیجه برسیم. این درست شبیه به روند محاسبه نسبت قیمت به ارزش دفتری (P/B) در سهام است.

در زمینه سهام هرچقدر میزان نسبت P/B بیشتر باشد، خرید آن سهام خطرناکتر است زیرا ارزش کمی از دید سرمایهگذاران در آن بستر دیده میشود و احتمال رجوع آنها به آن سهام بسیار کم است. ارزش بازار شرکتها نیز میتواند از ارزش دفتری آنها فراتر برود، درست همانطور که ارزش بازار ارزهای دیجیتال میتواند از TVL آنها بیشتر شود.

همین فرایند ارزشگذاری در مثال ما نیز صادق است. هرچقدر نسبت به دست آمده ما کمتر باشد بهتر است. به عنوان مثال، نسبت ارزش بازار به TVL آوه معادل ۰.۲۹ است، این در حالیست که این عدد برای یونی سواپ به میزان ۲.۴۰ و برای پنکیک سواپ به میزان ۰.۸۵ است. بنابر همین سنجش، توکنهای آوه ارزان قیمتترین توکنها از میان این سه پلتفرم هستند و جای رشد بیشتری دارند.

علاوه بر این، میتوان از نسبت ارزش بازار به TVL برای ارزیابی وضعیت فعلی روانشناسی سرمایهگذاران در بازار دیفای استفاده کرد. با تقسیم کردن مجموع ارزش بازار DeFi به ارزش کل قفل شده ۱۱۸.۰۱ میلیارد دلاری آن عدد ۰.۷۰ حاصل میشود و این امر نشان میدهد که این بستر در شرایط آرمانی به سر نمیبرد و جای هیچ نگرانی نیست. تنها زمانی لازم است نگران این موضوع باشیم که عدد حاصل شده از نسبت ما، به ۳ یا ۴ برسد.

در پایان لازم به ذکر است که میتوان از TVLبرای اندازهگیری یکپارچگی خود پلتفرمهای امور مالی غیرمتمرکز استفاده کرد. بدون شک، همه ما دوست داریم تا با سپردهگذاری کردن توکنهای خود در پروتکلهای دیفای به بازده و سود بالایی دست پیدا کنیم، اما پیشنهاد چنین سودهایی از جانب پلتفرمهای ناشناس و شناخته نشده میتواند کلاهبرداری باشد. بنابراین، بهتر است تنها از پلتفرمهایی استفاده کنیم که ارزش کل قفل شده بیش از ۱ میلیارد دلار دارند و توسط شرکتهای امنیت سایبری بلاک چین مانند CertiK حسابرسی میشوند. این فرایند درست شبیه به این است که هرچقدر صورتهای مالی شرکتها توسط حسابرسان بیشتری بررسی شود، معتبرتر و قابل اعتمادتر خواهند بود.

هرچقدر ترازنامههای پروتکلها بهتر باشد، سرمایهگذاران بیشتری نیز به آنها اعتماد میکنند. به صورت کلی، این معیار مهمی برای سرمایهگذاران محسوب میشود که بدانند آیا میخواهند بر روی توکنهای دیفای سرمایهگذاری کنند و یا اینکه قصد دارند تا از خدمات سودآور مختلف این اکوسیستم در حال تکامل بهره ببرند.

از کجا باید TVL پروژههای مختلف را به دست بیاوریم؟

معمولا با مراجعه کردن به سایت یک پروژه میتوانید میزان TVL آن را متوجه شوید. همچنین میزان ارزش کل قفل شده پروژههای مختلف را میتوان از منابع گوناگونی به دست آورد. در ادامه این مقاله به بررسی برخی از آنها میپردازیم:

DeFi Pulse

شما میتوانید TVL پروژههای مختلف را از وبسایتهایی مثل DeFi Pulse ردیابی کنید. ارزش کل قفل شده به عنوان یک استاندارد واحد در ابتدا توسط DeFi Pulse بنیانگذاری شد. با این حال، توجه داشته باشید که DeFi Pulse بخش زیادی از منابع مالی قفل شده در محصولات ییلد فارمینگ را پوشش نمیدهد زیرا این پلتفرم تنها قراردادهای هوشمند زیرساختی را بر روی بستر بلاک چین اتریوم مورد بررسی قرار میدهد.

نمودارهای این سایت به صورت ساعتی و با استفاده از مقدار کل ذخایر اتر (ETH) و توکنهای ERC-20 تحت پوشش این قراردادهای هوشمند به روزرسانی میشوند. میزان TVL به دلار نیز با استفاده از این ذخایر منابع مالی و ضرب کردن آنها در قیمت ارز مورد نظر به دلار محاسبه میشود.

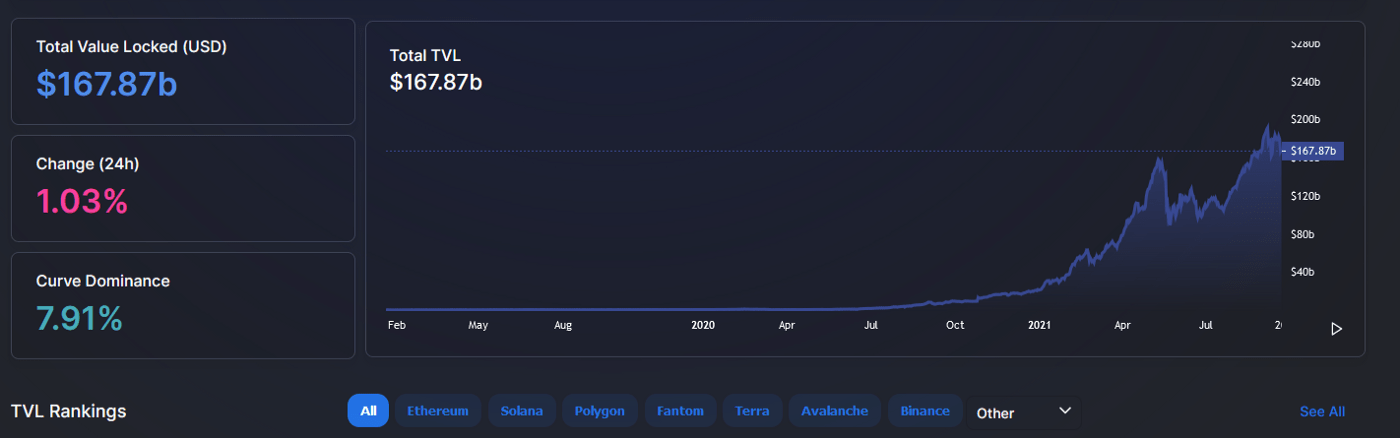

DeFi Llama

DeFi Llama تقریبا میزان TVL کل زنجیرههای دیفای و نه فقط اتریوم صرف را محاسبه میکند. شما میتوانید میزان ارزش کل قفل شده زنجیرههای مختلف را به صورت جداگانه در این سایت بررسی کنید. به صورت طبیعی، هرچقدر میزان ارزش بیشتری در یک پروژه قفل یا لاک شده باشد، این احتمال وجود دارد که بازده ییلد فارمینگ بیشتری در آن پروژه ارائه شود. دلیل آن نیز به این واقعیت برمیگردد که سرمایهگذاران پول خود را در بستری قرار میدهند که بازده بالاتری داشته باشد.

تفاوت بین DeFi Pulse و DeFi Llama و هر جمعآوریکننده یا اگریگیتور داده دیگری از ارائهدهندگان داده متفاوت و قوانین مختلف پروژهها نشئت میگیرد.

ارزش کل قفل شده در زنجیرههای دیفای

از نقطه نظر کلان میتوان این معیار را به عنوان هزینه کل تمامی داراییهای سپردهگذاری و هولد شده در قراردادهای هوشمند بلاک چین اتریوم (یا هر بلاک چین دیگری) در نظر گرفت. برای مقایسه TVL زنجیرههای مختلف میتوانید به DeFi Llama مراجعه کنید، که تقریبا دادههای مربوط به این معیار را از تمامی بلاک چینها جمعآوری میکند.

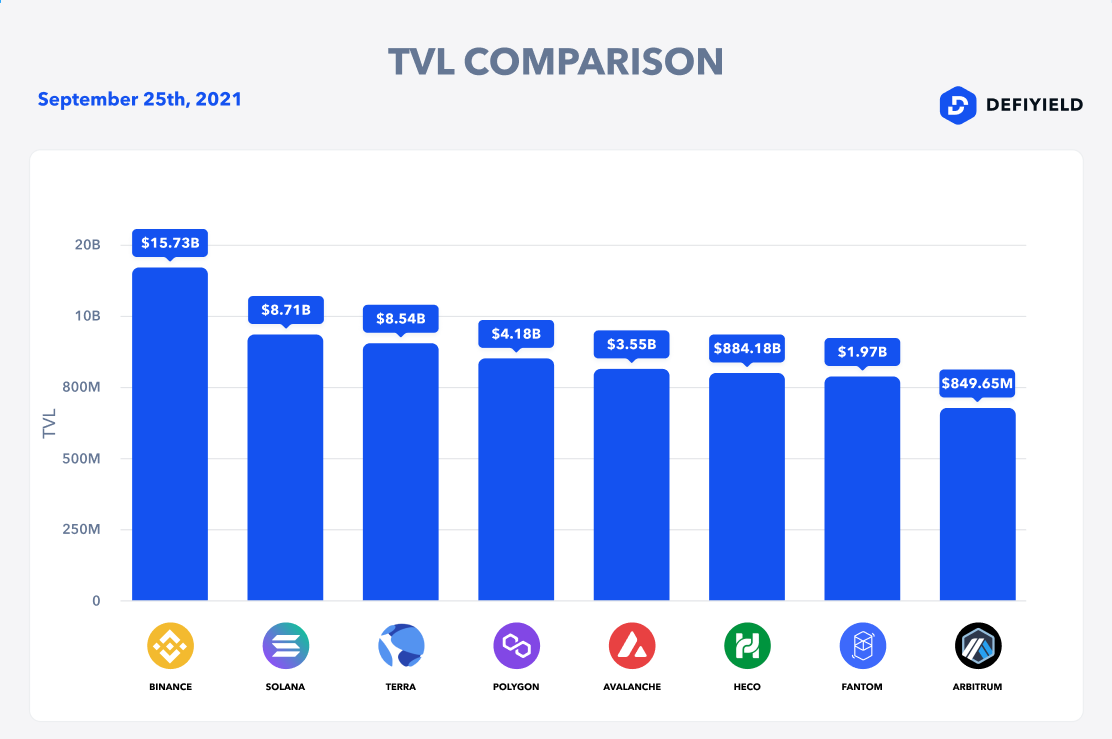

در ادامه میتوانید ارزش کل قفل شده ۳ زنجیره اصلی که به ترتیب از بیشترین به کمترین میزان مرتب شدهاند را مشاهده کنید.

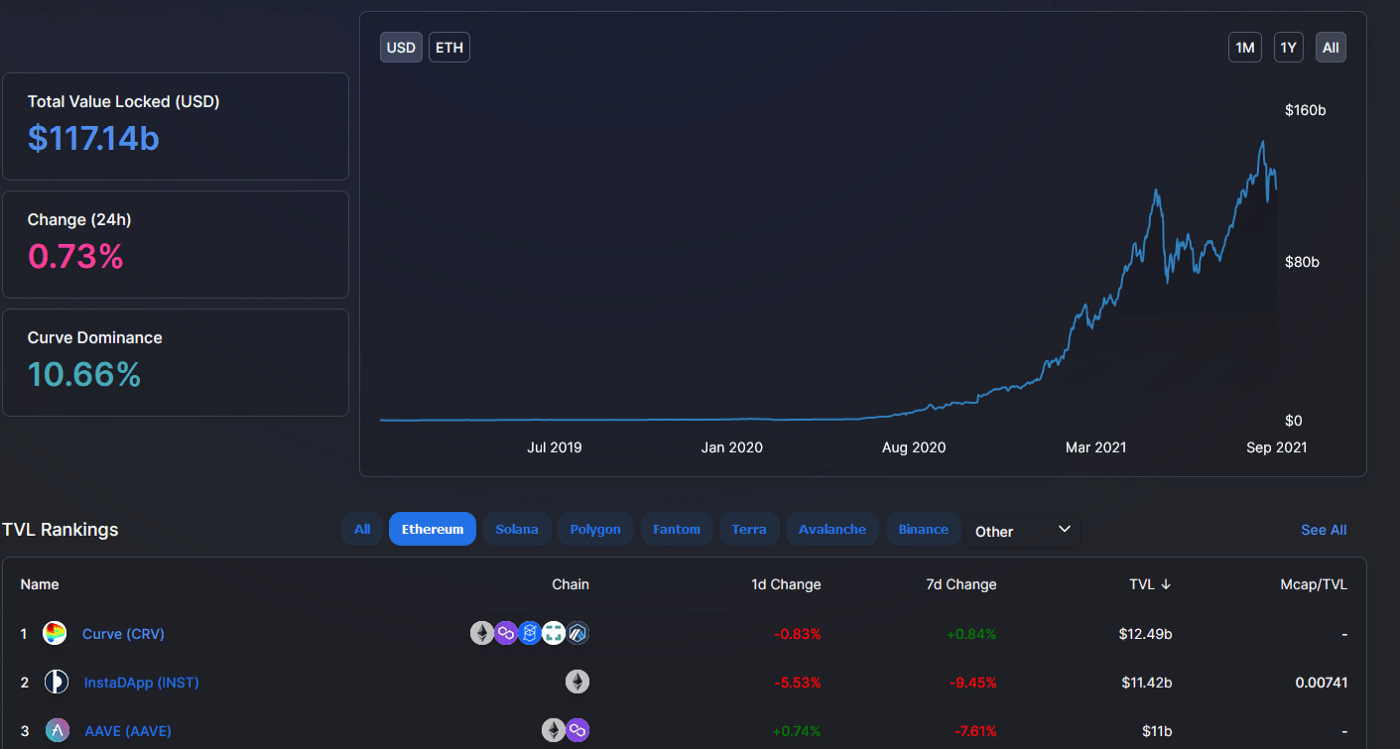

ارزش کل قفل شده اتریوم

در زمان نگارش این مقاله، TVL اتریوم به میزان ۱۰۹ میلیارد دلار رسیده است. پروژههایی که بیشترین میزان ارزش کل قفل شده در بستر اتریوم را به خود اختصاص دادهاند عبارتند از کرو (Curve)، اینستادپ (InstadApp) و آوه.

ارزش کل قفل شده اتریوم از تمامی بلاک چینهای دیگر بیشتر بوده و ETH در مقایسه با آنها از میزان دامیننس یا سلطه بسیار زیادی در این عرصه برخوردار است.

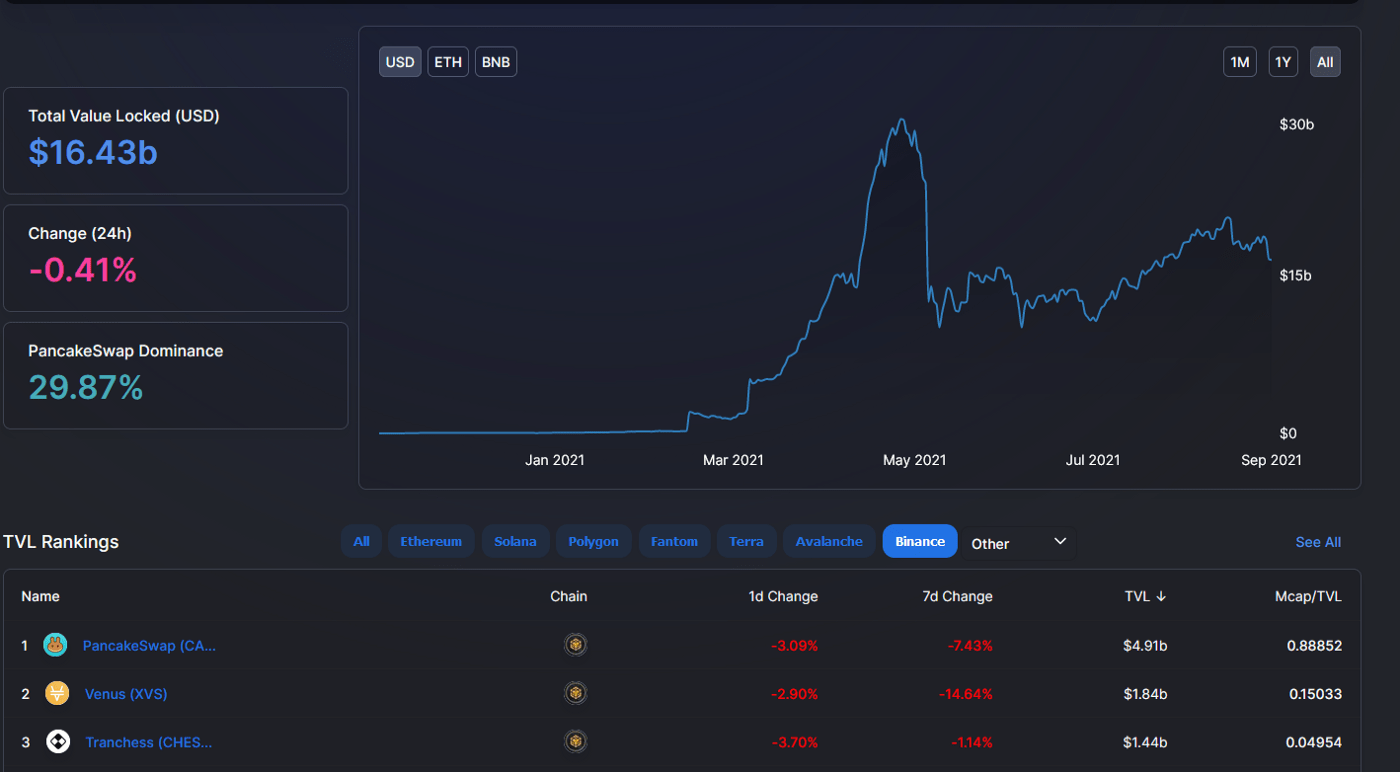

ارزش کل قفل شده بایننس

ارزش کل قفل شده بایننس پس از شبکه اتریوم در جایگاه دوم قرار دارد. پروژههایی که بیشترین میزان TVL را در بایننس به خود اختصاص دادهاند عبارتند از پنکیک سواپ، ونوس (Venus) و ترنچس (Trachess).

ارزش کل قفل شده سولانا

سولانا در جایگاه سوم پروژههایی قرار دارد که بیشترین میزان TVL را به خود اختصاص دادهاند. در زمان نگارش این مقاله، میزان ارزش کل قفل شده در این پروژه معادل ۶.۰۹ میلیارد دلار است. پروژه سوشی سواپ بیشترین تعداد زنجیرههای ادغام شده در این بستر را به خود اختصاص داده است.

دابل کامپوند چیست؟

این عبارت نشاندهنده ایده بسیار مهمی است که ممکن است برای افراد تازهوارد به حوزه دیفای کمی گیجکننده باشد. این اصطلاح در رابطه با رپد توکنها و توکنهای مشتقه یا مصنوعی به کار میرود. به عنوان مثال به استفاده از ۵۰۰ دلار بیت کوین در شبکه اتریوم به عنوان وثیقه میتوان اشاره کرد.

در کل اکوسیستم بازار رمزارز این مقدار به عنوان ۱۰۰۰ دلار ارزش محسوب میشود. بدین صورت که به میزان ارزش ۵۰۰ دلار بیت کوین در بلاک چین Bitcoin و ۵۰۰ دلار رپد BTC در اکوسیستم Ethereum در مجموع وجود خواهد داشت. در هنگام تبادل کردن استیبل کوینهایی مثل USDC و تبدیل آنها به CUSDC (استیبل کوین مشتقه کامپوند که نسبت ۱ به ۱ با USDC دارد) در Compound و یا هر پلتفرم وامدهی دیگری نیز فرایند یکسانی با مثال قبل شکل میگیرد.

لازم به ذکر است که گاهی از اوقات توکنها دو بار شمارش میشوند. این امر هیچ مشکلی در روند بررسی TVL به وجود نمیآورد. تنها کافیست بدانید که گاهی ارزش کل قفل شده در چنین بسترهایی دو بار شمرده میشود. در هنگام محاسبه TVL هر دوی این مقادیر را در نظر میگیریم. شاید این رویکرد کامل و صحیحی نباشد، اما تا به امروز به عنوان تنها دستیافت و راهکار پیش روی ما محسوب میشود.

پرسش و پاسخ (FAQ)

- ارزش کل قفل شده (TVL) چیست؟

شاخص TVL معیاری برای نشان دادن میزان کل نقدینگی در یک اکوسیستم در بلاک چین و در حوزه دیفای است. کاربران در پروتکلهای دیفای داراییهای خود در استخرهای نقدینگی سپردهگذاری یا استیک میکنند. کل ارزش قفل شده در این پروتکلها نشاندهنده شاخص TVL است.

- شاخص TVL چه کاربردی دارد؟

ارزش کل قفل شده هر پروژه نشاندهنده میزان اعتبار و استفاده کاربران از آن است. هر چه میزان TVL یک پروژه بالاتر باشد، امنیت آن نیز بالاتر خواهد بود. به طور کلی یکی از مواردی که کاربران برای سرمایهگذاری در پروتکلهای دیفای باید به آن توجه داشته باشند، میزان TVL پروژه و اطمینان از امنیت آن است.

- ارزش کل قفل شده یک پروتکل چگونه محاسبه میشود؟

TVL یک پروژه از ضرب میزان داراییها استیک شده در آن در قیمت داراییها محاسبه میشود.

جمع بندی

ارزش کل قفل شده (TVL) یکی از مهمترین شاخصها برای ارزیابی یک پروژه دیفای محسوب میشود. این شاخص نشاندهنده کارایی و میزان اعتماد کاربران به یک پروتکل دیفای است. همچنین TVL میتواند نشاندهنده میزان استفاده از یک شبکه بلاکچینی برای ساخت و توسعه برنامههای غیرمتمرکز باشد. توصیه میشود برای سرمایهگذاری در هر یک از پروتکلهای دیفای، ابتدا میزان ارزش کل قفل شده آن را مورد بررسی قرار داده و سپس اقدام به سرمایهگذاری کنید. در این مقاله به این پرداختیم که TVL چیست و سپس ارزش کل قفل شده در شبکههای مختلف را مورد بررسی قرار دادیم. نظر شما درباره TVL پروژههای مختلف چیست؟ به نظر شما کدام پروژه دیفای میتواند در آینده بیشترین میزان TVL را به خود اختصاص دهد؟ نظرات و تجربیات خود را با ما در میان بگذارید.