ما در این مقاله به بررسی معاملات محدوده نوسان (Range Trading) میپردازیم و و اینکه چگونه می توان از آن در مواقعی که یک بازار روند مشخصی ندارد، سود برد. معاملات محدوده نوسان زمانی اتفاق میافتد که یک بازار برای یک دوره زمانی مشخص بین دو قیمت یا سطح حرکت میکند؛ که این شاخص مانند روشهای دیگر میتواند در یک بازه ۵ دقیقهای، روزانه و یا در طی چند ماه اتفاق افتد. به بالاترین قیمتی که در این محدوده قرار میگیرد، محدوده مقاومت قیمت (resistance) و به پایینترین قیمت در این محدوده، حمایت قیمت (support) گویند.

معاملهگران معمولا برای استفاده و شناسایی نقطه شروع و پایانی معاملات محدوده نوسان، از عواملی مانند حجم و نوسان قیمت استفاده میکنند.

چگونه میتوان معاملات محدوده نوسان را انجام داد

اولین کار در انجام معاملات محدوده نوسان، مشخص کردن دامنه مورد معامله است. معمولا برای این کار قیمت حداقل باید دوبار از سطح حمایت قیمت، افزایش یابد و و همینطور باید دوبار از سطح مقاومت قیمت کاهش یابد؛ زیرا در غیر اینصورت، ممکن است قیمت بیشتر یا کمتر از سطح مقاومت و حمایت شود.

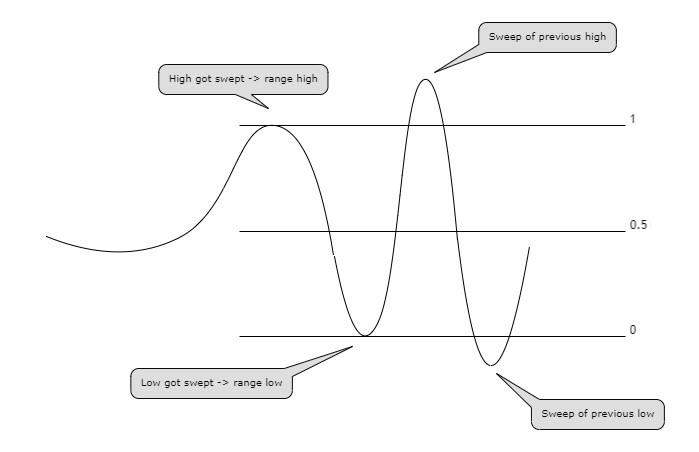

در شکل زیر یک محدوده نوسان نشان داده شده است. همانطور که مشاهده میکنید قیمت در طی زمان بین دو سطح مقاومت و حمایت مشخص شده و در حال حرکت است.

خطهای صاف نمایانگر ناحیه معاملات محدوده نوسان است که توسط آن تریدرها میتوانند نقاط مقاومت و حمایت را مشخص کنند و از آن برای نقطه ورود و خرید خود و همچنین مشخص کردن حد ضرر استفاده کنند. بعد از مشخص کردن دامنه است که تریدرها میتوانند از آن برای یک معامله سود آور استفاده کنند. بسیاری از سرمایهگذاران به مدت بازه معاملات محدوده نوسان نگاه می کنند. حرکات معاملاتی بزرگ معمولا در یک محدوده طولانی اتفاق میافتند.

تریدرها معمولا بعد از مشخص کردن محدوده نوسان به دو طریق دست به معامله میزنند. اولا اینکه به صورت دستی شروع به خرید در نقاط حمایت و فروش در نقاط مقاومت کنند و یا اینکه هنگام رسیدن بازار به هر دو نقطه دست به خرید محدود برای ورود به پوزیشن در جهت مناسب آن میزنند.

مهم است که به عرض محدوده معاملات و همچنین مسافتهایی که در محل توقف استفاده می شود، توجه کنید. اگر عرض محدوده بسیار کم باشد، ارزش ریسک کردن برای بدست آوردن سود در آن بسیار کم میشود.

نحوه استفاده از اندیکاتورها و نقطه فرار در معاملات محدوده نوسان

معمولا برای استفاده از معاملات محدوده نوسان ، پیدا کردن حدود مقاومت و حمایت قیمت مهمترین فاکتورها هستند؛ اما اینکار میتواند شامل استفاده از اندیکاتورها نیز باشد. اندیکاتورهای تکنیکال مانند اندیکاتور شاخص قدرت نسبی (Relative Strength Index) و شاخص کانال کالا (Commodity Channel Index)، میتوانند برای تایید شرایط خرید و فروش بیش از حد در محدوده استفاده شوند که اکثرا نشان دهنده میزان حرکات قیمت در بالاترین و پایینترین حد دامنه نوسان هستند. نمودار زیر استفاده موفقیت آمیز از شاخص کانال کالا در معاملات محدوده نوسان را نشان میدهد.

البته هیچ محدوده معاملاتی برای همیشه دوام ندارد و در نهایت این محدوده به پایان میرسد و قیمت یا به سمت پایین و یا بالاتر از این محدوده خواهد رفت. در این حالت، تریدر میتواند به دنبال یافتن بازارهای دیگری برای تجارت باشد یا با استفاده از بریک اوت (breakout) به دنبال بهرهگیری از روند جدید باشد. برای بهرهگیری از این بریک اوت، معمولا تریدرها مدتی دست از معامله برمیدارند و یا خرید و فروش خود را بسیار محدود میکنند. معمولا تریدرها برای معامله در زمان بریک اوت، از اندیکاتورهای دیگری برای تشخیص این نقطه و اینکه تا چه زمانی ادامه خواهد داشت استفاده میکنند. افزایش حجم معاملات در بریک اوت (که میتواند صعودی و یا نزولی باشد)، نشان دهنده میل بیشتر تغییرات قیمت در همان سمت و به مدت طولانیتری خواهد بود.

البته همیشه این احتمال وجود دارد که بریک اوت، به درستی تشخیص داده نشود و قیمت به محدوده قبل از آن بازگردد. مانند دیگر موارد بازار اما همیشه به این نکته توجه داشته باشید که برای فهمیدن اینکه بعد از نقطه فرار، بازار به صورت صعودی است یا نزولی، باید یک گوی پیشبینی آینده داشته باشید.

نحوه شناسایی محدوده مقاومت و حمایت

دامنه بعد از یک موج جنبشی و یا یک بازار رو به رشد رخ می دهد. پس در اینجا به چگونگی تشخیص دامنه میپردازیم. روشهای زیادی وجود دارد که یک نمودار بر طبق یک الگوی خاص در حال حرکت باشد. حالات مختلف نحوه قرار گرفتن نقاط بالایی و پایینی در معاملات محدوده نوسان :

۱. درست بعد از یک موج جنبشی

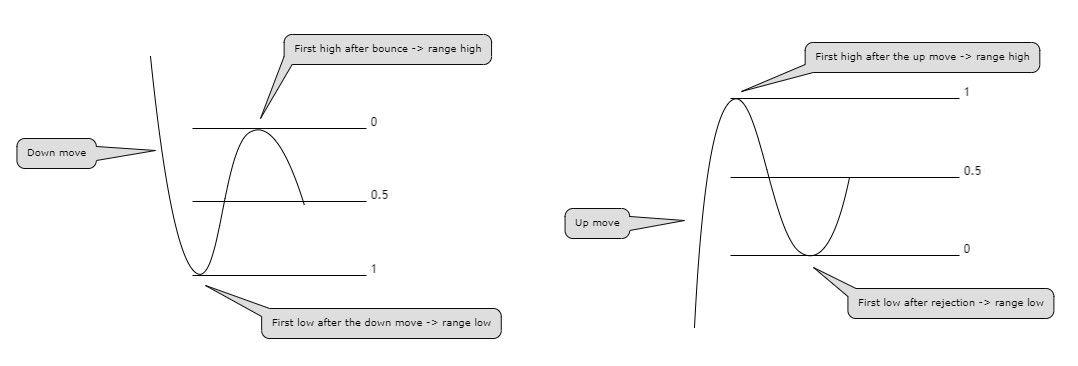

بعد از یک موج جنبشی و یا یک بازار رو به رشد، شما همیشه باید پایینترین (بالاترین) میزان بعد از سقوط (افزایش) قیمت را به عنوان نقطه حمایت (مقاومت) در نظر بگیرید و بیشترین (کمترین) قیمت را بعد از اصلاح موج قیمت را به عنوان نقطه مقاومت (حمایت) در نظر بگیرید. در شکل زیر میتوانید نحوه تعیین محدوده نوسان در این حالت را ببینید.

۲. بعد از یک موج جنبشی رو به پایین (بالا) و هنگامی که اولین کاهش (افزایش) قبل از نوسان اتفاق بیفتد

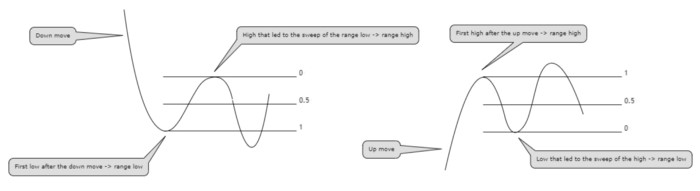

وقتی در شرایطی قرار دارید که موج جنبشی رو به پایین (بالا) رخ داده است و اولین کاهش (افزایش) بعد از نوسان موج اتفاق میافتد، شما میخواهید که اولین نقطه کاهش (افزایش) یافته را به عنوان نقطه حمایت (مقاومت) در نظر میگیرید؛ نه نقطهای که باعث به وجود آمدن نوسان شده است. نقطه بالایی (پایینی) که سبب ایجاد موج نوسان شده را نیز به عنوان نقطه مقاومت (حمایت) در نظر میگیریم. با مشاهده شکل زیر راحتتر میتوانید این موضوع را درک کنید:

۳. به طور تصادفی به هر نقطه از نمودار نگاه کنید

برای مثال نمونه شکل زیر که معمولا در اکثر نمودارها شکل میگیرد را در نظر بگیرید. برای اینکه به راحتی بتوانید با نگاه کردن به هر نمودار قیمتی بتوانید یک محدوده تقریبا درست را انتخاب کنید، همیشه به یاد داشته باشید که بالاترین نقطه قبل از شروع نوسانات را به عنوان نقطه مقاومت و پایین ترین نقطه بعد از آن را به عنوان نقطه پشتیبان محدوده خود در نظر بگیرید.

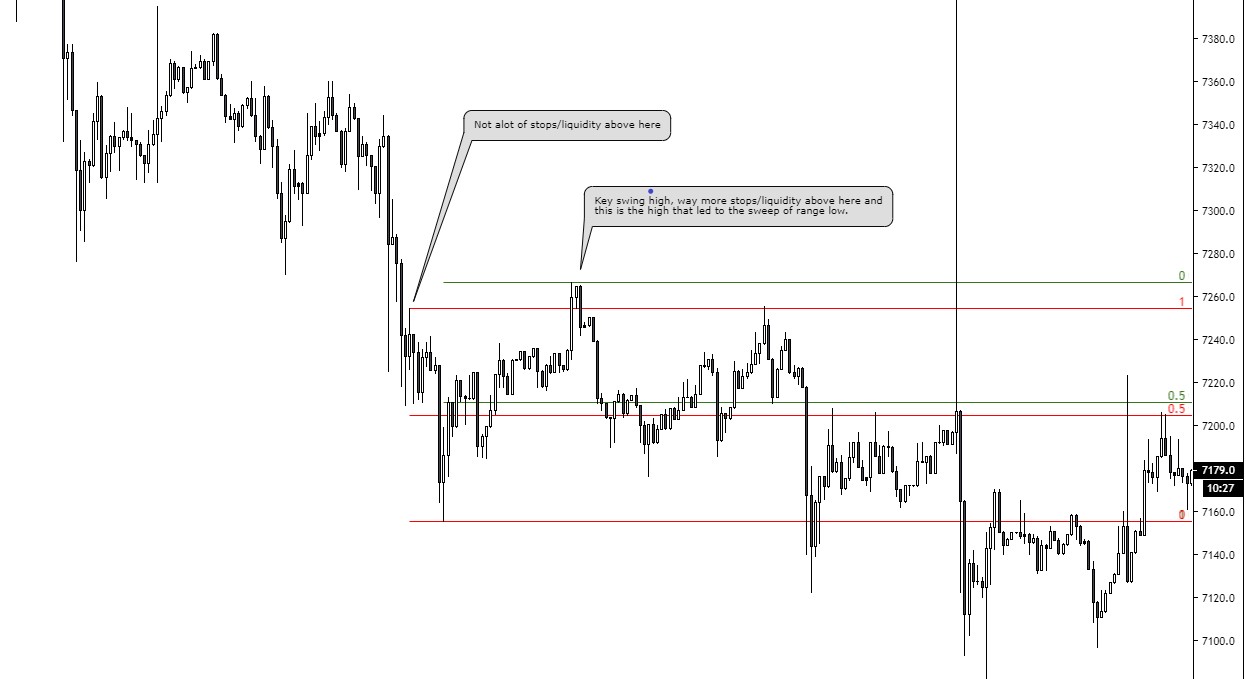

۴. انتخاب محدوده با توجه به میزان نقدینگی در بالا و پایین محدوده

در مثال شکل زیر دو محدوده با رنگ قرمز و سبز در نظر گرفته شده است. اکثر مردم برای انتخاب محدوده ، رنگ قرمز را انتخاب میکنند ولی گزینهای که معقولانه و مناسبتر است، محدوده سبز رنگ است. مقدار بالا برای انتخاب نقطه مقاومت، برای محدوده قرمز “ناچیز” است. این بدان معنی است که میزان نقدینگی در بالای محدوده بسیار کم است. همچنین نقطه مقاومت در محدوده سبز، سبب این شده است که عرض محدوده به میزان درستی کاهش پیدا کند. بنابراین همیشه نقطه انتخابی برای نقطه مقاومت در محدوده سبز بالاتر از محور قرمز است.

همیشه به یاد داشته باشد که انتخاب محدوده زیاد و کم در نمودار به آسانی امکانپذیر نیست. همیشه حالتهای مختلف را امتحان کنید و ببینید که قیمت، کجا و چگونه به یک سطح معین واکنش نشان میدهد.

نتیجهگیری

معاملات محدوده نوسان در حالی که یک شاخص فنی نیست؛ اما آن را می توان برای شناسایی روندها و تفسیر نوسانات استفاده کرد. از آنجا که معاملات محدوده نوسان فقط قیمت را در نظر می گیرند و نه زمان یا عوامل دیگر، بنابراین آنها یک نمای منحصر به فرد از فعالیت قیمتها را به تجار ارائه می دهند. گذاشتن زمان و مشاهده اینکه معاملات محدوده نوسان چگونه در واقع عمل میکنند، بهترین راه برای تعیین چگونگی به کارگیری آنها در سیستم تجاری و مفیدترین ابزار کاربردی برای تجارت است. با استفاده درست از معاملات محدوده نوسان، سودآوری شما به میزان قابل توجهی بالا میرود.