سرمایه گذاری خطرپذیر یا Venture Capital نوعی از سرمایهگذاری است که افراد یا شرکتها برای بهدست آوردن سودهای بیشتر و کلانتر، در پروژههای تازه تاسیس یا نوپا اقدام به سرمایهگذاری میکنند. از آنجایی که در ادبیات سرمایهگذاری، سود بالا همواره با ریسک بیشتر همراه است، به این نوع سرمایهگذاری، سرمایه گذاری خطر پذیر میگویند. برای درک بهتر اینکه سرمایه گذاری خطرپذیر چیست، به بررسی تاریخچه، نحوه کارکرد، نحوه کسب درآمد، شرکتها و افراد فعال در این حوزه، سرمایه گذاری جسورانه در حوزه کریپتو، تفاوت آن با عرضه اولیه کوین (ICO) و عرضه اولیه صرافی (IEO) و مزایا و معایب آن میپردازیم. با میهن بلاکچین همراه باشید.

سرمایه گذاری خطرپذیر چیست؟

سرمایه گذاری خطرپذیر، سرمایه گذاری جسورانه، سرمایه گذاری پر ریسک یا VCها همگی ترجمهها و عباراتی هستند که بهجای Venture Capital در اکوسیستم سرمایهگذاری ایران استفاده میشوند؛ اما واقعا سرمایه گذاری خطرپذیر چیست و چه کسانی یا چه سازمانهایی در این دستهبندی قرار میگیرند؟

این نوع از تامین مالی که ممکن است در بعضی مواقع بهصورت مالی هم نباشد، توسط افراد یا شرکتهایی انجام میشود که نسبت به آینده یک پروژه نوپا امیدوار هستند و میخواهند در مراحل اولیه (زمانی که پروژه اعلام عمومی نشده است) روی آن سرمایهگذاری کنند. همانطور که گفتیم این سرمایه معمولا به شرکتهای کوچک با پتانسیل رشد بالا یا شرکتهایی که به سرعت در حال رشد و گسترش هستند، تعلق میگیرد. به این خاطر به این نوع تامین مالی سرمایه گذاری خطرپذیر میگویند، زیرا سرمایهگذاران هیچ عملکردی یا خروجی از تیم پروژه ندیدهاند و بعضا روی پیشبینیها و ایدههایی که مطرح میشود، حساب میکنند. اگر طرحها و نقشهها به بار بنشینند، سود خوبی نصیب سرمایهگذاران خواهد شد، در غیر این صورت زیان بزرگی در انتظار آنها خواهد بود.

این تامین مالی معمولا برای شرکتهایی با سابقه کمتر از ۲ سال یا کمپانیهایی که دسترسی به وام بانکی یا بازارهای سرمایه ندارند، انجام میشود. سرمایه گذاران ریسک پذیر معمولا تبدیل به سهامداران اصلی این شرکتها میشوند و در تصمیمات شرکت مشارکت میکنند.

تفاوت مهم بین سرمایه گذاری پرریسک و دیگر سرمایهگذاریهای خصوصی این است که سرمایه گذاری خطرپذیر بر روی شرکتهای نوظهوری که به دنبال سرمایههای بزرگ هستند متمرکز است؛ در حالی که سرمایه گذاری خصوصی به دنبال شرکتهای بزرگتری که به دنبال سرمایه در گردش یا تزریق سرمایه هستند، تمرکز دارد. حالت دوم میتواند در قالب سهام باشد و افراد با خرید سهام شرکتها، در سرمایهگذاری مشارکت کنند.

نمونه بارز و زبانزد سرمایه گذاری خطرپذیر در دنیا، از استارتاپهای سیلیکون ولی (Silicon Valley) نشات میگیرد. در سیلیکون ولی، کارآفرین و سرمایه گذاران به دنبال صنایع و تکنولوژیهای جدیدی هستند که یک ایده و طرح تازهای به بازار عرضه کنند. سرمایه گذاران خطرپذیری مثل آرتور راک (Arthur Rock)، تامی دیویس (Tommy Davis)، تام پرکینز (Tom Perkins)، یوجین کلینر (Eugene Kleiner) و دیگر سرمایه گذاران اولیه، نقش بسیار مهمی در ساختن صنعت کامپیوتر مدرن داشتند. Venture Capital آمریکا در دنیا به عنوان یک موتور برای رشد اقتصادی این کشور شناخته میشود.

تاریخچه سرمایه گذاری جسورانه

سرمایه گذاری خطرپذیر زیرمجموعهای از سرمایهگذاری خصوصی (Private Equity یا PE) است. ریشههای PE به قرن نوزدهم بر میگردد؛ پس از جنگ جهانی دوم، سرمایه گذاری پر ریسک توسعه یافت. جورجس دوریوت (Georges Doriot) پروفسور کسب و کار دانشگاه هاروارد، به عنوان «پدر سرمایه گذاری خطرپذیر» شناخته میشود. او شرکتی به نام «تحقیق و توسعه آمریکایی (ARD)» را در سال ۱۹۴۶ بنا کرد و ۳.۵ میلیون دلار برای سرمایهگذاری در شرکتهایی که تکنولوژیهای تجاری را در طول جنگ جهانی دوم توسعه میدادند، جذب کرد.

اولین سرمایهگذاری شرکت ARD در شرکتی بود که میخواست از فناوری اشعه X برای درمان سرطان استفاده کند. زمانی که این شرکت این تکنولوژی را در سال ۱۹۵۵ به صورت عمومی به کار برد، ۲۰۰ هزار دلاری که دوریوت در آن سرمایه گذاری کرده بود، تبدیل به ۱.۸ میلیون دلار شد.

این سرمایهگذاریها در ابتدا توسط بانکهایی در شمال شرقی آمریکا انجام میشد؛ اما پس از رشد اکوسیستم تکنولوژی در ساحل غربی این کشور، سرمایه گذاری پر ریسک در آنجا رونق گرفت. شرکت Fairchild Semiconductor که توسط آزمایشگاه ویلیام شاکلی بنیانگذاری شده بود، به عنوان اولین شرکتی شناخته میشود که بر روی آن سرمایه گذاری خطرپذیر انجام شد؛ این سرمایهگذاری توسط شرمن فیرچایلد (Sherman Fairchild) صنعتگر مشهور انجام شد. آرتور راک (Arthur Rock) از بانک Hayden, Stone & Co در نیویورک، کمک کرد که این سرمایه گذاری جسورانه انجام شود و سپس یکی از اولین شرکتهای VC را در سیلیکون ولی تاسیس کرد. تامی دیویس و آرتور راک سرمایه چندین شرکت تاثیرگذار تکنولوژی از جمله اینتل و اپل را تامین کردند. در سال ۱۹۹۲، حدود ۴۸ درصد تمام دلارهای سرمایه گذاری شده، در ساحل غربی (شامل سیلیکون ولی) بود و تنها ۲۰ درصد از سرمایه گذاریها در ساحل شمالی انجام شده بود و تا امروز (سال ۲۰۲۱) نیز این درصدها تقریبا همین مقدار باقی مانده است.

انفجار سرمایهگذاری جسورانه و حباب اینترنت

در اواخر دهه ۱۹۸۰، سود سرمایهگذاری کارآفرینی کاهش زیادی یافته بود. رشد Venture Capital در طول این دهه و تا اواسط دهه ۱۹۹۰ محدود باقی ماند. در سال ۱۹۸۳ این صنعت ۳ میلیارد دلار ارزش داشت و ۱۱ سال بعد در سال ۱۹۹۴، تا ۴ میلیارد دلار رشد کرد. یعنی تنها ۲۵ درصد رشد در طی ۱۱ سال.

ظهور اینترنت در اوایل دهه ۱۹۹۰، باعث رشد صنعت سرمایه گذاری خطرپذیر شد؛ زیرا سرمایه گذاران شاهد راه اندازی شرکتهایی با پتانسیل رشد بسیار بالا بودند. شرکتهای Netscape و آمازون در سال ۱۹۹۴ و یاهو در سال ۱۹۹۵ تاسیس شدند و سرمایه هر ۳ شرکت توسط سرمایه گذاران جسورانه تامین شد و این کمپانیها سودهای عظیمی برای سرمایهگذارانشان به ارمغان آوردند. این سودها باعث ورود سرمایههای بیشتر به حوزه VC شد و تعداد شرکتهای سرمایه گذاری خطرپذیر از ۴۰ شرکت در سال ۱۹۹۱، به بیش از ۴۰۰ کمپانی در سال ۲۰۰۰ رسید و مجموع سرمایه از ۱.۵ میلیارد دلار در سال ۱۹۹۱، به بیش از ۹۰ میلیارد دلار در سال ۲۰۰۰ رشد کرد.

فرایند جذب و انجام سرمایه گذاری خطرپذیر

اگر سرمایه گذاری خطرپذیر را یک صنعت درنظر بگیریم، میتوانیم برای آن چهار بازیکن اصلی قائل شویم. کارآفرینان و بنگاهها که نیاز به تامین مالی دارند، سرمایهگذاران که بهدنبال سودهای بیشتر هستند، بانکهای سرمایهگذاری که پل ارتباطی میان بازار عمومی و این صنعت هستند و در آخر سرمایه گذاران خطر پذیر که بهعنوان یک هاب میان سه بازیکن دیگر ایفای نقش میکنند.

شرکتهای VC با مشارکت با دیگر سرمایهگذاران، ریسک موجود در پروژهها را مدیریت میکنند. بهطور معمول یک شرکت پیشرو (Lead) و چند شرکت دنبالکننده (Followers) وجود دارد؛ بههمین خاطر در موارد بسیار معدودی ممکن است تمام یک پروژه را یک شرکت تامین مالی کند.

قدم اول هر کسب و کار برای یافتن یک سرمایه گذار پر ریسک، ثبت یک بیزینس پلن در یک شرکت VC یا یک سرمایه گذار اولیه است. اگر نظر این شرکت یا سرمایهگذار به پروپوزال جلب شود، تحقیقات خود که شامل مطالعه روی مدل کسب و کار، محصولات، مدیریت و تاریخچه عملیاتی و موارد دیگر است، انجام میدهد.

از آنجایی که VCها سرمایههای بزرگی را برای شرکتهای کوچک تامین میکنند، این تحقیقات بخش بسیار مهمی است. برخی از شرکتها یا افرادی که تجربه زیادی در سرمایه گذاری پرریسک دارند، معمولا یک تحلیلگر حرفهای برای انجام این تحقیقات دارند و این سرمایه گذاران اغلب بر روی یک صنعت خاص تمرکز میکنند.

زمانی که تحقیقات به اتمام رسید، شرکت یا فرد سرمایهگذار باید مقداری از سرمایه خود را در ازای سهام شرکت به صورت بیعانه پرداخت کند؛ البته ممکن است کل سرمایه گذاری به صورت یکجا انجام شود، اما معمولا به صورت دورهای سرمایه تزریق میشود. VC میتواند نقش فعالی در مشاوره و نظارت بر پیشرفت شرکت داشته باشد.

در انتها نیز پس از اتمام دوره مورد نظر سرمایه گذاران و در قالب واگذاری سهام، پای بانکهای سرمایهگذاری به میان میآید و سهام شرکتها را از سرمایهگذاران خریداری میکنند. از این طریق افراد دیگر نیز میتوانند وارد پروژه شوند.

سرمایه گذاران خطرپذیر چگونه درآمد کسب میکنند؟

حال که دانستیم سرمایه گذاری خطرپذیر چیست و کسبوکارها چگونه از این طریق سرمایه جذب میکنند، بهتر است نگاهی به نحوه کسب درآمد این دسته از سرمایهگذاران بیاندازیم. سرمایه گذاران جسورانه به ازای تامین سرمایه برای شرکتهای کوچک، درصدی از سهام آن شرکت را دریافت میکنند. این سرمایه گذاران به دنبال تیم مدیریت قوی، پروژهای با پتانسیل رشد بالا، محصولات منحصربهفرد با قابلیت رقابت در بازار هستند. همچنین آنها به دنبال فرصتهایی در صنایع مختلف هستند که با آنها آشنا هستند و میتوانند شانس این را داشته باشند که درصد بزرگی از شرکت را در اختیار بگیرند و بر روی مسیر حرکت آن تاثیر بگذارند. این سرمایه گذاران ریسک زیادی را قبول میکنند؛ اما اگر ریسک آنها جواب بدهد و شرکت موفق شود، بازگشت سرمایه عظیمی خواهند داشت.

افراد ثروتمند، شرکتهای بیمه و سازمانها ممکن است سرمایههای خود را با یکدیگر ادغام کنند و کنترل و مدیریت آن را به یک شرکت Venture Capital بسپارند. این شرکت، بر روی بازارهایی سرمایه گذاری میکند که از نظر بانکها و دیگر بازارهای سرمایه، برای سرمایه گذاری بسیار پر ریسک و خطرناک هستند. معمولا این شرکت علاوه بر کمیسیون خود، درصدی از سود حاصل از سرمایه گذاری را به صورت کارمزد بر میدارد.

استراتژی یک سرمایه گذار خطرپذیر برای خروج از پروژه چیست؟

شرکتهای سرمایهگذاری خطرپذیر معمولا قبل از بزرگ شدن شرکتی که در آن سرمایهگذاری کردهاند، سود خود را دریافت کرده و پروژه را ترک میکنند و به دنبال یک شرکت دیگر برای سرمایه گذاری میگردند.

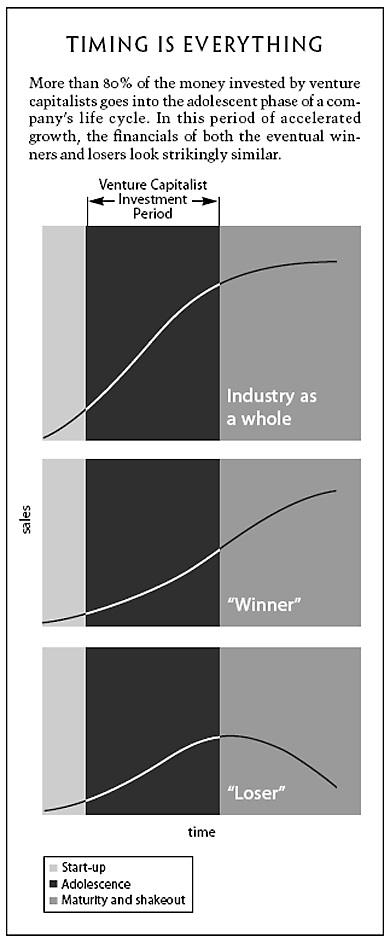

همانطور که در تصویر روبهرو مشاهده میکنید، سرمایه گذاران جسورانه در یک بازه مشخص (ناحیه مشکی رنگ) وارد پروژه میشوند و پس از مدتی از آن خارج میشوند. پس از خروج آنها، ممکن است چند اتفاق رخ دهد. پروژه به روند خود ادامه دهد و مجدد سود ده باشد یا پروژه دچار ضرر و زیان شود و حتی مدتی بعد تعطیل شود. VCها نقاط خروج خود را میدانند و در زمان مشخص از پروژه خارج میشوند.

روشهای مختلفی برای خروج یک سرمایه گذار خطرپذیر از یک پروژه وجود دارد. در ادامه به آنها اشاره میکنیم.

ادغام و تملک: حتما تا به حال به این مورد برخورد کردهاید که یک شرکت بزرگ، یک شرکت کوچک را به زیر مجموعه خود اضافه میکند یا یک سرمایهگذار، یکی از شرکتهایی که روی آن سرمایهگذاری کرده است را به اکوسیستم شرکتهای دیگر خود افزوده است. این یکی از روشهای مرسوم و متداول است که سرمایه گذار خطرپذیر با ادغام شرکت نوپا با دیگر شرکتها جریانهای درآمد و هزینهای داراییهای تحت تملکش را یکسان میکند.

عرضه اولیه عمومی: زمانی که شرکتهای Venture Capital تصمیم بگیرند که از یک پروژه خارج شوند، یکی از راهها واگذاری سهام و حق مالکیت بنگاه است. زمانی که سهام بنگاه در قالب عرضه اولیه عمومی (IPO) عرضه شود، سرمایهگذاران دیگر نیز میتوانند در پروژه سرمایهگذاری کنند و از این طریق حضور سرمایهگذاران خطرپذیر در پروژه کاهش مییابد.

بازخرید: در برخی از پروژهها، افرادی که بنگاه را راهاندازی کردهاند، بعد از مدتی با پرداخت مبلغ مشخص در ازای داراییها و عملیات انجامشده، سهام سرمایه گذاران خطر پذیر را از آنها میخرند. به این شکل دیگر نیاز به ورود سرمایهگذار جدید یا ادغام نیست.

بررسی مراحل تامین مالی به روش سرمایه گذاری جسورانه

تامین مالی به روش سرمایه گذاری جسورانه دارای پنج مرحله است. این مراحل ممکن است به دلیل برآورد نشدن اهداف هر مرحله یا درخواست بودجه بیشتر، دچار تغییر و تحول شود. در ادامه به معرفی این پنج مرحله میپردازیم.

مرحله قبل از شروع (Pre-seed): این مرحله به مرحله ایدهپردازی نیز معروف است و در برخی مواقع بهعنوان یک بخش رسمی در نظر گرفته نمیشود. اعضای تیم با یکدیگر در چالش هستند که آیا ایده آنها به محصول منتج میشود یا خیر. سرمایه اولیه اصولا از نزدیکترین افراد و حلقه اولیه آشنایان تامین میشود. اگر بنیانگذاران ارتباطات خوبی داشته باشند، ممکن است افرادی را پیدا کنند که بهعنوان سرمایهگذارانی در قالب Angel Investor به پروژه اضافه شوند. این گروه از سرمایهگذارن افراد بسیار ثروتمندی هستند که بیشتر بهصورت انفرادی کار میکنند و بهجای درنظر گرفتن اعتبار پروژه، به توانایی بنیانگذاران اعتماد میکنند.

مرحله شروع (Seed): این مرحله باید کوتاهترین دوره تامین مالی باشد و شامل آزمایش دوام محصول در بازار است. استارتاپها با ابزارهای مختلفی که در اختیار دارند، تحقیق میکنند که آیا محصول آنها ارزش عرضه در بازار را دارد یا خیر. در این مرحله تیم پروژه باید با اسنادی مانند پیشبینی جریان نقدی، صورت سود و زیان، نقشه راه پروژه و غیره سرمایهگذاران خطرپذیر را متقاعد میکنند.

مرحله ابتدایی (Startup): در این مرحله همه چیز شروع به جدی شدن میکند. در این بخش حقوق سرمایهگذاران وارد بازی میشود. شرکتها در این مرحله بهدنبال سرمایهای هستند که بتوانند کارهای خود را تکرار کنند و محصولشان را گسترش دهند. سرمایهگذاران در این مرحله با ریسک کمتری روبهرو هستند؛ زیرا محصول قبلا تایید شده است. از دیگر اقداماتی که در این مرحله انجام میشود، تمرکز بر جذب مشتری و بازاریابی است.

مرحله شروع یا اولیه (Early): این مرحله بیشتر تکرار مرحله قبل است. شرکتهایی که به این مرحله راه یافتهاند، در فاز توسعه و گسترش فعالیتهای خود قرار دارند. آنها برای سرعت بخشیدن به فرایند مورد نظر، بهدنبال منابع مالی گستردهتر و تیم بزرگتر هستند. بهطور مشخص در این مرحله شرکت باید بهدنبال تقویت تیم بازاریابی، منابع انسانی و خدمات مشتری باشد.

مرحله گسترش (Expansion): آخرین مرحله رسمی تامین مالی از طریق VCها، مرحله گسترش است. در این مرحله سرمایه گذاران پرریسک به کسبوکارها کمک میکنند که به بازارهای دیگر – حتی بینالمللی – متصل و خطوط تولید خود را متنوع کنند.

۴ حوزه مورد توجه سرمایهگذران ریسک پذیر

برای بسیاری از افراد، شرکتهای VC یکی از نقاط روشن است. رشد این حوزه میتواند در بهبود مجدد وضعیت اقتصادی و خدمات مالی نقش مهمی ایفا کند. بیایید نگاهی به برخی از روندها و حوزههای آیندهدار و جذاب در سرمایه گذاری خطرپذیر بیاندازیم.

دادههای جایگزین

سرمایهگذاران تا پیش از این برای تصمیمگیریهای خود، از منابع دادههای سنتی مانند اعلامیههای مطبوعاتی و صورتحسابهای مالی استفاده میکردند. اکنون این روند تغییر کرده و جای خود را به دادههای جایگزین متنوعی داده است؛ از کارتهای اعتباری گرفته تا شبکههای اجتماعی، تصاویر ماهوارهای و حتی سایتهای کاریابی آنلاین. تقریبا هر چیزی میتواند منبع اطلاعاتی مهمی برای سرمایهگذاران باشد.

سرمایه گذاران خطرپذیر از دادههای جایگزین برای پیدا کردن شرکتهایی که بیشترین نیاز به بودجه را دارند، استفاده میکنند و مدلهایی را به کار میگیرند که میتوانند پتانسیل یک محصول خاص یا شرکت تازه تاسیس را بهطور دقیق پیشبینی کنند. این دادهها بینش خوبی در مورد مراحل مختلف توسعه یک شرکت ارائه میدهند.

سرمایهگذاری پایدار

سرمایهگذاری پایدار طی چند سال گذشته، بسیار محبوب شده است. با توجه به اهمیتی که آگاهی سیاسی – اجتماعی پیدا کرده است، بسیاری از VCها به سرمایهگذاری در شرکتهایی روی آودهاند که تاثیرات مثبتی بر روابط جهانی، دغدغههای زیستمحیطی و از همه مهمتر، مباحث مرتبط با بهداشت عمومی خواهند گذاشت. در سال جاری احتمالا شاهد روی آوردن سرمایهگذاران بیشتری به این حوزه و افزایش راههای توسعه برای سرمایهگذاری پایدار باشیم.

اتوماسیون و بهکارگیری فناوریهای نوین

مردم جهان همیشه به فناوری جدید علاقهمند بودهاند تا با استفاده از آنها، بتوانند زندگی خود را متحول کنند. همچنین کسب و کارها برای اطمینان از کارآمدی و حفظ رقابت با شرکتهای دیگر، به سمت خودکارسازی فرایندها رفتهاند. در نتیجه، صنعت فینتک (Fintech) اخیرا رونق بسیاری یافته است. به عنوان مثال، آموزش و بانکداری آنلاین در طی همهگیری کرونا مورد توجه بسیاری قرار گرفته است؛ زیرا امکان دسترسی از راه دور، یادگیری و ارتباطات را فراهم میکند.

ارزهای دیجیتال

اگرچه رمز ارزها را میتوان شاخهای از فین تک دانست، اما گسترش این حوزه باعث شده تا به تنهایی به یک روند جدید تبدیل شود. شرکتهای سرمایهگذاری جسورانه متوجه شدهاند که این حوزه یک رویکرد تجاری نوین ارائه میدهد که شباهت آن چنانی به تجارت و مبادلات سنتی ندارد.

سرمایه گذاری خطرپذیر در فضای رمز ارزها

سرمایهگذاری خطرپذیر در فضای کریپتو، تفاوت خاصی با نوع سنتی آن ندارد؛تنها مساله این است که استارتاپهایی که بودجه دریافت میکنند، در حوزه فناوری بلاک چین فعالیت میکنند و در بازار ارزهای رمزپایه فعالیت میکنند.

این صنعت تنها کمی بیش از یک دهه قدمت دارد و کسب و کارهای مرتبط با رمزنگاری یا بلاکچین، در حال تجربه یک حوزه جدید و در حال توسعه هستند. به همین دلیل سرمایه گذاران خطرپذیر حتی با ریسک بیشتری نیز روبرو هستند؛ به ویژه این که احتمال شکست بالاست و پروژههای کلاهبرداری فراوانی در این حوزه وجود دارند.

انقلاب بلاک چین اغلب با دوران ابتدایی و ظهور اینترنت مقایسه میشود؛ دورهای که طی آن، تعداد بیشماری از شرکتهای اینترنتی قارچگونه سر برآوردند و وعدهها و شعارهای بسیاری دادند؛ در حالی که در بین تمامی آن شرکتها تعداد کمی تا امروز دوام آوردهاند و برخی نیز اکنون بر جهان حکمرانی میکنند.

همان شعارها نیز اکنون با رنگ و بوی جدید، در فضای کریپتوکارنسیها استفاده میشود. سرمایهگذاران خطرپذیر میدانند که برخی از شرکتهای نوپا در بلاکچین، ممکن است در آینده حکمرانی جهان را از غولهای بزرگی همچون گوگل، مایکروسافت، آمازون و متا (فیسبوک) بگیرند؛ به همین دلیل سرمایهگذاری در مشاغل مرتبط با رمزنگاری جذاب شده است و برخی از شرکتهای VC به طور انحصاری در کسب و کارهای رمزنگاری و بلاک چین سرمایهگذاری کردهاند.

تفاوت سرمایه گذاری خطرپذیر با ICO و IEO چیست؟

در Venture Capital، سرمایهگذاران سازمانی و افراد ثروتمند سرمایه مورد نیاز را خودشان تامین میکنند؛ در حالی که بودجه عرضه اولیه کوین (ICO) سرمایه گذاران خرد تامین میشود.

برخی از تفاوتهای بین سرمایهگذاری خطرپذیر با ICO و IEO (عرضه اولیه صرافی) شامل موارد زیر هستند:

- استارت آپهای حوزه رمزارزها که به دنبال تامین مالی از طریق VC هستند، باید ثابت کنند که در حال کار روی یک پروژه هستند یا حداقل چشماندازی روشن برای خود متصور هستند. تیم آنها باید به اندازه کافی با تجربه و با انگیزه باشد تا به اهداف مهمی دست یابد. همچنین، این کسب و کارها باید سهام قابل توجهی را به سرمایه گذاران ریسک پذیر بدهند. با این حال، بیشتر شرکتهای نوپای ICO / IEO برای جلب توجه سرمایه گذاران خرد فقط به یک وایت پیپر و نقشه راه مناسب نیاز دارند.

- استارتاپهای حوزه بلاک چین که توانستهاند از طریق Venture Capital جذب سرمایه کنند، قابل اعتمادتر هستند. از سوی دیگر افزایش تعداد کلاهبرداریها، تصویر موجود از فضای ICO را مخدوش کرده است. در نتیجه، بسیاری از استارت آپهای این حوزه به دنبال استفاده از IEO هستند؛ زیرا مفهوم ICO اغلب با کلاهبرداری همراه است.

- تامین مالی VC از طریق موسسات سرمایهگذاری یا افراد صورت میپذیرد؛ در حالی که ICO و IEO شامل صدها و گاهی میلیونها سپرده کوچک از سرمایهگذاران خرد است.

مزایای استفاده از VC برای شرکتهای کوچک

بهرهمندی از تجربه و تخصص افراد، منابع بیشتر برای پشتیبانی، داشتن ارتباطات و شبکه گستردهتر، عدم تعهد بازپرداخت سرمایه و اعتماد بیشتر، مزایایی هستند که سرمایهگذاری خطرپذیر به شرکتهای کوچک ارائه میدهد. در ادامه به توضیح هر کدام از این مزایا میپردازیم.

تجربه و تخصص کسب و کار

شرکتهای نوپا اگر بتوانند نظر یک VC را به خود جلب کنند، علاوه بر پشتیبانی مالی، از راهنمایی و مشاورههای ارزشمند آنها نیز بهرهمند خواهند شد.

این موضوع میتواند به انواع تصمیمات تجاری از جمله مدیریت مالی و مدیریت منابع انسانی کمک کند. تصمیمگیری بهتر در این حوزههای کلیدی میتواند از اهمیت حیاتی برخوردار باشد و رشد کسب و کار را سرعت بخشد.

پشتیبانی بیشتر

یک شرکت VC میتواند در تعدادی از حوزههای مهم از جمله امور حقوقی، مالیاتی و پرسنلی، پشتیبانی فعالی ارائه دهد که یک مرحله مهم از رشد یک شرکت نوپا است.

ارتباطات و شبکه گستردهتر

سرمایه گذاران خطرپذیر به طور معمول ارتباطات خوبی با جامعه تجاری دارند. استفاده از این ارتباطات میتواند مزایای ارزشمندی برای کسب و کارهای کوچک به همراه داشته باشد.

عدم تعهد بازپرداخت سرمایه

در صورت شکست کسب و کار، شرکت نوپا هیچ تعهدی برای بازپرداخت به سرمایه گذاران پرریسک ندارد. در صورتی که اگر یک کسب و کار نوپا بخواهد وام بگیرد و پروژه شکست بخورد، مشکل بعدی آنها بازپرداخت وامهای سنگین است؛ به همین دلیل دریافت سرمایه برای شرکتهای نوپا ضروری است.

اعتماد بیشتر

شرکتهای VC تحت نظارت نهادهای قانونی هستند. به عنوان مثال، در آمریکا، این شرکتهای سرمایه گذاری توسط کمیسیون بورس و اوراق بهادار این کشور (SEC) نظارت میشوند. این شرکتها مشمول همان مقرراتی هستند که بر دیگر شرکتهای این حوزه اعمال میشود.

همچنین، مقررات مربوط به احراز هویت مشتری (KYC) و مبارزه با پولشویی بر این شرکتها اعمال میشود؛ زیرا تعداد زیادی از صندوقهای سرمایهگذاری خطرپذیر توسط موسسات سپردهگذاری و بانکها تامین مالی میشوند.

معایب استفاده از سرمایه گذاری خطرپذیر چیست؟

در کنار مزایایی که یک سرمایه گذاری خطرپذیر برای کسب و کارهای نوپا به ارمغان میآورد، معایبی نیز وجود دارد. کاهش مالکیت و کنترل کمتر، انصراف پیش از موعد، فرایند پیچیده، دسترسی دیرهنگام به بودجه و ارزشگذاری پایین شرکت به عنوان معایب این نوع سرمایهگذاری برای شرکتهای کوچک و استارتاپها نام برده میشوند.

کاهش مالکیت و کنترل کمتر

سرمایه گذار خطرپذیر، سرمایه بزرگی را در ازای دریافت سهام کسب و کارهای نوپا در اختیار آنان قرار میدهد و در ازای این کار، VC معمولا تا مدتی (عموما ۵ تا ۶ سال) عضو هیئت مدیره میشود. آنها فعالانه در تصمیمگیریهای آن کسب و کار مشارکت میکنند و هر تصمیم باید با رضایت سرمایهگذاران همراه شود.

با توجه به میزان سهام شرکت VC در کسب و کار نوپا (که بعضا حتی میتواند بیش از ۵۰ درصد باشد) ممکن است مدیریت شرکت دیگر در اختیار آنها نباشد. در واقع آنها دیگر مالک شرکت خود نیستند.

انصراف پیش از موعد سرمایه گذار خطرپذیر

یک VC ممکن است انتظار داشته باشد که طی ۳ تا ۵ سال بازگشت سرمایه داشته باشد. در نتیجه، این نوع سرمایهگذاری ممکن است برای کارآفرینی که برای سوددهی کسب و کار خود به مدت زمان بیشتری نیاز دارد، مناسب نباشد.

فرایند طولانی و پیچیده

مدیران یک شرکت نوپا ابتدا باید یک طرح تجاری دقیق ارائه دهند. پس از آن، VC به طور مفصل این برنامه را تجزیه و تحلیل میکند و جلسات متعددی برگزار میشود تا در مورد برنامه به طور مفصل بحث شود.

اگر سرمایه گذار موافقت کند که سرمایه را تامین کند، برای تایید جزئیات ممکن است نیاز به زمان بیشتری باشد. بنابراین، معمولا تأمین سرمایه به این روش، یک فرآیند طولانی است.

ارائه بودجه به صورت مقطعی

از آنجایی که بودجه مشارکت سرمایه زیادی را شامل میشود، VC ممکن است همه پول را یکجا در اختیار کسب و کار قرار ندهد. بیشتر شرکتهای سرمایهگذار برای آن که بودجه را به کسب وکارها پرداخت کنند، نقاط عطفی را در نظر میگیرند و فقط در صورت رسیدن به آن نقاط، بخشی از سرمایه را به استارتاپ میدهند. همین مساله فشار زیادی را به آن کسب و کار نوپا وارد میکند.

ارزشگذاری کمتر از حد مورد انتظار

سرمایه گذاران جسورانه معمولا برای فروش سهام خود عجله دارند؛ در نتیجه ممکن است صاحب شرکت را برای فروش سهام تحت فشار قرار دهند تا سرمایه اولیه خود را به دست آورند. این عجله ممکن است باعث شود ارزیابی منصفانهای روی شرکت صورت نگیرد و قیمت پایینی برای آن تعیین شود.

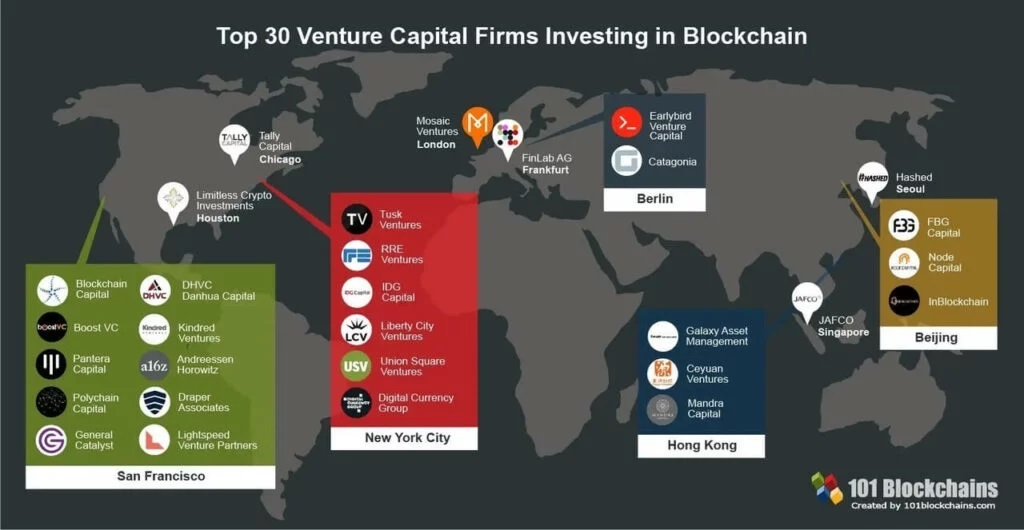

شرکتهای مطرح فعال در سرمایه گذاری خطرپذیر رمزارزها

شرکتهای سرمایهگذاری جسورانه بسیاری در حوزه کریپتو فعال هستند. ما در اینجا به چند مورد از مهمترین و بزرگترین شرکتها اشاره میکنیم:

- Digital Currency Group یا DCG: این شرکت فعالترین سرمایه گذار در صنعت رمز ارزهاست، که در بیش از ۱۰۰ شرکت در ۳۰ کشور جهان سرمایه گذاری کرده است. برخی از این شرکتها شامل صرافی کوین بیس، سرکل (Circle)، لجر، ریپل و شیپ شیفت هستند.

- Galaxy Digital: این شرکت در ۴ حوزه فعالیت میکند: تریدینگ (آربیتراژ، معاملات کلان، بازارسازی و OTC)، مدیریت دارایی (مدیریت سرمایه خارجی و داراییهای اکوسیستم و سرمایه گذاری منفعل)، سرمایه گذاری عمده (سرمایه گذاری خصوصی، سرمایه گذاری خطرپذیر ، سرمایه گذاری عمومی، سرمایه گذاری ICO و رمز ارزهای دارای نقدینگی و بدون نقدینگی) و مشاوره (بازارهای سرمایه و خدمات مشاوره فنی استارتاپها و سازمانها). مدیرعامل و بنیانگذار این شرکت مایکل نوورگراتز (Michael Novogratz) است.

- a16z crypto: این شرکت برنامههای سرمایه گذاری حداقل ۱۰ ساله دارد و ۵ سال است که در حوزه رمز ارزها سرمایه گذاری میکند. این کمپانی در انواع ارزهای دیجیتال مانند پروژههای جدید تا پروژههای کاملا توسعه یافته مانند بیت کوین و اتریوم سرمایه گذاری میکند.

- Pantera Capital: این شرکت در سال ۲۰۱۳ تاسیس شده و اولین شرکت سرمایه گذاری بیت کوین در آمریکاست. پنترا یکی از بزرگترین شرکتها از نظر مقدار دارایی کریپتویی است.

- ConsenSys Ventures: این شرکت در پروژههای شبکه اتریوم سرمایه گذاری میکند و به توسعه وب ۳ کمک میکند.

برای یافتن اسامی سرمایهگذاران خطرپذیری که در هر یک از پروژههای کریپتویی سرمایهگذاری کردند، میتوانید از سایت کرانچ بیس (Crunchbase) استفاده کنید. همچنین در این لینک میتوانید لیست شرکتهای برتر VC را مشاهده کنید.

افراد فعال در سرمایه گذاری جسورانه

- جان استنبرگ (John Staenberg): استنبرگ مالک یک شرکت VC با همین نام است. میزان سرمایه گذاری او در بین ۱۰ هزار تا ۱۰ میلیون دلار است. او علاوه بر رمز ارزها، در فین تک، صنایع غذایی و نوشیدنی، شرکتهای بزرگ و بیمه نیز سرمایه گذاری میکند.

- کت هرناندز (Cat Hernandez): هرناندز یک سرمایه گذار ریسک پذیر است که بر روی ارزهای دیجیتال، هوش مصنوعی، بخش آموزش و سلامت و خدمات بیمارستانی سرمایه گذاری میکند. میزان سرمایه گذاری هرناندز بین ۱۰۰ هزار تا ۱۰ میلیون دلار است.

- ادی لازارین (Eddy Lazzarin): او شریک شرکت a16z است و سرمایه گذار اولیه پروژههای رمز ارزی است. لازارین بین ۱۰ هزار تا ۱۰۰ میلیون دلار سرمایه گذاری میکند.

- مورگان بلر (Morgan Beller): بلر از شرکای NFX و خالق مشترک پروژه Diem (لیبرای سابق) فیسبوک است. میزان سرمایه گذاری مورگان بین ۲۵۰ هزار تا ۳ میلیون دلار است. او بر روی کریپتوکارنسیها، بیوتکنولوژی، فین تک و شرکتهای بزرگ سرمایه گذاری میکند.

- ویل کوییست (Will Quist): کوییست شریک Slow Ventures است. او بین ۵۰۰ هزار تا ۲ میلیون دلار بر روی رمز ارزها خدمات درمانی و بیمارستانی و اینترنت سرمایه گذاری میکند.

در این لینک نیز میتوانید لیست افرادی که به سرمایه گذاری پر ریسک میپردازند را ببینید.

پرسش و پاسخ (FAQ)

- چرا سرمایه گذاری خطرپذیر مهم است؟

نوآوری و کارآفرینی از پایههای اصلی اقتصاد است. با این وجود، کسب و کارهای جدید اغلب سرمایهگذاریهایی با ریسک بالا و هزینهبر هستند. در نتیجه، آنها به دنبال سرمایه خارجی برای تقسیم ریسک هستند. در ازای پذیرش این ریسک، سرمایه گذاران خطرپذیر در شرکتهای جدید سهام دریافت میکنند و دارای حق رای در شیوههای مدیریت شرکت هستند. به طور کلی، شرکتهای سرمایهگذاری به استارت آپها فرصت میدهند تا اهداف خود را محقق کنند.

- سرمایهگذاری جسورانه چقدر ریسک دارد؟

احتمال موفقیت یک شرکت جدید خیلی بالا نیست و این بدان معناست که سرمایهگذاران اولیه ممکن است تمام سرمایهای را که به آن شرکت اختصاص دادهاند، از دست بدهند. معمولا گفته میشود از هر ۱۰ استارت آپ، سه یا چهار شرکت کاملا شکست میخورند. سه یا چهار شرکت باعث اندکی ضرر میشوند یا فقط سرمایه اصلی را باز میگردانند و تنها یک یا دو شرکت بازده قابل توجه خواهند داشت.

- سرمایه گذاران VC چند درصد از سهام شرکتها را تصاحب میکنند؟

با توجه به پیشرفت پروژه، چشمانداز آن، میزان سرمایهگذاری و رابطه بین سرمایهگذاران و بنیانگذاران، سرمایه گذار خطرپذیر به طور معمول بین ۲۵ تا ۵۰ درصد از مالکیت شرکت جدید را در اختیار خواهد گرفت.

- شرکت سرمایه گذاری جسورانه چه تفاوتی با یک Angel Investor (سرمایه گذار اولیه) دارد؟

هر دو سرمایهگذار شرکتهای نوپا را تامین میکنند؛ با این تفاوت که سرمایه گذاران پرریسک، معمولا سرمایهگذاران حرفهای هستند که در مجموعه گستردهای از شرکتهای جدید سرمایهگذاری میکنند و از طریق شبکههای حرفهای خود، به راهنمایی و مشاوره این کسب و کارهای نوپا میپردازند. از سوی دیگر، سرمایه گذاران اولیه (Angel Investor) افراد ثروتمندی هستند که دوست دارند بیشتر به عنوان یک سرگرمی یا یک پروژه جانبی در شرکتهای جدید سرمایهگذاری کنند و ممکن است همان راهنماییهای تخصصی را ارائه ندهند.

- ساختار شرکتهای VC به چه صورت است؟

شرکت سرمایه گذار خطرپذیر، دارای ساختاری مشخص از مدیران، تحلیلگران، متخصصان مالی و افراد کاربلد در حوزه سرمایهگذاری است.

جمع بندی

در این مقاله سعی کردیم به سوال سرمایه گذاری خطرپذیر چیست، پاسخ کاملی دهیم؛ به همین خاطر درباره تاریخچه، نحوه عملکرد، مزایا و معایب و افراد و شرکتهای فعال در صنعت Venture Capital صحبت کنیم. سرمایه گذاری جسورانه در دنیای رمز ارزها بسیار مهم است. این سرمایه گذاران میتوانند شرکتهای بزرگ یا افراد ثروتمند باشند. سرمایه گذاری پرریسک همانطور که از نامش پیداست، ریسک بسیار زیادی دارد؛ بنابراین این شرکتها یا افراد در ازای تامین سرمایه برای پروژههای تازه تاسیس یا نوپا، بخش زیادی از سهام آن شرکت را دریافت میکنند و همچنین در مدیریت پروژه مشارکت میکنند.

شما درباره VCهای چه اطلاعاتی دارید؟ بهنظر شما کدام سرمایه گذار خطرپذیر عملکرد درخشانی دارد؟