وقتی که صحبت از بازار پرنوسانی مانند بازار ارز دیجیتال میشود، سختترین قسمت کار، سبک کردن ضررهایتان است. این قضیه باعث میشود تا اهمیت گذاشتن حد ضرر (Stop Loss) را بیش از پیش درک کنیم. اما استاپ لاس چیست ؟

استاپ لاس دستوری برای بستن یک پوزیشن در یک قیمت و یا درصد خاص است تا بدین وسیله ضرر را محدود و کنترل کرد؛ همچنان که از نام آن بر میآید، حد ضرر برای محدود کردن و کنترل ضرر در مواردی است که یک ایده ترید موفق از آب در نمیآید. استفاده از Stop Loss یکی از پایههای مهم مدیریت ریسک است؛ به همین دلیل است که هر کتاب، وبینار و مربی، بر اهمیت استفاده از آن در ترید تاکید می کند. اما استفاده و مدیریت ضعیف حد ضرر ، میتواند هزینه زیادی برای شما داشته باشد.

بسیار اتفاق افتاده که استاپ لاس ارز دیجیتال را در سایههای کندل استیک قرار دادهایم و با رسیدن به آن، از معامله خارج شدیم و بعدا قیمت دوباره برگشته و مسیری که ما درست پیش بینی کردهایم را طی کرده، در صورتی ما از معامله بیرون بودهایم. در ادامه سعی می کنیم به طور کامل توضیح دهیم که Stop Loss یعنی چه و اینکه چگونه استاپ لاس بگذاریم و چه کمکی به ما میکند و همچنین مهمترین اشتباهات در گذاشتن حد ضرر را بررسی خواهیم کرد. پس در ادامه با ما همراه باشید.

استاپ لاس چیست ؟

خوشبختانه راه حلی وجود دارد که میتوانید به یک صرافی مانند بایننس اعلام کنید که به طور خودکار در قیمت خاصی و یا زیر آن قیمت اقدام به فروش کند. برای آنهایی که با ترید آشنا نیستند، به این مکانیزم، گذاشتن استاپ لاس گفته میشود. اما اگر مایل به یک تعریف فنیتر هستید، و میخواهید بدانید که استاپ لاس چیست باید به طور خلاصه و مفید آن را چنین تعریف کنیم:

استاپ لاس سفارشی است که در آن، به یک بروکر گفته میشود تا یک دارایی را زمانی که به قیمت معینی رسید، به فروش برساند. سفارشهای حد ضرر برای محدود کردن زیان یک سرمایهگذار در یک پوزیشن طراحی شدهاند. اگرچه بسیاری از سرمایهگذاران سفارش حد ضرر را برای موقعیتهایی که داراییهایی را خریدهاند و انتظار بالا رفتن قیمت را دارند، مورد استفاده قرار میدهند، اما از آن میتوان برای محافظت در موقعیت فروش استقراضی نیز استفاده کرد که در آن صورت اگر قیمت به بالای حد خاصی برسد، اقدام به خرید دارایی مورد نظر میشود. اما تعیین استاپ لاس چه کمکی به ما میکند؟

حد ضرر مکانیزمی عالی است و میتواند به روشهای مختلفی به ما کمک کند:

حفظ پول ما: با نقد کردن خودکار داراییهای ما در زمانی که قیمت به قیمت خرید ما افت میکند و یا به سطح خاصی نزول میکند، از ضرر کردن کل سرمایه ما جلوگیری میکند. میتوانیم استاپ لاس را قیمت خرید خود در نظر بگیریم و حتی کارمزد تراکنشها را نیز به این قیمت اضافه کرده و حد ضرر را بالاتر در نظر بگیریم.

جلوگیری از این که یک موقعیت بد، بدتر شود: باعث میشود که شما بیش از آنچه که مایلید، پول از دست ندهید و این یعنی در حالی که امیدوارید سرمایهگذاری شما رشد کند، به خودتان یک محدوده عملکرد میدهید.

کسب حداقل مقداری سود: در حالی که شما منتظرید که کندل استیک سبز رنگ بزرگتر شود، حد ضرر ، مقداری سود را برای شما تضمین خواهد کرد.

استراتژی به کار بردن یک حد ضرر خوب باعث میشود که حال خوبی پیدا کنید. بله در واقع در پشت حد ضرر ، یک استراتژی نهفته است. تازه واردها کورکورانه معامله میکنند و امیدوارند که پولشان از دست نرود. اما شما نباید اینطور باشید؛ شما باید از نمودارها کمک بگیرید و با آنها ارتباط برقرار کنید. تکنیکهای استاپ لاس جذابی وجود دارند که میتوانند برای شما مفید باشند. در ادامه، تعدادی از این تکنیکها را بررسی میکنیم.

استاپ لاس کامل (The Full Stop Loss)

این عمومیترین نوع حد ضرر است. این چیزی است که وقتی افراد کلمه حد ضرر را میبینند، فورا به آن فکر میکنند. این استراتژی سیاه یا سفید است؛ یعنی این که وقتی که بیدار میشوید، بیت کوینها یا آلتکوینهای خود را دارید یا ندارید. حد وسطی وجود ندارد.

به عنوان مثال، شما یک بیت کوین دارید و نگران هستید که فردا که از خواب بیدار میشود، قیمت آن به زیر مقدار کنونی آن برسد. پس شما حد ضرر را تنظیم میکند و به صرافی میگویید که زمانی که قیمت بیت کوین به زیر مقدار معین شما رسید، به طور خودکار بیت کوین شما را بفروشد. مزیت این مکانیزم این است که اگر قیمت به کمتر از مقدار تعیین شده شما برسد، شما دارایی خود را نقد کردید و بیشتر از آنچه که مایل هستید، متحمل ضرر نشدهاید و بعدا که قیمت پایینتر رفت، شما میتوانید اقدام به خرید مجدد کنید.

عیب این کار این است که ممکن است قبل از این که شما از خواب بیدار شوید، قیمت بیت کوین دوباره به بالای مقدار تعیین شده شما برسد؛ در نتیجه شما مجبور هستید که در بالای مقدار تعیین شده خود دوباره اقدام به خرید کند و این یعنی ضرر!

استاپ لاس ناقص (Partial Stop Loss)

حالا شما فکر میکند که چگونه به مقابله با عیبی که گفته شد بپردازید. در حالی که جواب بی عیب و نقصی برای آن وجود ندارد، اما حد ضرر ناقص میتواند مناسب باشد. باز هم این راه حل سیاه و سفید است، در این حالت شما تصمیم میگیرید که اگر قیمت زیر حد تعیین شده برود، تنها ۵۰ درصد از دارایی شما فروخته شود.

اگر بعدا قیمت به بالای حد تعیین شده شما رسید، شما حداقل میتوانید با نصف بیت کوینی که برایتان مانده، از افزایش قیمت استفاده کنید. در این حالت، شما انعطاف بیشتری برای حرکت بعدی خود خواهید داشت.

یک احتمال دیگر نیز این است که شما فورا بتواند خرید دوباره انجام دهید که این منجر به ضرر کمتری نسبت به باز خرید فوری در استراتژی حد ضرر کامل میشود؛ شما میتواند نصف بیت کوین باقی مانده را در صورتی که فکر میکنید که قیمت پایینتر میرود، به فروش برسانید و سپس دوباره آن را در قیمت پایینتری بخرید. به هر حال، اگر شما از استراتژی حد ضرر ناقص استفاده کنید و قیمت دوباره بالا برود، باز به نسبت حد ضرر کامل مزیت خواهد داشت.

عیب این کار این است که اگر بیت کوین به زیر حد تعیین شده برسد و در آنجا بماند، شما تنها نصف دارایی خود را نقد کرده است. اگر شما بقیه دارایی خود را زیر حد تعیین شده بفروشید، در مقایسه با حد ضرر کامل زیان بیشتری متحمل شدهاید.

استاپ لاس دنبال کننده (Trailing Stop Loss)

تا حالا شما باید خلاقیت زیادی کسب کرده باشید و با توجه به این که احتمال دارد بیت کوین به زودی سقوط کند، شما باید فکر کنید. یکی از مشکلات استاپ لاس ناقص، تشخیص این است که شروع حد ضرر را در کجا تنظیم کنیم؛ به عنوان مثال فرض میکنیم که قیمت حال حاضر بیت کوین ۵۰۰۰۰ دلار باشد. شما فکر میکنید که قیمت به ۴۵۰۰۰ دلار خواهد رسید. شما تصمیم میگیرید که یک حد ضرر در ۴۸۰۰۰ دلار تنظیم کنید. به این ترتیب، اگر صبح قیمت به ۴۵۰۰۰ دلار برسد، شما میتوانید با ۴۵۰۰۰ دلار دوباره یک بیت کوین را بخرید و ۳۰۰۰ دلار باقی مانده را به جیب بزنید و یا با آن بیت کوین اضافی بخرید.

اما اگر قیمت تا ۴۷۵۰۰ دلار پایین برود، پس تنظیم استاپ لاس در ۴۸۰۰۰ دلار کمی پایین بوده و شما از مزیت تفاوت بین قیمت فروش و قیمت لحظهای بیت کوین زیاد استفاده نخواهید کرد. پس برای کنترل این مشکل، شما باید تصمیم بگیرید که از استراتژی حد ضرر ناقص استفاده کنید و آن را در گسترهای از قیمتهای مختلف بین قیمت فعلی و پایینترین قیمت حد ضرر ، توزیع کنید. این استراتژی به نظر جامعتر از استراتژیهای قبلی است.

به این ترتیب، شما کم کم پول خود را بیرون میآورید و با برخورد قیمت به حد ضررها، در نهایت با ریسک کمتری از معاملات خارج شدهاید.

هر یک از این سه استراتژی استاپ لاس مزایا و معایب خود را دارند که در سناریوهای بالا توضیح داده شدند. در واقع برای هر استراتژی میتوان در مورد نقاط قوت و ضعف آن صحبت کرد. در واقع باید گفت که استراتژی مورد استفاده شما برای ترید کوتاه مدت یا فروش استقراضی در بازار خرسی، بستگی به اعتماد شما به قیمت احتمالی بیت کوین در آیندهای نزدیک خواهد داشت.

اشتباهات رایج در گذاشتن حد ضرر

تا اینجا متوجه شدیم که استاپ لاس چیست و در ادامه به ۵ اشتباه رایج در مورد گذاشتن و مدیریت حد ضرر خواهیم پرداخت که با استفاده از آنها میتوانید حد ضرر را به درستی قرار دهید و معاملات موفقتری داشته باشید.

تعیین نکردن پیشاپیش استاپ لاس

قبل از باز کردن یک ترید باید بدانید که حد ضرر شما کجا خواهد بود. همین قضیه در مورد نقطه ورود و حد سودهای (Take Profit) شما نیز صادق است. تا زمانی که ترید فعال است و قیمت نوسان دارد، هر دلیلی برای باقی ماندن در بازار پیدا خواهید کرد؛ فایده تعیین حد ضرر قبل از شروع معامله این است که هر گونه احساساتی از تصمیم گیری برداشته میشود. زیرا شما هنوز سرمایه خود را به خطر نیانداختهاید و شما در واقع با نگاه به نمودار این حد را تعیین کردهاید.

اما اگر از قبل Stop Loss را تعیین نکرده باشید و بازار با تمام نیروی خود شروع به حرکت در خلاف روند پیش بینی شده توسط شما بکند، به احتمال زیاد توسط بازار متضرر میشوید و به این نکته توجه نمیکنید که ترید شما در واقع بیاعتبار شده است. پس قبل از باز کردن یک پوزیشن، برای مدیریت ریسک و سرمایه، حتما حد ضرر خود را قرار دهید.

گذاشتن حد ضرر بر اساس عدد دلخواه

بازار کاری به مقدار ریسک شما ندارد؛ برای بازار مهم نیست که یک عدد جادویی ۲ درصد دور از نقطه ورود و یا هر رقم دیگری باشد. یکی از خطرناکترین اشتباهاتی که ممکن است مرتکب شوید، این است که سعی کنید بازار را با چارچوب خود متناسب کنید. برعکس، شما باید چارچوب کاری خود را با بازار متناسب کنید. اگر یک عدد طلایی یا معادلهای برای گذاشتن یک حد ضرر مناسب وجود داشت، کار راحت میشد اما چنین چیزی وجود ندارد.

بنابراین وقتی تصمیم میگیرید که حد ضرر خود را کجا قرار دهید، این تصمیم باید بر اساس تحلیل تکنیکال انجام شود. حد ضرر را نباید بر اساس یک سطح جادویی قیمت که در درصد خاصی و بر اساس میل شماست، پیش بینی کنید. بازار به این چیزها اهمیتی نمیدهد.

حد ضرر خود را برای سر به سر شدن و یا سود حاشیهای، در بهترین زمان ممکن حرکت دهید

هدف از استاپ لاس ، محافظت از شما در صورتی است که ترید شما درست از آب درنیاید و هدف این نیست که معاملات شما خالی از ریسک شود. منطق حکم میکند که حد ضرر بر اساس تحلیل تکنیکال تنظیم شود. بسیاری از افراد با این مطلب موافقند که حد ضرر باید بر اساس تحلیل تکنیکال باشد؛ اما با این وجود، حد ضرر را برای سر به سر شدن (Break Even) یا سود حاشیهای به حرکت در میآورند که در اینجا یک تناقض روی میدهد. حرکت حد ضرر در این حالت، مشابه این است که جایگاه آن را بر اساس اعداد اختیاری تعیین کنید. برای بازار مهم نیست که شما در کجا وارد شدهاید و در کجا سر به سر میشوید. زمانی که شما به دلخواه خود حد توقف را حرکت میدهید، رویکرد تکنیکال محور را رها کردهاید (مگر این که سر به سر شدن شما مطابق با یک سطح برجسته تکنیکال باشد).

نباید حد ضرر را برای سر به سر شدن و یا سودی جزئی رها کرد و یا تغییر داد. سوالی که باید از خودتان بپرسید این است که اگر من پوزیشن باز نداشتم و قیمت به سمت سر به سر و یا سود حاشیهای حرکت میکرد، آیا من آن را به عنوان یک ناحیه مهم یا سطح بیاعتبارسازی تلقی میکردم؟ اگر جواب این سوال خیر باشد، شما نشان دادهاید که خارج شدن از ترید در آن نقطه تنها یک تصمیم شانسی و اختیاری بوده است.

برای حرکت دادن استاپ لاس ، میتوانید دستی این کار را بکنید و یا از سیستم Trailing Stop Loss استفاده کنید. در این روش، شما باید مقدار پیپ جابجایی مورد نظر خود را تعیین کنید. این باعث میشود که پس از حرکت قیمت به اندازه تعریف کرده شما، حد ضرر نیز شروع به حرکت کند. اما این در صورتی است که شما بازاری که در آن ترید میکنید را کاملا بشناسید. اگر آن را نمیشناسید، بهتر است که خودتان به صورت دستی حد ضرر را جابجا کنید.

در عوض، حد ضرر باید تا جایی برود که مسلم شود که شما در ترید خود اشتباه کردهاید. اگر شما در نقطه خاصی وارد معامله شوید، باید قادر به تعیین این باشید که در فلان نقطه، ترید من توسط بازار باطل میشود و باید از معامله خارج شوم. اگر نتوانید چنین کاری را انجام دهید، نباید اصلا وارد معامله شوید. به طرح ترید خود باور داشته باشید و اجازه دهید که بازار به شما ثابت کند که در معامله اشتباه کردهاید که این با برخورد قیمت به حد ضرر انجام میشود. حرکت همیشگی و بدون فکر به سمت سر به سر شدن، نوعی ترید تنبلانه است که شما را از استراتژی خودتان دور میکند.

تنظیم حد ضرر در جیبهای نقدینگی

ساختارهای قیمتی معینی وجود دارند که معمولا قبل از این که بازار برعکس شود، مورد هجوم قرار میگیرند. از گذاشتن حد ضرر دقیقا در بالا و پایین قلهها و کفهای کلیدی خودداری کنید زیرا احتمال دارد که بازار قبل از برگشتن، از این نواحی عبور کند.

شما میتوانید خودتان این تمرین را انجام دهید؛ یک نمودار قیمت از بازاری که در آن ترید میکنید را باز کنید و نقاط نوسان کلیدی و قلهها و کفها را مشخص کنید. خواهید دید که در اکثر موارد قیمت قبل از بازگشت، از این سطوح میگذرد. تریدرهایی که حد ضرر را در بالا و پایین این نقاط تعیین میکنند، قبل از برگشت بازار از معامله خارج میشوند.

چگونه از خودتان در برابر شکار شدن محافظت کنید؟ روش آسانی برای انجام آن وجود ندارد و دلیل اهمیت موضوع نیز همین است. اگر شما به قیمت توجه نکنید و زمانی که قیمت به این نواحی کلیدی نزدیک میشود آن را تحت نظر نگیرید، احتمالا گرفتار این اشتباه خواهید شد. این توصیه را میتوان به این صورت خلاصه کرد که نباید حد ضرر را در نقاط خیلی واضح قرار داد.

نقاط نوسانی عمیق و واضح، مرزهای محدودهای و نقاطی که برای همه قابل تشخیص هستند، همیشه در تلاش برای نقدینگی مورد هدف قرار میگیرند؛ زیرا از آنها به عنوان نقاط مرجعی برای ترک کردن سفارشها استفاده میشود. پس کاری که میتوانید انجام دهید، این است که فضایی را مابین این سطوح و حد ضرر خود قرار دهید تا به قیمت اجازه دهید که بدون خارج کردن شما از معامله از این سطوح گذر کند؛ مخصوصا اگر بازاری که شما در آن کار میکنید، نوسانات زیادی را تجربه میکند. در این نوع بازارها باید فضای کافی برای تنفس بدهید و از قرار دادن Stop Loss دقیقا در این نقاط اجتناب کنید.

هرگز استاپ لاس خود را حرکت ندهید

همچنان که قبلا گفته شد، هدف از قرار دادن حد ضرر ، محافظت از شما در زمانی است که ترید شما صحیح از آب در نمیآید. اما زمانی که بازار به شما ثابت کرد که ترید شما ممکن است صحیح باشد، این حد ضرر را برای محافظت از سود کسب شده، باید حرکت داد. در اینجا ممکن است این سوال برای شما پیش بیاید که آیا این تناقض نیست؟ چون قبلا گفته شد که حد ضرر را نباید حرکت داد.

باید گفت که در این قضیه تناقضی نیست. این حرکت کورکورانه و بدون توجه به تحلیل تکنیکال است که نباید انجام شود؛ اما این قضیه که وقتی که بازار خودش را ثابت میکند، باید حد ضرر را حرکت دهید، در واقع همان حرکت در جهت مورد انتظار است. این یک تصمیم بر اساس تحلیل تکنیکال و روشی برای حفظ سود شما در حالی است که قیمت به سمت هدف میرود.

تفاوت این دو باید واضح باشد. اولی یک تصمیم احساسی است اما دومی تصمیم بر اساس تحلیل تکنیکال برای حفظ سود شماست. به عنوان مثال، حرکت دادن حد ضرر بعد از یک بریک اوت (Breakout) در جهت مورد انتظار، که ثابت میکند که خریداران یا فروشندگان زیادی وارد آن ناحیه شدهاند، امری رایج است. چنین قیمتی دلیلی واقعی برای برگشت به بالا یا زیر آن سطح ندارد. این بسیار متفاوت از حرکت احساسی قبلی است.

منظور از حرکت دادن حد ضرر، بالا بردن آن در زمان خرید و پایین آوردن آن در زمان فروش است و این زمانی روی میدهد که قیمت به سمت هدف شما حرکت میکند. دلیل این امر نسبتا آسان است؛ بازار الزامی برای برخورد دقیق به هدف شما را ندارد و شما با حرکت دادن حد ضرر ، مانع از این میشوید که یک معامله سودآور سر به سر شود و یا وارد ضرر شود.

وقتی وارد معاملهای میشوید که نسبت ریسک به ریوارد شما ۱ به ۲ است، فرض کنید همچنان که قیمت افت میکند، شما نیز شروع به حرکت دادن حد ضرر برای سر به سر شدن یا سود حاشیهای میکنید. قیمت به هدف شما نزدیک میشود، اما دقیقا به آن نمیرسد و بر میگردد. در آن نقطه شما باید دوباره نسبت ریسک به ریوارد خود را مقایسه کنید و ببینید که آیا این نسبت منطقی است یا خیر.

اگر حد ضرر را حرکت ندهید، ریسک پس دادن سود به بازار زیاد خواهد بود. به عبارت دیگر، اگر اصلا حد ضرر خود را حرکت ندهید، نسبت ریسک به ریوارد شما در صورتی که قیمت به هدف برخورد نکند و برگردد بسیار نامناسب میشود. چیزی به نام ترید رایگان وجود ندارد و این در واقع پولی است که شما به بازار پس میدهید. همانطور که گفته شد، بازار الزامی برای برخورد به هدف شما ندارد؛ اگر انتخاب هدف شما عیب و نقص داشته باشد (که اغلب هم همین طور است)، حرکت دادن حد ضرر برای شما سودآور خواهد بود.

متکبر نباشید! از دست دادن یک ترید خوب تنها به این دلیل که شما میخواهید دقیقا به هدف برسد، احمقانه است. بازار چیزی به شما بدهکار نیست و اهمیتی نمیدهد که هدف دقیق شما چقدر است؛ زمانی که ترید پیشرفت میکند، پویایی و حرکت حد ضرر نیز باید وجود داشته باشد. در سراسر ترید، باید نسبت ریسک به ریوارد مناسب را حفظ کنید. در این حالت، میتوانید در بازار بدون سازمان دادن نقاط دقیق هدف سود کنید.

چرا سفارش حد ضرر (Stop-loss order) در معاملات بیت کوین فاجعه آفرین میشود؟

معاملات بیت کوین و سایر ارزهای دیجیتال میتواند اقدامی بسیار سودآور باشد. البته میتواند به شدت اشتباه انجام شود. استفاده از ابزارهای معاملاتی سنتی گاهی اوقات بهترین نتیجه را در پی دارد، اما در اکثر موارد اقدامی اشتباه است. شاید بتوان سفارش استاپ لاس (Stop-loss order) را یکی از ابزارهای بسیار رایجی دانست که برای محدود ساختن ضرر در سرمایه گذاری بر روی دارایی های سنتی استفاده میشود. اما هنگامی که صحبت از معاملات بیت کوین و آلتکوین ها میشود استفاده از این ابزار، فاجعه آفرین است.

سفارش استاپ لاس چیست ؟

به بیان ساده سفارش حد ضرر، سفارشی است که برای فروش دارایی و در زمانی است که قیمت آن به سطح مشخصی برسد. هدف از این سفارشها، محدود کردن ضرر وضعیتهای معاملاتی در مواردی است که پیش بینی فرد از بازار درست نبوده است. بسیاری از معامله کنندگان تمایل به انجام این نوع سفارش ها با وضعیت های خرید استقراضی دارند اما برای فروش استقراضی نیز میتوان از آن استفاده کرد.

سفارش استاپ لاس یکی از ابزارهای بسیار رایج است که احساسات را از تصمیمات معاملاتی کنار میگذارد. با ایجاد سفارش حد ضرر خود را از شرایطی محافظت میکنید که مطمئن نیستید بهتر است از معاملات همراه با ضرر کناره گیری کنید یا خیر.

شرایط تبدیل شدن سفارش استاپ لاس به فاجعه

هنگامی که بازار پرنوسان باشد، احتمال نوسان شدید قیمت داراییها نیز وجود دارد. چنین شرایطی نیز برای بیت کوین صادق است. افت ۵ درصدی قیمت بیت کوین تنها در چند لحظه کاملا رایج است. این موضوع برای سایر ارزهای دیجیتال نیز وجود دارد. کل بازار ارز دیجیتال در مقایسه با بازارهای سنتی تقریبا کوچک است. به همین دلیل، وجود دستکاری های بازار غیرقابل انکار است.

افرادی که بیت کوین بسیار زیادی در اختیار دارند یا همان نهنگها میتوانند به منظور کسب سود خود، قیمت بیت کوین را به هر سمتی که تمایل داشته باشند پیش ببرند. برای مثال، یک نهنگ میتواند به صرافی مراجعه کند و با فروش بیت کوین خود، قیمت آن را کاهش دهد در حالی که وضعیت فروش استقراضی لوریج شدهای در اختیار داشته باشد تا از روند نزولی در صرافی که معاملات مارجین را امکان پذیر میسازد سود کسب کند. سپس به محض آنکه قیمت کاهش یافت، بازار بازیابی میشود و قیمت مجددا شاهد افزایش خواهد بود.

در این موقعیت، سفارش حد ضرر میتواند فاجعه آفرین باشد زیرا وضعیت شما را در قیمت مشخص شده برای فعالسازی سفارش استاپ لاس خواهد فروخت. بدین ترتیب، قبل از آنکه قیمت بازیابی شود از معامله خارج خواهید شد که این امر به خصوص در بازار بیت کوین به سرعت رخ میدهد.

نحوه تعیین استاپ لاس در صرافی بایننس

شاید برای تا به حال این سوال پیش آمده که چگونه استاپ لاس بگذاریم یا اینکه چگونه در بایننس حد ضرر بگذاریم یا نحوه تعیین حد ضرر در کوینکس به چه صورت است؟ حتی برای صرافیهای ایرانی نیز ممکن است برای شما سوال شود که مثلا تعیین حد ضرر در نوبیتکس به چه صورت است؟

پس برای اینکه با آن بیشتر آشنا شوید ما در اینجا تعیین حد ضرر در صرافی بایننس را بازگو میکنیم که به شما کمک میکند در تمامی صرافیها دیگر نیز به راحتی حد ضرر قرار دهید. بگذارید بگوییم شما به تازگی ۵ کوین BNB را در ۰.۰۰۱۲۷۶۱ بیت کوین خریداری کردهاید زیرا فکر میکنید قیمت نزدیک به سطح حمایت اصلی است و احتمالاً از اینجا بالا خواهد رفت.

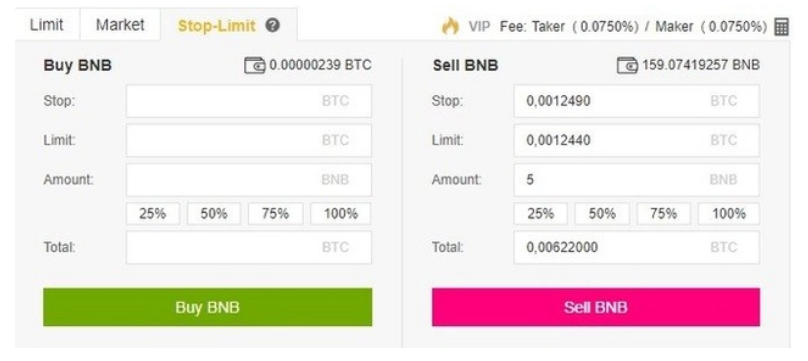

در این شرایط، ممکن است بخواهید برای کاهش ضررهای خود در صورت غلط بودن فرض خود، و کاهش قیمت شروع به گذاشتن سفارش محدود برای فروش کنید. برای انجام این کار ، به حساب بایننس خود وارد شوید و به بازار BNB/BTC بروید. سپس روی تب Stop-Limit کلیک کنید حد ضرر را به همراه مقدار BNB فروخته شده تنظیم کنید.

بنابراین اگر فکر میکنید ۰.۰۰۱۲۷۰۰ بیت کوین سطح حمایت قابل اعتمادی است، می توانید حد ضرر را دقیقاً زیر این قیمت تعیین کنید.

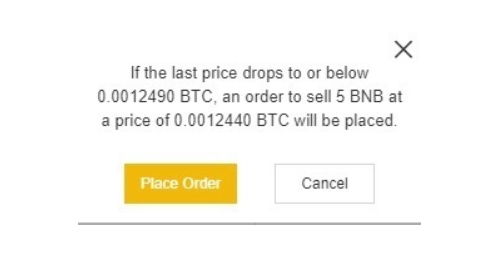

وقتی روی Sell BNB کلیک می کنید ، یک پنجره تأیید ظاهر میشود. مطمئن شوید همه چیز درست است و برای تأیید گزینه (Place Order) را فشار دهید.

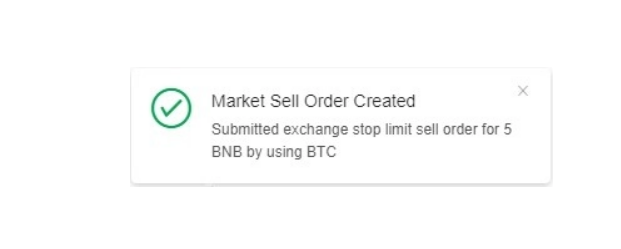

پس از ثبت سفارش و قرار دادن حد ضرر، پیام تأیید را مشاهده خواهید کرد.

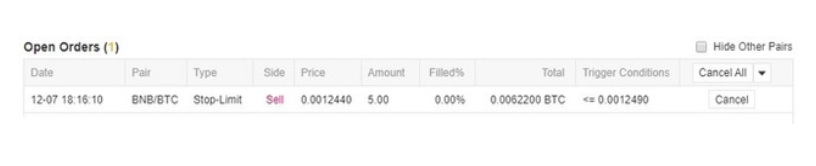

برای دیدن و مدیریت سفارشات باز خود میتوانید به سمت پایین اسکرول کنید.

توجه داشته باشید که سفارش حد ضرر تنها در صورت رسیدن به قیمت توقف انجام میشود و سفارش محدود تنها در صورتی که قیمت بازار به قیمت سقف شما برسد پر میشود. اگر سفارش محدود شما فعال شود، اما قیمت بازار به قیمتی که تعیین کردهاید نرسد، سفارش محدود همچنان باز خواهد ماند. این بدان معنی است که سفارش حد ضرر به یک سفارش محدود برای خرید یا فروش با قیمت محدود تبدیل میشود.

بعضی اوقات ممکن است در شرایطی قرار بگیرید که قیمت خیلی سریع پایین بیاید و سفارش محدودیت شما را بدون پر شدن رد کند. در این صورت، برای خارج شدن سریع از ترید، باید به سفارشات معمول بازار متوسل شوید.

پرسش و پاسخ

آیا تعیین حد ضرر، ضروری است؟

چیزی که بیشتر مردم از ترید در بورس، فارکس یا بازار رمز ارزها از آن میترسند، از دست دادن کل پول خود است. پس تعیین حد ضرر بسیاری ضروری است و میتواند این ترس را کاهش دهد.

حد ضرر را در کجا باید قرار دهیم؟

در عمل، اینکار به آنچه معامله میکنید و سبک تجارت شما بستگی دارد. هیچ نقطه یکسانی برای تمامی افراد وجود ندارد و اینکار کاملا به شما و میزان ریسکی که قبول میکنید بستگی دارد.

فرق حد ضرر با سفارش محدود چیست؟

سفارش محدود یک نوع از حد ضرر است اما در هنگام رسیدن به سطح توقف قیمت، سفارش شما تبدیل به یک سفارش محدود میشود و تنها در قیمت محدود شده یا بالاتر از آن اجرا میشود.

نتیجهگیری

در این مقاله سعی کردیم به طور کامل توضیح دهیم که حد ضرر چیست و چرا باید در معاملات خود از آن استفاده کنید. حد ضرر ابزاری برای کمک به شما در کم شدن ریسک است و در زمان آشفتگی بازار بیت کوین و ارز دیجیتال، یقینا به شما کمک خواهد کرد. زمانی که شما از لحاظ روانی خود را تضعیف میکنید، در نهایت با اشتباهات سنگینی مواجه خواهید شد. این اشتباهات شامل فروش بسیار زود، بازخرید خیلی زود، بازخرید در ضرر و سپس پایین رفتن بیشتر قیمت و ضرر بیشتر و غیره میشوند. امیدواریم که در این مقاله چیزهای جدیدی را یاد بگیرید و در استفاده از حد ضرر اعتماد به نفس کافی را پیدا کنید. اگر در همه نقاط زمینه بازگشت قیمت وجود دارد، به این دلیل است که بازار چیزی به شما بدهکار نیست. باید در مدیریت ریسک محتاط بود و در استفاده از Stop Loss نیز عاقلانه عمل کرد. در این صورت شما میتوانید به ترید سودآور برسید و لازم نیست که تریدهای شما بسیار دقیق باشند. موفق باشید!