هدف اصلی معاملهگران، تریدرها و تحلیلگران بازار ارزهای دیجیتال، پیشبینی قیمت ارزهای دیجیتال است. تحلیل تکنیکال ارز دیجیتال یکی از ابزارهای پیشبینی آینده قیمت بیت کوین، اتریوم و سایر رمز ارزهاست. پیشبینی قیمت و تحلیل گذشته قیمتی یک ارز دیجیتال، یکی از اساسیترین پارامترها در ترید ارزهای دیجیتال است. تحلیل تکنیکال یکی از ابزارهای مورد نیاز در انجام معاملات رمز ارزها است. بهترین زمان برای خرید بیت کوین یا اتریوم و سایر ارزهای دیجیتال، بررسی نمودار قیمت رمز ارزها و شناسایی بهترین نقطه فروش، مواردی است که با یادگیری تحلیل تکنیکال قابل تشخیص است. در این سری نوشته قصد داریم تا ابزارها و اندیکاتورهای مورد استفاده در تحلیل تکنیکال یک ارز دیجیتال را آموزش دهیم. با میهن بلاکچین همراه باشید.

آموزش تحلیل تکنیکال ارز دیجیتال

تریدرهای ارز دیجیتال چندین ابزار برای ارزیابی بازار در اختیار دارند. یکی از این ابزارها رویکردی است که با نام تحلیل تکنیکال (Technical Analysis) شناخته میشود. با استفاده از تحلیل تکنیکال، تریدرها میتوانند درک بهتری از احساسات بازار داشته باشند و روندهای برجسته در بازار را شناسایی کنند. از این روش میتوان برای پیشبینیهای دقیقتر و تریدهای منطقیتر استفاده کرد. در تحلیل تکنیکال تنها از دو داده قیمت و زمان معاملات استفاده میکنیم. در این روش از الگوها و ابزارهای ثابتی استفاده میشود.

مبانی تحلیل تکنیکال

بر خلاف تحلیل تکنیکال، در تحلیل فاندامنتال (Fundamental Analysis) یا تحلیل بنیادی، بیشتر تمرکز بر این است که ارزش واقعی یک کوین چقدر است؛ آیا قیمت آن بالاتر از ارزش واقعی آن است یا پایینتر از ارزش واقعی معامله میشود. در تحلیلهای بنیادی غالبا تیم پروژه، اهداف بلندمدت و میزان عملی شدن طرح مورد بررسی قرار میگیرد. برای رسیدن به درک بهتری از تحلیل تکنیکال، لازم است که ایدههای بنیادین تئوری Dow را بدانیم؛ چرا که تحلیل تکنیکال بر اساس آن شکل گرفته است:

- در تحلیل تکنیکال، قیمت تمام اطلاعات مورد نیاز را نشان میدهد. همه جزئیات حال حاضر، گذشته و آینده در قیمت لحظهای یک دارایی پنهان شدهاند. در ارتباط با بازار بیت کوین و ارزهای دیجیتال، تمام وقایع از جمله هاوینگ (Halving) بیت کوین، آپدیتها در شبکه، تغییرات در بلاکچین، عرضه و تقاضا و غیره در قیمت آن خلاصه شده است. قیمت موجود، پاسخی به تمام جزئیات حال حاضر است که شامل انتظارات هر رمزارزی است که در بازار ترید میشود. اهل فن آنچه را که قیمت در مورد احساسات بازار نشان میدهد، تعبیر میکنند و پیشبینیهای محاسبه شده و عاقلانهای در مورد آینده قیمت میدهند.

- از نگاه تحلیلگران Technical، حرکت قیمتها تصادفی نیست؛ بلکه آنها اغلب از روندها تبعیت میکنند که این روندها ممکن است بلندمدت یا کوتاهمدت باشند. بعد از این که روند توسط یک کوین شکل داده شد، احتمال این که به دنبالهروی از آن روند بپردازد، بیشتر از احتمال مخالفت با آن روند است. تحلیلگران تکنیکال سعی میکنند روندها را تشخیص دهند و با استفاده از تحلیل تکنیکال از آن روندها سود ببرند.

- تاریخ تکرار میشود؛ این جمله نیز یکی از اصول اساسی در تحلیل تکنیکال است. الگوهای تکرارشونده یا قیمتی بسیاری در نمودار قیمت یک دارایی وجود دارد. شناسایی آنها توسط ابزارهای تحلیل تکنیکال میتواند در پیش بینی آینده قیمت یک دارایی به ما کمک کند.

خط روند در تحلیل تکنیکال

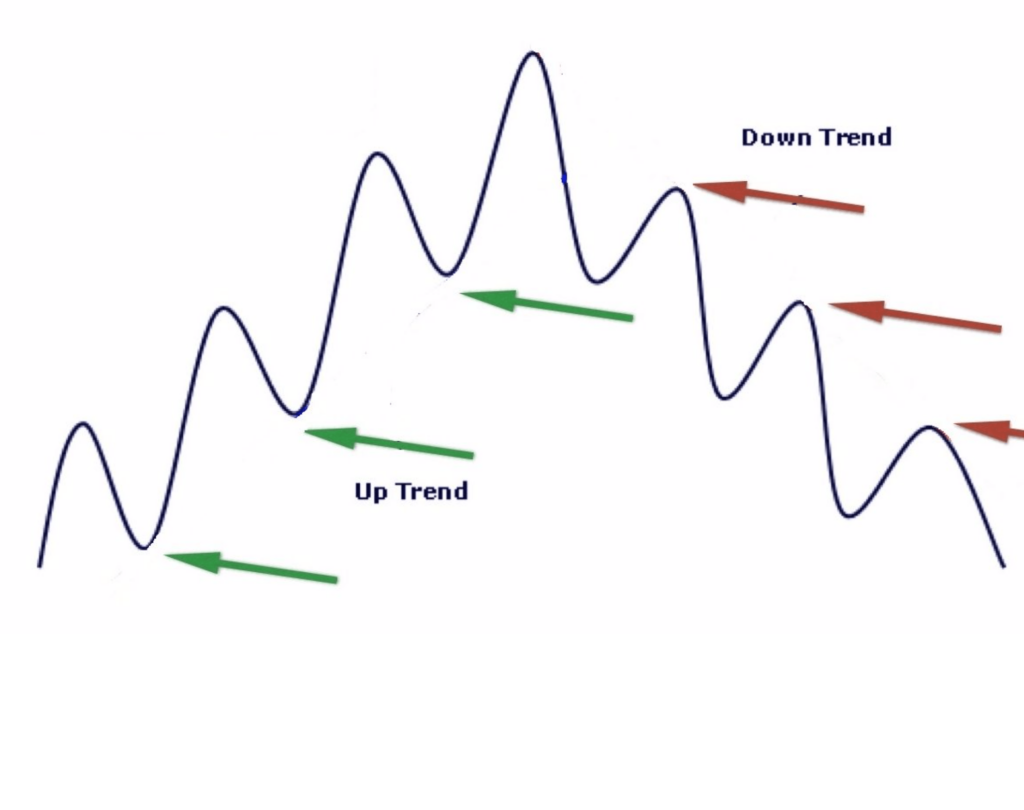

مطابق اولین اصل از اصول داو، قیمت یک دارایی مثلا بیت کوین، همواره در یک روند قیمتی حرکت میکند. روندها به سه دسته کلی تقسیم میشوند؛ روند صعودی، روند نزولی و روند افقی یا خنثی (که به آن بیروند یا Range هم میگویند).

در یک روند صعودی، قیمت در حال افزایش است و سقف و کف جدید بالاتر از سقف و کف قبلی قرار میگیرد. روند نزولی دقیقا تعریفی برعکس روند صعودی دارد و در آن قیمت مدام کاهش مییابد و سقف و کف جدید، پایینتر از سقف و کف قبلی قرار میگیرد. در روند افقی یا خنثی، قیمت قادر نیست سقف و کف قبلی خود را بشکند و سقف و کف جدید، در محدوده سقف و کف قبلی شکل میگیرد.

خط روند در تحلیل تکنیکال ابزار بسیار مفید و پرکاربردی است که در تحلیل تکنیکال بازار ارز دیجیتال نیز مورد استفاده قرار میگیرد. خط روند، روند حرکتی قیمت را به صورت گرافیکی نشان میدهد.

در صورتی که قیمت بتواند یک خط روند را بشکند، به معنای به اتمام رسیدن روند قیمتی حاکم بر بازار و تغییر روند است؛ برای مثال زمانی که قیمت بیت کوین خط روند نزولی خود را به سمت بالا بشکند، روند نزولی آن به اتمام رسیده و انتظار میرود قیمت آن افزایش پیدا کند. بر عکس زمانی که بیت کوین خط روند صعودی خود را به سمت پایین بشکند، به این معنی است که روند صعودی به پایان رسیده و انتظار میرود قیمت آن کاهش یابد.

در صورتی که در موارد بالا برای تحلیل تکنیکال ارز دیجیتال بیتکوین استفاه شود، تحلیل براساس ابزار خط روند صورت گرفته است. در تحلیل تکنیکال بازار رمز ارز به هیچ عنوان نباید از یک ابزار استفاده کرد و حتما باید ترکیبی از چند روش و ابزار را استفاده کرد. خط روند، تنها یک ابزار است؛ اما ابزار قدرتمندی است.

روش استفاده از خط روند در تحلیل تکنیکال

در زمانی که قیمت در یک روند قرار دارد، بر اساس اینکه قیمت در یک روند صعودی است یا نزولی، خط روند را بر روی سقف و کف قیمتی قرار دهید. برای مثال فرض کنید که قیمت اتریوم در یک روند صعودی قرار دارد. در این حالت، به محض مشاهده دو کف متوالی، این دو کف قیمتی را با یک خط به هم وصل کنید(این ابزار در وب سایت تریدینگ ویو وجود دارد).

منتظر بمانید تا قیمت برای سومین بار به این خط برسد؛ این محدوده قیمتی را در تحلیل تکنیکال حمایت میگوییم. در این نقطه میتوانید اقدام به خرید ارز دیجیتال اتر کنید. در صورتی که بازار به این محدوده، واکنش نشان دهد و قیمت افزایش یابد، شما سود خواهید کرد.

حال فرض کنید که قیمت BTC در یک روند نزولی قرار دارد؛ به محض مشاهده دو سقف متوالی، این دو سقف را با استفاده از یک خط به هم متصل کنید. منتظر بمانید تا قیمت بیت کوین برای سومین بار به این خط برسد. این محدوده در تحلیل تکنیکال را مقاومت میگوییم. در صورتی که بازار به این محدوده واکنش نشان دهد، شاهد ریزش قیمت هستیم.

سطوح مقاومت و حمایت

شناسایی سطوح حمایت (Support) یا مقاومت (Resistance) جزو مهمترین ابزارها در تحلیل تکنیکال یک ارز دیجیتال است. در تحلیل تکنیکال علاوه بر خطوط روند، خطوطی افقی نیز وجود دارند که سطوح مقاومت و حمایت را نشان میدهند. با شناسایی ارزش این سطوح، میتوانیم در مورد عرضه و تقاضای یک ارز دیجیتال بر روی این سطوح نتیجهگیری کنیم.

در سطح حمایت که به سطح تقاضا نیز شناخته میشود، به نظر میرسد که تعداد قابل توجهی از تریدرها مایل به خرید یک ارز دیجیتال هستند؛ یعنی آنها اعتقاد دارند که قیمت در این سطح کنونی برای خرید مناسب است و بنابراین به دنبال خرید در آن قیمت هستند. زمانی که یک رمز ارز به آن سطح نزدیک شد، خریداران وارد بازار شده و فشار خرید ایجاد میشود. این تقاضای عظیم معمولا نزول قیمت را متوقف میکند و گاهی اوقات حتی حرکت آنی را به روند صعودی تغییر میدهد.

سطح مقاومت که به سطح عرضه نیز شناخته میشود، دقیقا بر عکس این است؛ ناحیهای که بسیاری از فروشندگان صبورانه منتظر آن هستند و در واقع یک سطح عرضه عظیم را شکل میدهد؛ هر زمانی که یک ارز دیجیتال به آن سقف میرسد، با عرضه بسیار مواجه میشود و قیمت برمیگردد.

اغلب در بین سطوح مقاومت و حمایت است که خرید و فروش رخ میدهد. در این حالت، در اطراف سطوح حمایت خرید انجام میشود و در اطراف سطوح مقاومت اقدام به فروش میشود. این موقعیت در تحلیل تکنیکال بازار ارزهای دیجیتال، معمولا زمانی اتفاق میافتد که روند خنثی یا افقی شناسایی شده باشد. پس در زمان شکستن یک سطح مقاومت یا حمایت چه چیزی رخ میدهد؟ به احتمال زیاد این امر حاکی از تقویت روند فعلی است.

تبدیل حمایت به مقاومت و برعکس

حمایتها و مقاومتها در نمودار قیمت یک ارز دیجیتال تا ابد مانع ریزش یا رشد قیمت نیستند و سرانجام شکسته خواهند شد. در این حالت، این سطوح تغییر حالت داده و از مقاومت به حمایت و یا از حمایت به مقاومت تبدیل میشود. همانطور که در بالا اشاره شد، مقاومت به سطحی گفته میشود که مانع رشد بیشتر قیمت خواهد شد؛ در صورتی که قیمت بتواند از سد این مقاومت عبور کند، این سطح مقاومتی به حمایت تبدیل شده و از این پس مانعی برای ریزش قیمت خواهد بود.

سطوح حمایتی به محدودههای قیمتی گفته میشود که مانع از ریزش بیشتر قیمت خواهد شد. در صورتی که قیمت این سطح حمایتی را به سمت پایین بشکند، از این پس این سطح حمایتی، به سطح مقاومتی تبدیل خواهد شد و مانع از رشد قیمت خواهد شد. به این اتفاق، تبدیل حمایت به مقاومت با تبدیل مقاومت به حمایت میگویند. در ادبیات تحلیل تکنیکال به این سطوح، پیوت (Pivot) نیز گفته میشود.

شکست واقعی و غیر واقعی

توجه داشته باشید که برخی از شکستها (Breakout) واقعی هستند و برخی از آنها تقلبی (Fakeout)، که در این مواقع روند اصلی تغییر نمیکند. در نمودار قیمت بیت کوین بسیار اتفاق میافتد که سطوح حمایتی و مقاومتی به صورت غیرواقعی یا Fake شکسته میشوند. در اینجا مفهومی به نام پولبک یا pullback معنی پیدا میکند.

در تحلیل تکنیکال یک ارز دیجیتال، توصیه میشود برای اطمینان از انجام شکست واقعی در بازار، اجازه دهید تا قیمت سطح حمایت یا مقاومتی را که شکسته، مجددا لمس کند. البته این لمس مجدد سطح شکسته شده باید در چند کندل بعدی صورت بگیرد. در این صورت اصطلاحا بازار به سطح شکسته شده پولبک زده و آن را مجددا تست خواهد کرد.

در چنین وضعیتی معامله با اطمینان بیشتری صورت میگیرد. Pullback به حالتی در بازار گفته میشود که یک سطح حمایت یا مقاومت شکسته میشود، اما قیمت بار دیگر به این سطح باز میگردد و آن را مجددا لمس میکند؛ اصطلاحا این اتفاق به بوسه خداحافظی نیز میان تریدرها شهرت دارد.

اندیکاتور میانگین متحرک

Moving Average یا اندیکاتور میانگین متحرک یکی دیگر از ابزارهای پرکاربرد در تحلیل تکنیکال بازار ارزهای دیجیتال است. این ابزار به منظور شناخت روند قیمت بازار و همچنین شناسایی صحیح سطوح حمایت و مقاومت در نمودار قیمت استفاده میشود.

میانگین متحرک در تحلیل تکنیکال بر اساس میانگین قیمت یک رمز ارز در بازه زمانی معین عمل میکند. به عنوان مثال، میانگین متحرک یک روز خاص بر طبق قیمت آن ارز دیجیتال برای قیمت ۲۰ روز قبل از آن محاسبه میشود. با میانگین گرفتن از ۲۰ کندل گذشته، یک قیمت بهدست میآید و این اندیکاتور این قیمت را به صورت خط بر روی نمودار قیمت رسم میکند. این میانگین متحرک را میانگین متحرک ساده (SMA) میگویند. در تحلیل تکنیکال، اندیکاتور شاخص میانگین متحرک نمایی (EMA) نیز مهم است که این میانگین متحرک در محاسبات خود ارزش بیشتری برای قیمت کندلهای نزدیک به کندل فعلی قائل میشود.

تقاطع میانگین متحرکها

عموما برای تحلیل تکنیکال یک رمز ارز یا هر دارایی دیگر با استفاده از اندیکاتور میانگین متحرک ساده یا نمایی، از دو یا سه میانگین متحرک با دوره زمانی مختلف استفاده میشود؛ مثلا میانگین متحرک ۲۰ و ۵۰. تقاطع این دو میانگین متحرک سیگنالهایی ارائه میدهد که تریدرها توجه ویژهای به آن دارند.

هر گاه میانگین متحرک با دوره زمانی کوتاهتر، میانگین متحرک با دوره زمانی بالاتر را به سمت بالا میشکند، تقاطع طلایی نامیده شده و انتظار میرود که قیمت دارایی افزایش یابد. برعکس، زمانی که میانگین متحرک با دوره زمانی کوتاهتر، میانگین متحرک با دوره بالاتر را به سمت پایین قطع میکند، تقاطع مرگ نامیده شده و انتظار داریم تا قیمت دارایی کاهش یابد. در نمودار بالا یک مثال عملی را مشاهده میکنیم: اگر یک میانگین حرکت ۱۰ روزه، میانگین حرکت ۳۰ روزه را قطع کند، این ممکن است حاکی از یک روند صعودی باشد.

حجم معاملات

در تحلیل تکنیکال، حجم معاملات یا Trade Volume نقش مهمی در شناسایی روندها بازی میکند. روندهای برجسته، معمولا همراه با حجم بالا هستند و این در حالی است که روندهای ضعیف همراه با حجم مبادلات پایین هستند. وقتی قیمت یک ارز دیجیتال پایین میرود، توصیه میشود که حجم معاملات نیز همراه با این نزول مورد بررسی قرار گیرد.

یک روند صعودی بلندمدت، با حجم بالایی از خریدها و حجم پایینی از فروشها همراه است. هر از گاهی باید به بررسی Trade Volume پرداخت. اگر در خلال افزایش قیمتها حجم کاهش یابد، روند صعودی احتمالا به پایان خود نزدیک شده است. در روندهای نزولی نیز برعکس این قضیه اتفاق میافتد.

در تحلیل تکنیکال، حجم معاملات نقش مهمی در شناسایی روندها بازی میکند. روندهای برجسته، معمولا همراه با حجم ترید بالا هستند و این در حالی است که روندهای ضعیف همراه با حجم ترید پایین هستند. وقتی قیمت یک رمزارز پایین میرود، توصیه میشود که حجم ترید نیز همراه با این نزول مورد بررسی قرار گیرد.

یک روند صعودی بلندمدت، با حجم بالایی از خریدها و حجم پایینی از فروشها همراه است. هر از گاهی باید به بررسی حجم معاملاتی پرداخت. اگر در خلال افزایش قیمتها، حجم کاهش یابد، روند صعودی احتمالا به پایان خود نزدیک شده است. در روندهای نزولی نیز برعکس این قضیه اتفاق میافتد.

الگوهای نموداری

الگوهای نموداری یا Chart pattern شکل و حالتی در نمودار قیمتی است که بر اساس خرید و فروشهای انجامشده در گذشته، به ما کمک میکند تا سناریوهای احتمالی آینده قیمت را تشخیص دهیم. الگوهای نموداری در واقع اساس و مبنای تحلیل تکنیکال هستند و هنگام استفاده از آنها، یک معاملهگر باید بداند دقیقا به چه الگویی نگاه میکند و یا بهدنبال چه الگویی میگردد. مهمترین الگوهای نموداری که توسط معاملهگران استفاده میشوند عبارتند از:

- سر و شانهها (Head and shoulders)

- سقف دوقلو (Double top)

- کف دوقلو (Double bottom)

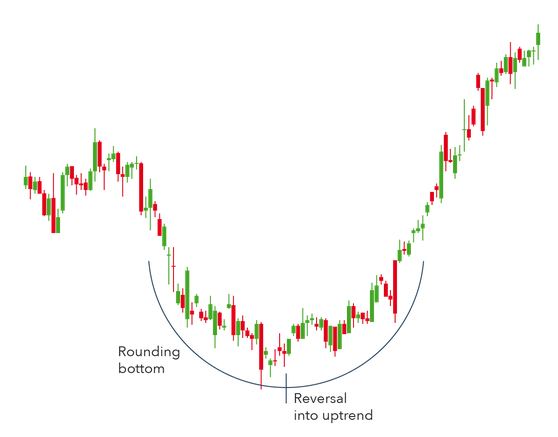

- کف گرد (Rounding bottom)

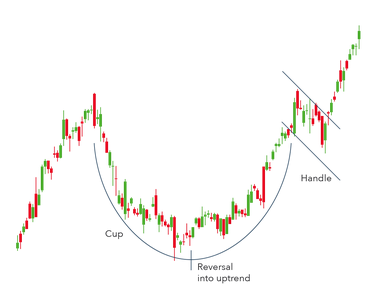

- فنجان و دسته (Cup and handle)

- گُوِه یا کنج (Wedges)

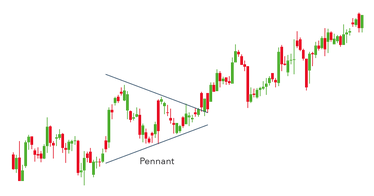

- پرچم سهگوش و سایر پرچمها (Pennant or flags)

- مثلث صعودی (Ascending triangle)

- مثلث نزولی (Descending triangle)

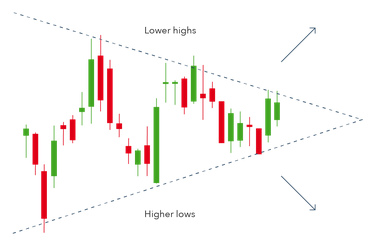

- مثلث متقارن (Symmetrical triangle)

الگوهای نموداری بخشی مهم و جدایی ناپذیر از تحلیل تکنیکال هستند. اما برای استفاده بهتر و موثر از این الگوها، باید بهطور کامل با آنها آشنایی داشته باشید و به آنها عادت کنید. الگوهای نموداری انواع مختلفی دارند که معاملهگران و تریدرها در معاملات خود از آنها کمک میگیرند و بر اساس این الگوها تصمیمگیری میکنند.

شایان ذکر است در تحلیل تکنیکال چیزی به اسم بهترین الگو وجود ندارد؛ چون از تمام این الگوها برای تشخیص روند در بازارهای مختلف استفاده میشود. الگوی نموداری اغلب در چارتهای کندل استیک (Candlestick) یا حالت شمعی استفاده میشود. در نمودار شمعی بهراحتی میتوان معاملات باز و بستهشده بازار در گذشته را مشاهده کرد.

بعضی از الگوها برای بازارهای پرنوسان مناسبتر هستند. برخی از الگوها بیشتر در بازار گاوی یا صعودی و برخی دیگر در بازار خرسی یا نزولی استفاده میشوند. در واقع باید بهترین و مناسبترین الگوی نموداری را برای بازار خود پیدا کنید چون اگر ندانید که از کدام الگو باید استفاده کنید و یا اگر از الگوی نامناسب استفاده کنید، فرصت کسب سود را از دست میدهید.

آشنایی با ۱۰ الگوی نموداری معروف در تحلیل تکنیکال

همانطور که گفته شد سطوح مقاومت (Resistance) و حمایت (Support) سطوحی هستند که با توجه به آنها میتوان نقاط ورود و خروج از معامله را تشخیص داد. حمایت سطحی است که کاهش قیمت یک دارایی در آن سطح متوقف میشود و دوباره افزایش مییابد. مقاومت نیز سطحی است که رشد قیمت دارایی در آن متوقف میشود و قیمت دوباره کاهش مییابد. در واقع میتوان گفت الگوهای نموداری نیز به نوعی نشاندهنده رفتار خریدارن و فروشندگان نسبت به روندهای ایجاد شده در قیمت هستند.

الگوهای نموداری عمدتا در سه گروه دستهبندی میشوند: الگوهای ادامهدهنده (Continuation patterns)، الگوی بازگشتی یا معکوس (Reversal patterns)، الگوهای دوطرفه (Bilateral pattern).

- الگوی ادامهدهنده نشان میدهد که روند فعلی همچنان ادامه خواهد یافت.

- الگوی بازگشتی احتمال تغییر روند را نشان میدهد.

- الگوی دوطرفه بیانگر این است که احتمال پیشروی قیمت به هر دو طرف وجود دارد، یعنی بازار پرنوسان است.

برای تمام این الگوها میتوانید از قراردادهای مابهالتفاوت (CFDs) استفاده کنید. بهوسیله CFDها میتوانید هم پوزیشن شورت و هم پوزیشن لانگ باز کنید، یعنی میتوانید بر اساس کاهش یا افزایش قیمت معامله کنید. شاید بخواهید در یک الگوی برگشتی یا ادامهدهنده نزولی، پوزیشن شورت بگیرید و یا بخواهید در یک الگوی برگشتی یا ادامهدهنده صعودی، پوزیشن لانگ بگیرید. در هر صورت تصمیمات شما به الگوها و تحلیلی که از بازار دارید بستگی دارد.

مهمترین نکتهای که در آموزش تحلیل تکنیکال ارزهای دیجیتال و استفاده از الگوها باید در ذهن داشته باشید این است که روند پیشبینی شده توسط الگوها قطعی و تضمینی نیستند. الگوها تنها نشانهای از سناریو احتمالی آینده قیمت یک دارایی هستند. در ادامه با ۱۰ الگوی نموداری مهم آشنا میشویم که دانستن آنها برای هر معاملهگری لازم و ضروری است.

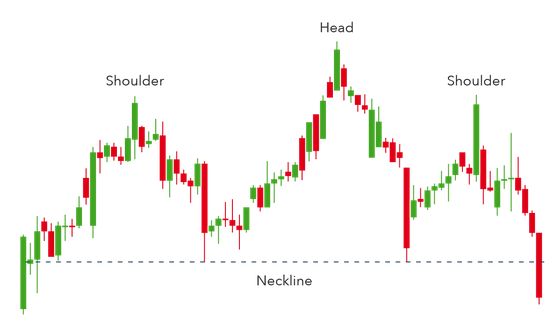

الگوی سر و شانه

الگوی سر و شانه الگویی است که یک قله بزرگ در وسط و دو قله کوچکتر در هر دو طرف دارد. معاملهگران با دیدن این الگو پیشبینی میکنند که روند از صعودی به نزولی تبدیل خواهد شد.

قلههای کناری کوچکتر از قله وسط هستند اما در هر صورت هر سه قله به یک سطح حمایتی ختم میشوند که خط گردن (Neckline) نام دارد. زمانی که قله سوم به حمایت میرسد، به احتمال زیاد حمایت را رو به پایین خواهد شکست و روند نزولی خواهد شد.

سقف دوقلو

الگوی سقف دوقلو یکی دیگر از الگوهایی است که نشاندهنده تغییر روند است. معمولا قیمت یک دارایی قبل از برگشتن به حمایت، یک قله یا سقف ایجاد میکند. پس از تشکیل قله دوم، روند تغییر مییابد و نزولی میشود.

کف دوقلو

الگوی کف دوقلو نشان میدهد که یک دارایی در آن برهه فروخته شده و قیمت به حمایت رسیده است. سپس قیمت تا مقاومت بالا میرود و دوباره کاهش مییابد. در نهایت روند معکوس میشود و با صعودی شدن بازار قیمت بالا میرود. کف دوقلو یک الگوی بازگشتی صعودی است چون پایان روند نزولی و شروع روند صعودی را نشان میدهد.

کف گرد

الگوی کف گرد میتواند نشاندهنده ادامه روند یا معکوسشدن روند باشد. برای مثال، در روند صعودی قیمت یک دارایی ممکن است کمی کاهش یابد و دوباره بالا برود. این یک الگوی ادامهدهنده صعودی خواهد بود.

کف گرد معکوس یا بازگشتی صعودی زمانی تشکیل میشود که روند قیمت یک دارایی نزولی باشد و پس از تشکیل کف گرد، روند معکوس شود و قیمت بالا برود. عکس زیر مثالی از کف گرد بازگشتی صعودی است.

معاملهگرانی که از این الگو استفاده میکنند، معمولا در نیمه پایین الگو خرید میکنند و پس از شکستهشدن مقاومت رو به بالا، دست به فروش میزنند.

فنجان و دسته

الگوی فنجان و دسته یک الگوی ادامهدهنده صعودی است و برههای را نشان میدهد که در آن روند نزولی بازار به روند صعودی تبدیل میشود. شکل فنجان در این الگو، مشابه الگوی کف گرد و دسته آن مشابه الگوی گُوِه است که در بخش بعدی توضیح داده میشود.

در این الگو قیمت یک دارایی پس از تشکیل کف گرد، وارد یک دوره اصلاحی میشود که به آن دسته گفته میشود. چون این اصلاح قیمت در بین دو خط موازی در نمودار پیش میرود. در نهایت قیمت از دسته به سمت بالا عبور میکند و وارد روند صعودی میشود.

گُوِه یا کنج

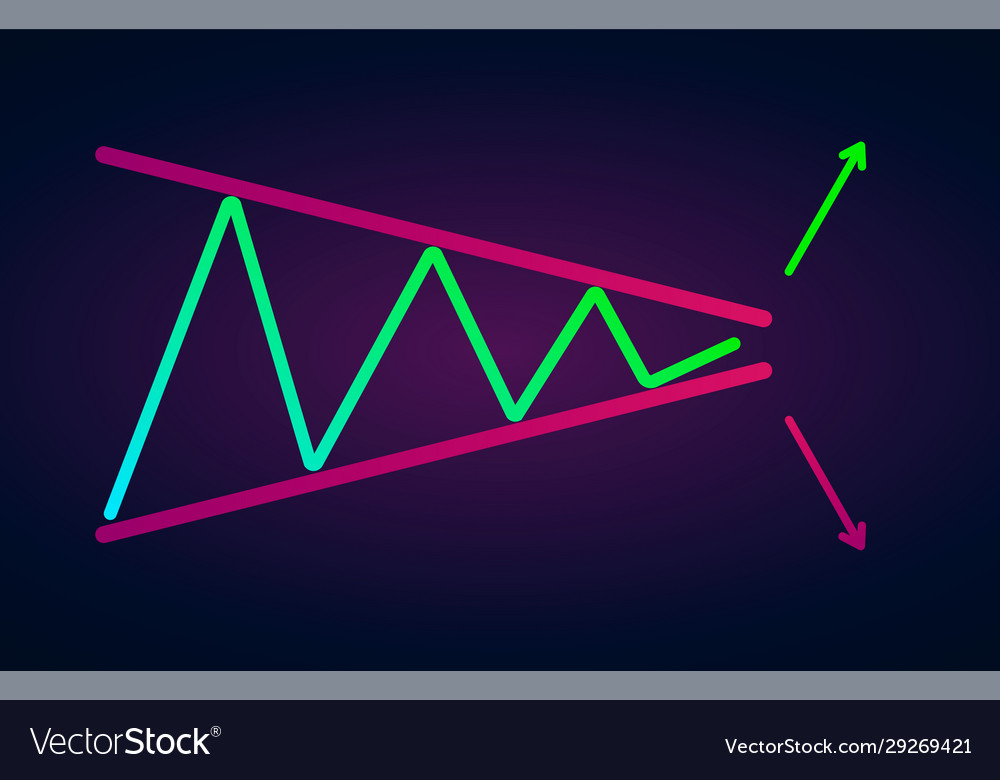

الگوی کنج زمانی تشکیل میشوند که قیمت یک دارایی بین دو خط شیبدار حرکت کند. گوهها دو نوع هستند: کنج صعودی (Rising) و کنج نزولی (Falling).

در گوه صعودی، دو خط مقاومت و حمایتی که روند قیمت بین آنها محصور است، به سمت بالا متمایل هستند. در این حالت، شیب خط حمایت بیشتر از شیب خط مقاومت است. این الگو عمدتا کاهش قیمت را نشان میدهد و با شکستهشدن حمایت در آن، روند نزولی میشود.

گوه نزولی زمانی تشکیل میشود که روند قیمت بین دو خط با شیب رو به پایین حرکت کند. در این حالت شیب خط مقاومت بیشتر از شیب خط حمایت است. گوه نزولی عمدتا نشانه افزایش قیمت یک دارایی است و همانطور که در تصویر زیر مشاهده میکنید، با شکست خط حمایت روند قیمت صعودی میشود.

هر دو الگوی کنج نزولی و کنج صعودی الگوهای بازگشتی هستند. کنج صعودی نشانه یک بازار خرسی و کنج نزولی نشانه بازار گاوی است.

پرچم سهگوش و سایر پرچمها

الگوی پرچمهای سهگوش یا کلا پرچمها زمانی تشکیل میشود که قیمت یک دارایی کمی افزایش مییابد و سپس تثبیت میشود. بهطور کلی، افزایش قیمت در مراحل اولیه این الگو بیشتر است و سپس قیمت به مجموعهای از روندهای کوتاه صعودی و نزولی وارد میشود.

پرچمها ممکن است صعودی یا نزولی و نشاندهنده روند بازگشتی یا ادامهدهنده باشند. تصویر بالا نشاندهنده یک پرچم صعودی ادامهدهنده است. پرچمهای سهگوش را میتوان جزو الگوهای دوطرفه دانست چون میتوانند هم ادامهدهنده باشند و هم بازگشتی.

شاید به نظر برسد که پرچمهای سهگوش به الگوی کنج یا الگوهای مثلث شبیهاند اما باید توجه کنید که کنجها باریکتر از پرچمها و مثلتها هستند. یک تفاوت دیگر این است که گوهها همیشه به حالت صعودی یا نزولی هستند، اما پرچمهای سهگوش همواره افقیاند.

مثلث صعودی

مثلث صعودی یک الگوی ادامهدهنده صعودی است که احتمال ادامهدار بودن یک روند صعودی را نشان میدهد. الگوی مثلث صعودی با رسم یک خط افقی در امتداد قلههای نوسانی (مقاومت) و رسم یک خط روند صعودی در امتداد کفهای نوسانی مشخص میشود.

الگوی مثلث صعودی معمولا دارای دو یا چند قله شبیه به هم است که خط افقی مقاومت در بالای آنها رسم میشود. خط روند رسم شده زیر کفها، روند صعودی کلی الگو و خط افقی بالای قلهها، سابقه مقاومت یک دارایی را نشان میدهد.

مثلث نزولی

بر خلاف مثلث صعودی، الگوی مثلث نزولی نشاندهنده ادامهدار بودن یک روند نزولی است. معمولا معاملهگر با دیدن الگوی مثلث نزولی وارد پوزیشن شورت میشود تا بتواند از بازار نزولی سود کسب کند.

در الگوی مثلث نزولی قیمت به سمت پایین حرکت میکند و حمایت رو به پایین شکسته میشود چون مثلث نزولی نشاندهنده تسلط فروشندگان در بازار است و به این معنی است که تشکیل قلهها به سمت پایین ادامه خواهد یافت و احتمال معکوس شدن روند بسیار کم است.

مثلث نزولی را میتوان با رسم یک خط حمایت افقی و یک خط مقاومت رو به پایین تشخیص داد. در این الگو قیمت از حمایت عبور میکند و روند نزولی ادامهدار میشود.

مثلث متقارن

بسته به شرایط بازار، الگوی مثلث متقارن ممکن است صعودی یا نزولی باشد. در هر دو مورد، مثلث متقارن معمولا نشاندهنده ادامهدار بودن روند است یعنی بازار هم جهت با روند کلی حرکت می کند.

الگوی مثلث متقارن زمانی تشکیل میشود که قیمت با ایجاد قلههای پایینرو و کفهای بالارو همگرا میشود. در تصویر زیر، روند کلی نزولی است اما در مثلث متقارن چند روند برگشتی صعودی کوتاه تشکیل شده است.

اگر قبل از شکلگیری مثلث متقارن روند کلی واضحی وجود نداشته باشد، بازار ممکن است در هر دو جهت حرکت کند. بههمین دلیل مثلث متقارن یک الگوی دوطرفه است و بیشتر در بازارهای پرنوسانی کاربرد دارد که بهراحتی نمیتوان مسیر پیشروی قیمت یک دارایی را تشخیص داد. تصویر زیر نمونهای از یک مثلث متقارن دوطرفه را نشان میدهد.

تنها متکی بر تحلیل تکنیکال نباشید

تریدرها میتوانند با استفاده از تحلیل تکنیکال روندها و احساسات بازار را شناسایی کنند. همچنین با استفاده از تحلیل تکنیکال بازار ارزهای دیجیتال، آنها تصمیمگیری عاقلانهتری برای سرمایهگذاری خواهند داشت. یک نکته مهم در این نوع تحلیل وجود دارد که باید مورد توجه قرار داد:

تحلیلگری که برای خرید یک ارز دیجیتال خاص بر اساس تحلیل بنیادین تصمیمگیری میکند، میتواند از تحلیل تکنیکال برای پیدا کردن نقطه مناسب برای ورود استفاده کند و سودآوری و بازگشت سرمایه خود را استحکام بخشد.

پرسش و پاسخ (FAQ)

- تحلیل تکنیکال چیست؟

تحلیل تکنیکال یا Technical Analysis به معنی استفاده از نمودارهای قیمتی و اندیکاتورهای مختلف، برای پیشبینی قیمت یک رمز ارز است. در این نوع تحلیل، تحلیل اخبار و فاندامنتالهای رمزارزها به کار نمیروند و تحلیلگران و تریدرها تنها به چارت بسنده میکنند.

- در تحلیل تکنیکال از چه ابزارهایی برای پیشبینی قیمت استفاده میشود؟

انواع اندیکاتورها مانند MACD و RSI، ابرهای ایچیموکو، میانگینهای متحرک، حجم معاملات، انواع اسیلاتورها، انواع سطوح فیبوناچی و مقاومت و حمایت، امواج الیوت، انواع الگوها، خطوط روند (ترندلاین)، کندل استیکها و غیره، در تحلیل تکنیکال به کار میروند.

- آیا تحلیل تکنیکال برای ورود به بازار کافی است؟

در تحلیل تکنیکال با آنالیز و بررسی دادههای قیمتی میتوان دریافت که چه زمانی برای ورود و یا خروج از بازار مناسب است؛ اما استفاده از تحلیل تکنیکال در کنار تحلیل فاندامنتال و سنتیمنتال میتواند به معاملهگران در شناخت پروژهای مختلف کریپتویی و سرمایهگذاری در آنها کمک کند. به عبارت دیگر توصیه میشود برای ورود به بازار ارزهای دیجیتال علاوهبر تحلیل تکنیکال از دو فاکتور دیگر نیز استفاده شود.

کلام آخر

این مقاله اولین بخش از سلسله مقالات دوره آموزش تحلیل تکنیکال است که این بخش به معرفی اصول اولیه تحلیل تکنیکال رمز ارزها در بازار ارزهای دیجیتال اختصاص یافته است. در این مقاله آموزش روندها، خط روند، حمایت و مقاومت، اندیکاتور میانگین متحرک در تحلیل بازار ارزهای دیجیتال، حجم معاملات و الگوهای نموداری معروف را آموزش دادیم. با استفاده از این ابزارهای تحلیل تکنیکال میتوانیم قیمت رمزارز های مختلف را بررسی و تحلیل کنیم. البته برای تحلیل تکنیکال بازار اندیکاتورها و ابزارهای بیشتری نیاز است که در یادگیری و آموزش آنها را در بخشهای بعدی ارائه خواهیم داد.