وام فلش یا Flash Loan چیست؟ چگونه میتوان وامی را بدون ارائه ضمانت و وثیقه دریافت کرد؟ ضمانت بازگشت وام در فلش لون چیست؟ شرایط دریافت وام سریع چیست؟ در این مقاله به صورت کامل با Flash Loans آشنا خواهیم شد.

Flash Loan چیست؟

Flash Loan (بخوانید فلش لون یا وام فلش) به معنی وام سریع و بدون نیاز به وثیقه ضمانت است. این نوع جدید وام به لطف قراردادهای هوشمند و پلتفرمهای حوزهی دیفای بوجود آمده است. همه میدانیم که برای دریافت وام، نیاز به ارائه وثیقه یا ضمانتی که بازگشت وام را برای وام دهنده تضمین کند داریم. اما Flash Loans به وامهایی میگویند که برای دریافت آن نیازی به ارائه وثیقه و ضمانت نخواهیم داشت و بلافاصله پس از درخواست آن، وام به ما اهدا خواهد شد. این مفهومی است که در دنیای سنتی نمونهی آن وجود ندارد. برای استفاده از این وامهای لحظهای، شما میتوانید با قراردادهای هوشمند ارتباط برقرار کنید و از طریق آنها وام خود را دریافت کنید. اما ضمانت بازگشت وام فلش چیست؟

اگر با مفهوم قرارداد هوشمند آشنایی ندارید، به این مقاله مراجعه کنید: قرارداد هوشمند (Smart Contract) چیست؟

مفهوم وام فلش چیست؟

وام فلش (Flash Loan) وامهای بدون نیاز به وثیقه با استفاده از پلتفرمهای حوزهی دیفای است. این وامها کاربردهای بسیاری دارند اما در اصل برای توسعه دهندگان قراردادهای هوشمند طراحی شدهاست. وامهای فلش به شما اجازه میدهند تا به صورت لحظهای و به سادگی وام بگیرید. در اینجا نیازی به وثیقهگذاری در استخرهای نقدینگی برای اطمینان از بازگشت وام نیست. اما از کجا مطمئن شویم که وام گیرنده، این وام را باز میگرداند؟ کل فرآیند دریافت و بازگرداندن این وام در یک تراکنش انجام میشود؛ یعنی در طی یک تراکنش، وام دریافت میشود و در همان تراکنش، همراه با کارمزد، بازپرداخت خواهد شد.

اگر تراکنش کامل و به درستی انجام نشود، کل تراکنش انجام نخواهد شد و تمام کارهای انجام شده از ابتدا را خنثی خواهد کرد. این امنیت داراییها را در استخر مربوطه تضمین میکند. اجازه دهید تا مفهوم تراکنش در این بخش رو بیشتر باز کنیم. زمانی که حرف از تراکنش در شبکهی بلاک چین میشود، ذهن ما به سمت انتقال رمز ارز از یک کیف پول به کیف پول فرد دیگر معطوف میشود. اما این مورد تعریف عام تراکنش نیست. تراکنش در یک شبکه بلاک چین، به معنی ارسال یک پیام در شبکه به هدف ذخیره سازی آن در دفترکل توزیع شدهی آن شبکه است. این پیام در سادهترین شکل خود میتواند درخواست انتقال یک کوین از کیف پول الف به کیف پول ب باشد و یا میتواند ترکیبی از چندین تراکنش (در دل یک تراکنش بزرگ باشد). مثالی میزنیم:

من میخواهم ۱ واحد اتریوم را در پلتفرم کامپوند وثیقهگذاری کنم و در ازای آن ۱۰۰۰ واحد Dai وام بگیرم (تراکنش یک)، سپس این ۱۰۰۰ واحد دای را به پلتفرم کرو فایننس برده و در استخرهای آن به رمز ارز usdt تبدیل کنم (تراکنش دو)، سپس usdt دریافتی را به پلتفرم یونی سواپ برده و در آن به کوین اتریوم تبدیل کنم (تراکنش سه). خب ما در اینجا سه تراکنش مختلف را انجام دادیم. اما به مدد قراردادهای هوشمند، میتوان این سه تراکنش را در قالب یک قرارداد هوشمند نوشته و به صورت یک تراکنش (که در دل خود سه تراکنش دارد) به شبکه اتریوم ارسال کنیم. پس در بحث فلش لون، وام فلش، Flash Loan، وام سریع و هر ترجمهی دیگری از این نوع وام، مفهوم کلمه تراکنش همین چیزی است که در مثال بالا اشاره کردیم.

پارامترهای اساسی در وام سریع چیست؟

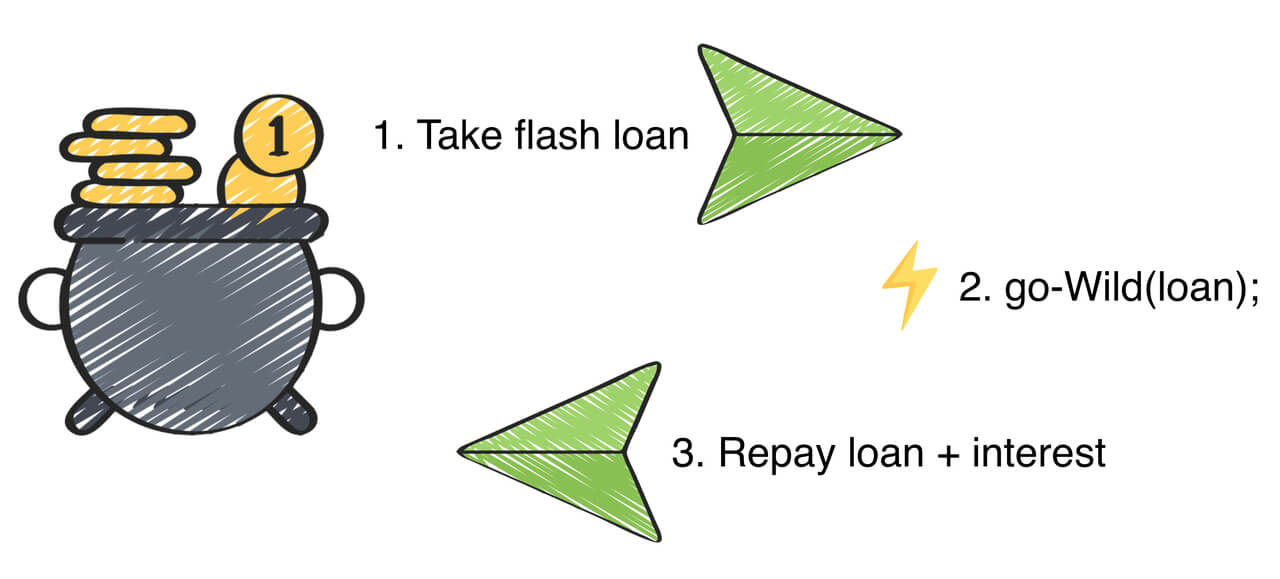

همانطور که مشخص است، وام فلش یک قرارداد هوشمند است که این قرارداد هوشمند سه بخش اساسی دارد:

- بخش اول: تعیین مقدار وام و رمز ارزی که قصد داریم در این وام دریافت کنیم. مثلا، ۱۰۰۰ واحد رمز ارز اتریوم.

- بخش دوم: کارهایی که قصد داریم با این وام انجام دهیم را باید مشخص کنیم (همان تراکنشهایی که در دل یک تراکنش بزرگ به شبکه ارسال خواهد شد) این بخش بسته به پیچیدگی وام ممکن است از یک تراکنش تا دهها تراکنش باشد. اما نکتهای که اهمیت دارد باید در این بخش تمامی تراکنشها به دقت تعریف شود. اتصال به استخرهای نقدینگی هر پروتکل دیفای و کاری که قرار است با این استخر انجام شود باید به صورت دقیق تعریف شود.

- بخش سوم: بازگشت اصل + بهره یا سود وام دریافتی

این سه بخش به صورت یک قرارداد هوشمند نوشته شده و تمام آن به صورت یک تراکنش به شبکه ارسال خواهد شد. به این نکته توجه کنید که دریافت وام و بازپرداخت آن در قالب یک تراکنش به شبکه ارسال میشود. حال یا این تراکنش تایید خواهد شد یا توسط نودهای شبکه رد میشود. اگر تراکنش تایید نشود که هیچ وامی دریافت نشده و بحثی باقی نخواهد ماند. اما اگر تراکنش تایید شود، پس تمام تراکنش تایید شده، پس دریافت و بازپرداخت وام توسط وامگیرنده انجام خواهد شد. در نتیجه در صورتی که تراکنش تایید شود، صد در صد وام + سود وام بازگردانده خواهد شد. به همین دلیل Flash Loan نیازی به وثیقه یا ضمانت نخواهد داشت. قراردادهای هوشمند، بازگشت وام را تضمین خواهد کرد. اکنون نکته زیر را بهتر متوجه میشویم:

نکته مهم: وامهای فلش مفهوم پیشرفتهای است که برای توسعه دهندگان طراحی شده است. برای استفاده از این وامها، شما باید درک خوبی از اتریوم، برنامه نویسی و قراردادهای هوشمند داشته باشید.

انواع وامها در دنیای سنتی

در ادامه برای درک بهتر مفهوم flash loan مروری بر انواع وام در امور اقتصادی میپردازیم.

وام تضمین نشده

وام تضمین نشده یا بدون وثیقه در اقتصاد سنتی، وامی است که شما نیازی به وثیقه گذاری ندارید. به عبارتی، هیچ دارایی وجود ندارد که به منظور اطمینان از بازپرداخت وام، به وام دهنده ارائه دهید. برای مثال، شما برای انجام کاری به ۱ میلیون تومان احتیاج دارید. با دوستتان صحبت میکنید و شرایط را توضیح میدهید. دوست شما قبول میکند که پول را به شما قرض دهد و هفته بعد که چک شما وصول شد، پول را به او برگردانید. دوستتان از شما بهره نمیگیرد و به شما اعتماد دارد و میداند که پولش را پس میدهید و فرار نمیکنید. در واقع، اعتماد میان شما، ضمانت این وام خواهد بود.

این وام را میتوان از برخی موسسات مالی نیز دریافت کرد. این نوع وامها نیازمند یک چک اعتباری است. بانک یا موسسه مالی به سوابق مالی شما نگاه میکنند تا ببینند شما میتوانید وام را بازگردانید یا خیر. اگر ببینند که چندین وام گرفتید و به موقع آنها را بازپرداخت کردهاید، به شما وام میدهند.

وامی که بانکها به شما میدهند، با نرخ بهره همراه است؛ یعنی شما وام را به همراه بهره آن باید برگردانید. همه ما با این شیوه آشنا هستیم؛ اگر در زمان مقرر وام را پرداخت نکنید، تا زمانی که بتوانید آن را برگردانید، مدام بهره به آن افزوده میشود.

وامهای با ضمانت

بعضی وقتها سابقه مالی خوب کافی نیست؛ حتی اگر تمام وامهای خود را دقیقا در زمان مقرر پرداخت کرده باشید. برای دریافت وامهای کلان، شما باید وثیقه بگذارید. زیرا برای وام دهنده ریسک زیادی دارد. برای همین، از شما میخواهد که یک دارایی که مالکیت آن با شماست را به عنوان وثیقه در اختیار او بگذارید. این وثیقه میتواند سند منزل، اتومبیل شخصی، جواهرات و غیره باشد، تا اگر شما نتوانستید وام را بازپرداخت کنید، وام دهنده بتواند دارایی شما را مصادره کند.

برای مثال، فرض کنید که شما میخواهید یک ماشین ۵۰۰ میلیون تومانی بخرید. دوستتان به شما اعتماد دارد، اما نمیخواهد این پول را به صورت وام بدون ضمانت به شما بدهد. پس از شما میخواهد که جواهرات خود را به عنوان وثیقه به او بدهید. حالا، اگر شما نتوانید وام را برگردانید، دوستتان میتواند جواهرات شما را بفروشد.

در مجموع، وام دهندگان سنتی یک یا دو نوع ریسک را میپذیرند؛ اولی Default Risk است؛ این ریسک به معنای عدم بازپرداخت وام توسط وام گیرنده است. وامدهنده در زمان اعطای وام این خطر را میپذیرد که وام گیرنده توانایی بازپرداخت مبلغ وام + بهره آن را نخواهد داشت. اما ریسک نوع دوم، ریسک عدم نقدشوندگی است. اگر وام دهنده، بیشتر داراییهای خود را در زمانهای اشتباه وام دهد و یا در زمان مقرر بازگشت وام نداشته باشد (یعنی وام گیرنده در زمان معین وام خود را بازپرداخت نکند)، وام دهنده ممکن است با کمبود نقدشوندگی مواجه شود.

کارکرد فلش لون چیست؟

میتوانیم Flash Loan را یک نوع “وام بدون وثیقه” در نظر بگیریم. به این دلیل که نیازی به وثیقه گذاری ندارد. اما همچنین شما نیازی به ارائه چک یا چیزی شبیه به آن نیز ندارید. تنها کاری که میکنید، این است که از وام دهنده بخواهید که به شما به اندازه ۵۰,۰۰۰ دلار رمز ارز اتر وام دهد. همین! چگونه بازپرداخت میشود؟! وام سریع باید در همان تراکنش بازپرداخت شود. همانطور که در بالا اشاره شد، در این وام، کدها و قرارداد هوشمند، بازگشت سرمایه را ضمانت خواهند کرد.

اگر مقداری از اتریوم اطلاعات داشته باشید، میدانید که این پلتفرم بسیار انعطاف پذیر است. برای همین، بسیاری از افراد آن را پول برنامه پذیر مینامند. در بحث وامهای لحظهای، شما میتوانید این گونه فکر کنید که تراکنش شما به سه بخش تقسیم شده است: وام را دریافت کنید، با آن کاری انجام دهید، وام را برگردانید!

این تراکنش در شبکه ثبت میشود و به طور موقت این داراییها را به شما قرض میدهد. شما میتوانید در بخش دوم تراکنش (استفاده از وام) هر کاری که دوست دارید انجام دهید؛ به شرطی که در بخش سوم، این وام را با بهره آن پرداخت کنید. اگر این کار را نکنید، شبکه کل تراکنش را معکوس میکند؛ یعنی وام دهنده، پول خود را پس میگیرد.

نکته مهم: وام فلش را نمیتوان در یک کیف پول ذخیره کرد و به طور کلی نمیتوان از پلتفرمهای حوزه دیفای خارج کرد. مثلا اگر شما این وام سریع را از یک پلتفرم ارائه فلش لون روی شبکه اتریوم دریافت کنید، تنها میتوانید این وام را بین پروتکلهای روی شبکه اتریوم بچرخانید و راهی برای واریز وام به کیف پول و یا سایر صرافیهای متمرکز وجود ندارد. محبوبترین روش برای سود کردن از وام لحظهای، آربیتراژ است. یعنی شما از اختلاف قیمت داراییها در پلتفرمهای معاملاتی مختلف استفاده میکنید.

فرض کنید که یک توکن در DEX شماره یک، ۱۰ دلار است؛ اما در دکس شماره دو، ۱۰.۵ دلار قیمت دارد. اگر کارمزد را ۰ در نظر بگیریم، خریداری ۱۰ توکن از صرافی غیرمتمرکز شماره یک و فروش آنها در صرافی شماره دو، برای ما ۰.۵ دلار سود به ارمغان میآورد. این رقم زیاد به چشم نمیآید؛ اما فرض کنید که ۱۰ هزار توکن را با ارزش معامله ۱۰۰ هزار دلار از دکس شماره ۱ خریداری کردهاید و آن را در DEX شماره ۲ در مجموع ۱۰۵,۰۰۰ دلار فروختهاید؛ شما ۵,۰۰۰ دلار سود میکنید. برای این سود، نیاز به هیچ سرمایه اولیه ندارید.

اگر شما یک وام فلش از پروتکل Aave دریافت کنید، میتوانید از فرصتهای آربیتراژ در دیگر پلتفرمها استفاده کنید. کلیت کاری که انجام میدهید، به این صورت است:

- مثلا به اندازه ۱۰,۰۰۰ دلار وام میگیرید.

- با استفاده از وام، از دکس شماره ۱ توکن میخرید.

- توکنها را در DEX شماره ۲ میفروشید.

- وام را به همراه بهره باز میگردانید.

- سود را نگه میدارید.

همه این کارها در یک تراکنش انجام میشود! در واقعیت، کارمزد انتقال به همراه نرخ بهره و Slippage یا تفاوت بین قیمت مورد انتظار معامله مورد نظر و قیمت انجام معامله، جمع میشوند و این باعث کم شدن مقدار سود میشوند. شما باید راهی پیدا کنید که از اختلاف قیمتها بیشترین سود را دریافت کنید. شما با هزاران رقیب دیگری که میخواهند همین کار را انجام دهند، رقابت میکنید. بنابراین استراتژی شما خیلی باید دقیق باشد.

در اصل، وام های فلش باید رایگان باشند و یا به بیان دقیقتر، بهره این وام باید صفر باشد. چه وام دهنده ریسکی را متحمل نخواهد شد.

نتیجه این جریان رقابت به سمت کارمزد پایین، باعث میشود که کارمزد حداقل به صورت اسمی، صفر و یا نزدیک به صفر باشد. پلتفرم dYdX اکنون کارمزد صفر را برای وام های فلش ارائه میدهد. از طرف دیگر، پلتفرم آوه (AAVE) برای وام فلش، ۰.۰۹ درصد کارمزد در نظر گرفته است. البته به نظر میرسد که این قضیه پایدار نیست و کاربران این پلتفرم (آوه) درخواست کردهاند که برای وامهای بزرگ، کارمزد را صفر در نظر بگیرد.

تاریخچه وام سریع

مفهوم وام فلش اولین بار توسط پروتکل ماربل (Marble) در سال ۲۰۱۸ معرفی شد. ماربل خود را یک “بانک قرارداد هوشمند” معرفی کرد و محصول آن، یک نوآوری ساده اما درخشان در دیفای بود؛ وامهای بدون ریسک توسط قرارداد هوشمند!

وامهای سریع ریسکهایی که در وامدهی سنتی وجود دارند را کاهش میدهند. یک وام فلش این گونه کار میکند:

من میخواهم هر قدر که شما میخواهید، توسط یک تراکنش به شما وام بدهم؛ اما با پایان این تراکنش، شما باید همان مقداری که به شما وام دادهام را به همراه بهره به من بازگردانید؛ اگر نتوانید این کار را انجام دهید، من به طور خودکار تراکنش شما را بر میگردانم! (قراردادهای هوشمند میتوانند این کار را انجام دهند). به بیانی دیگر، وام فلش، اتمی است؛ یعنی اگر نتوانید وام را پرداخت کنید، کل فرآیند معکوس میشود، به طوری که انگار هرگز اتفاق نیافتاده است!

چنین چیزی تنها در بلاک چینها وجود دارد؛ شما نمیتوانید از صرافی مثلا بیتمکس وام فلش دریافت کنید؛ این به خاطر پلتفرمهای قرارداد هوشمند است که در یک زمان، تراکنش را یک بار پردازش میکنند. بنابراین تمام چیزهایی که در یک تراکنش اتفاق میافتند، به صورت سریالی یا پشت سر هم، و به صورت تک برنامهای اجرا میشوند.

امنیت Flash Loans

بر خلاف چارچوب وامهای دیفای که باید مقدار وثیقه بیشتری برای گرفتن وام واریز کنیم، وامهای فلش نیاز به هیچ سرمایهای برای شروع ندارند؛ این موانع را برای وام گیری کاهش میدهد و آن را تبدیل به ابزاری کارآمد برای همه میکند.

توسط وام های سریع میتوان بخش قابل توجهی از نقدینگی موجود در یک پروژه دیفای را تخلیه کرد. ۲ دلیل اصلی جذابیت وامهای فلش برای مهاجمان به صورت زیر است:

- در سیستمهای دیگر، مهاجمان نیازمند سرمایه زیادی برای حمله هستند.

- اگر مهاجم بخواهد یک اوراکل را با ۱۰ میلیون دلار اتر دستکاری کند (اگر این مقدار را داشته باشد)، احتمالا با پول شخصی خود چنین ریسکی نخواهد کرد. اما اگر مهاجم یک وام سریع به ارزش ۱۰ میلیون دلار بگیرد، مهم نیست! چون هیچ وثیقهای برای این وام پرداخت نکرده و دارایی شخصی خود را به خطر نیانداخته است. همچنین با قرارداد وام فلش میتوان فرآیند را پیچیده کرد، تا یافتن استراتژی مهاجم دشوار شود.

این وامها نمیتوانند در لیست سیاه صرافیها قرار گیرند، زیرا ماهیتشان این اجازه را نمیدهد. این وام کاملا در هم پیچیده است و همین ویژگی باعث شده تا نتوان مانع آن شد.

در وایت پیپر بیت کوین، ساتوشی اشاره کرده که بیت کوین در برابر حملات امن است. زیرا:

- حمله به بیت کوین باید از طریق روشی انجام شود که برای مهاجم یا مهاجمین سودآوری لازم را داشته باشد. چون آنها روی سرمایه خود ریسک خواهند کرد.

- با وام های فلش، مهاجمان دیگر نیازی تحمل این ریسک ندارند. این نوع وامها به دلیل ماهیتشان، نوع مفهوم ریسک را برای مهاجمان تغییر میدهند.

حملات پیچیده و تورم در سیستم وامهای فلش

چندی پیش ۲ وام فلش بر روی پلتفرم دیفای BZX صورت گرفت که نکات آموزنده زیادی داشت. این طرح، دو بار برای سوءاستفاده و حمله به پلتفرم BZX استفاده شده است؛ یک شخص یا گروه، توانستند حدود ۹۵۴,۰۰۰ دلار در عرض ۴ روز سود دریافت کنند!

یکی از این حملات در ۱۴ فوریه و دیگری در ۱۸ فوریه ۲۰۲۰ اتفاق افتادند. این روش بسیار مورد بحث است؛ زیرا مردم قبول نمیکنند که وامهای فلش مورد حمله یا هک قرار میگیرند. در واقع بسیاری معتقدند که برای چنین حملاتی نمیتوان عنوان “هک کردن” را به کار برود چون این طرح از قوانینی که قراردادهای هوشمند و سیستمهای اعطای وام تعریف کردهاند، تبعیت میکنند. تعدادی از طرفداران اتریوم معتقدند که وامهای سریع بسیار کاربردی هستند و مسیرهای جدیدی به روی اقتصاد غیرمتمرکز باز میکنند.

در طی حمله اول، هکر ۱۰,۰۰۰ اتر را از پلتفرم dYdX و تعداد ۱۱۲ توکن WBTC (بیت کوین مبتنی بر بلاک چین اتریوم) از پلتفرم کامپوند وام گرفت. سپس این شخص یا گروه، ۱,۳۰۰ اتر را به پلتفرم معاملاتی Fulcrum پروتکل BZX ارسال کرد و ۵,۶۳۷ اتر وام گرفت. پس از آن، از پلتفرم Uniswap حدود ۵۱ WBTC وام گرفت.

از اینجا به بعد، قیمتها تغییر کرد؛ زیرا Slippage در بازار تغییر کرد. پس از آن، هکر از این ۱۱۲ WBTC که از کامپوند وام گرفته بود، حدود ۳۱۸,۰۰۰ دلار سود کرد. این تراکنش تکی، به مهاجم اجازه داد که به راحتی ۱۰,۰۰۰ اتری که از dYdX وام گرفته بود را به همراه بهره بازپرداخت کند.

این مراحل کمی گیج کننده به نظر میرسند؛ اما در کل وام های لحظه ای، قابلیت لوریج کردن سرمایه بدون نیاز به وثیقه دیفای، و برای کسب سود از طریق ترید در صرافیهای غیرمتمرکز (DEX) را ارائه میدهند. این پروسه بسیار سریع و موثر اتفاق میافتد و ریسک از دست دادن سرمایه در طی اجرا را از بین میبرد. البته حملات دیگری نیز به پلتفرمهای مختلف شده است که در اینجا، تنها به همین نمونه بسنده کردیم. یکی دیگر از این حملات را میتوانید در مقاله زیر بخوانید:

کسی که از Flash Loan استفاده میکند، میتواند از داراییهای وام گرفته، برای ریزش قیمتها در کل بازار استفاده کند. اطلاعات قیمت گذاری در صرافیها، اغلب با اختلافات زیادی همراه هستند؛ این قضیه، فرصت آربیتراژ را به وجود میآورد.

سرعت وام های فلش بسیار زیاد است؛ زیرا وام، ترید، تسویه و سودها، همه همزمان و در یک تراکنش انجام میشوند! شخصی که حمله اول را به پلتفرم BZX انجام داد، به راحتی و بدون وثیقه، از قرارداد هوشمند پلتفرم وام را دریافت کرد و طی همان تراکنش، وام را بازپرداخت کرد.

برخی افراد فکر میکنند که وام های سریع باعث ایجاد تورم میشوند؛ درست شبیه به بانکهای مرکزی که میزان عرضه در گردش را کاهش میدهند و نرخها را تنظیم میکنند. “تورم اتفاق میافتد؛ اما رکود نیز اتفاق میافتد. دولت میتواند عرضه در گردش را در هر زمانی کاهش دهد و نرخ بهره را افزایش دهد.”

دلیل اعتقاد افراد به این که وام فلش میتواند باعث تورم و رکود شود، این است که زمانی که وام سریع اجرا میشود، سودها از جای دیگری از زنجیره اتفاقات دریافت میشوند؛ اوراکلها به راحتی فریب میخورند و توسعه دهندگان به دنبال ایدههای جدید برای جمع آوری اطلاعات معتبر قیمتی میگردند.

اکنون، Flash Loanها برای تعداد محدودی از توکنها موجود است؛ اما شاید در بلندمدت، تمام داراییهایی که بر روی اتریوم سوارند، برای وام های فلش در دسترس باشند.

چه پلتفرمهایی Flash Loans میدهند؟

این بخش از حوزه دیفای بسیار نوین بوده و در حال حاضر از میان پروژههای شناخته شده حوزه دیفای، سه پلتفرم آوه، Dy/Dx و Kollateral وام فلش اعطا میکنند. در پروتکل آوه رمز ارزهایی مثل اتر، دای، تتر و میکر و برخی دیگر از استیبل کوینها حضور دارند. نرخ بهره وام در این پلتفرم ۰.۰۹ درصد در نظر گرفته شده است. در پروتکل Dy/Dx نرخ بهره صفر است اما تنها سه رمز ارز اتر،دای و USDC در آن حضور دارند. همچنین اتریوم در این پلتفرم به صورت WETH است. پروتکل Kollateral به صورت شفاف کارمزد یا نرخ بهره وام را اعلام نکرده است. اما این پروتکل از بسیاری داراییهای موجود در سایر پروتکلها پشتیبانی میکند.

جمع بندی

فلش لون یا Flash Loans گونهی جدیدی از ارائه وام در حوزه امور مالی غیرمتمرکز است. ما در این مقاله به پرسش Flash Loan چیست پاسخ دادیم. این وام که با فارسی وام سریع، وام لحظهای و وام بدون وثیقه ترجمه شده به کمک قراردادهای هوشمند ایجاد شده و بستری را فراهم کرده تا افراد بدون نیاز به وثیقه، تا میلیونها دلار وام دریافت کرده تا بتوانند از حوزه دیفای کسب ثروت کنند.