میزان نقدینگی موجود در بستر صرافیهای غیرمتمرکز به واسطه رشد و توسعه امور مالی غیرمتمرکز یا دیفای (Defi)، بسیار افزایش یافته است. بازارسازان خودکار (AMM) یکی از نوآوریهای موجود در عرصه کریپتو محسوب میشوند که در حال حاضر دستاوردهای خود را به این عرصه اختصاص دادهاند و به واسطه آنها سرمایه عظیمی به بازار معاملات تزریق شده است. در این مقاله با میهن بلاکچین همراه باشید تا میزان نقدینگی یونی سواپ نسخه ۳ را با صرافیهای متمرکز سنتی بزرگ مورد مقایسه قرار دهیم.

نقدینگی یونی سواپ نسخه ۳ در جفت ارزهای اتر

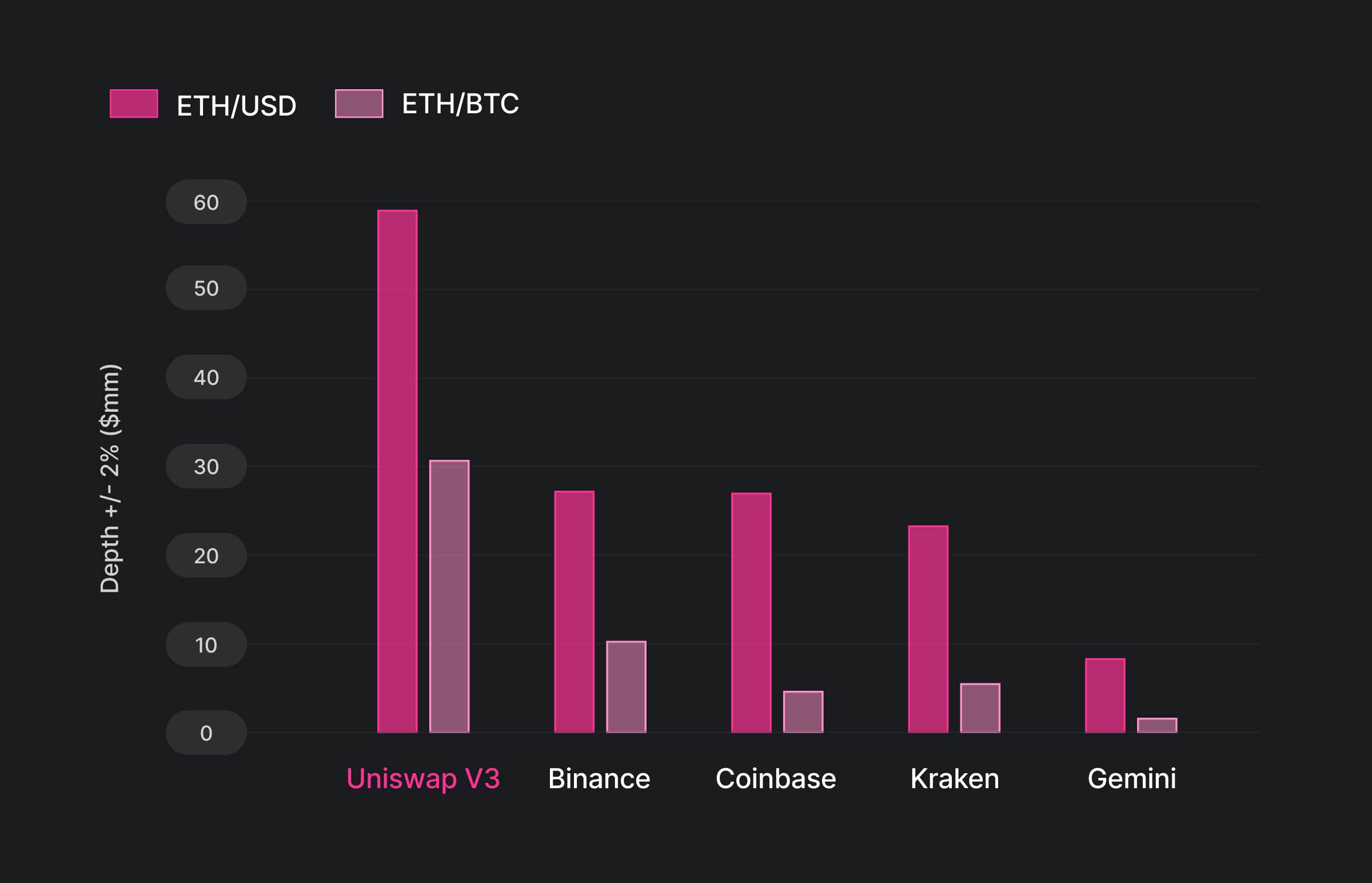

نتایج تحقیقاتی که به تازگی در تاریخ ۵ می ۲۰۲۲ (۱۵ اردیبهشت ۱۴۰۱) منتشر شد، نشان میدهند که بیشتر نقدینگی موجود در پروتکل یونی سواپ V3 در مقایسه با سایر صرافیهای متمرکز پیشگام، به بستر جفت ارز ETH/USD و ETH/BTC و سایر جفت ارزهای مبتنیبر اتر تعلق دارد. این تحقیقات نشان میدهند که ساختار بازارساز خودکار، که در حال حاضر به صورت عمده معطوف به عرصه رمزارزها است، قادر است تا از حوزه معاملات یا اوردر بوکها فراتر رفته و ساختار بازار امور مالی سنتی را به مدلی نقدشوندهتر، پایدارتر و ایمنتر تبدیل کند.

گزارش کامل این تحقیقات به صورت متن باز در این لینک قرار داده شده است و کد و دادههای مربوط به آن نیز به صورت رایگان در اختیار شما قرار دارند. به صورت خلاصه میتوان گفت:

- در بازار جفت ارز ETH/USD، یونی سواپ نزدیک به ۲ برابر نقدینگی را در مقایسه با بایننس (Binance) و کوین بیس (Coinbase) به خود اختصاص داده است.

- در بازار جفت ارز ETH/BTC، یونی سواپ توانسته است تا حدود ۳ برابر نقدینگی موجود در مقایسه با بایننس و ۴.۵ برابر نقدینگی موجود در قیاس با کوین بیس را به خود اختصاص دهد.

- نقدینگی موجود یونی سواپ در زمینه جفت ارز اتر و ارزهایی با ارزش بازار کمتر، نزدیک به ۳ برابر صرافیهای متمرکز بزرگ دیگر است.

در نمودار زیر میتوانید مقایسه نقدینگی موجود در بستر جفت ارز ETH/USD و ETH/BTC را مشاهده کنید.

در تصویر بالا میانگین روزانه با ضریب خطای ۲ درصد عمق بازار اسپات و بر اساس میلیون دلار، در بازه زمانی ژوئن ۲۰۲۱ تا مارس ۲۰۲۲ برای ETH/USD و فوریه ۲۰۲۲ تا مارس ۲۰۲۲ برای ETH/BTC محاسبه شده است. عمق بازار ETH/USD از مجموع نقدینگی موجود در بستر جفت ارزهای ETH/USD و ETH/USDC و ETH/DAI محاسبه شده است. دادههای صرافیهای متمرکز توسط Kaiko به دست آمده است. با توجه به عدم تامین داده کافی از صرافیهایی از قبیل FTX و Bybit، این اطلاعات از تمامی صرافیهای متمرکز جمعآوری نشدهاند.

همچنین این تحقیقات نشان میدهند که نقدینگی موجود در بستر جفت ارزهای مبتنیبر استیبل کوین موجود در یونی سواپ نسخه ۳، بیشتر از صرافیهای متمرکز است. نقدینگی موجود در بستر جفت ارز USDC/USDT در یونی سواپ V3 نزدیک به ۵.۵ برابر نقدینگی موجود در بستر این جفت استیبل کوین در بایننس است.

لازم به ذکر است که عمق بازار صرافی غیرمتمرکز یونی سواپ V3 در تمامی سطوح قیمتی بسیار بالاتر بوده و این بدان معناست که در مقایسه با صرافیهای متمرکز، انجام ترید یا معاملات با حجم بالا در این بستر سود بیشتری را برای کاربران به همراه دارد؛ به عنوان مثال و با در نظر داشتن تفاوت تاثیر قیمت (Price Impact) در صرافیهای متفاوت، به انجام رساندن ترید در جفت ارز معاملاتی اتر/دلار در این بستر با حجم معامله ۵ میلیارد دلاری به میزان تقریبی ۲۴٫۰۰۰ دلار سود برای کاربران به همراه دارد.

میزان تاثیر متوسط قیمت برای به انجام رساندن یک معامله ۵ میلیارد دلاری در بستر یونی سواپ V3 به میزان ۰.۵ درصد و در کوین بیس به میزان ۱ درصد است. میزان فی یا هزینه مورد نیاز برای انجام این تراکنش به میزان میانگین ۲Bps کمتر خواهد بود.

ساختار سنتی بازار در حال حاضر تحت سلطه تعداد اندکی از بازارسازها قرار دارد. این در حالیست که تولید آسان نقدینگی در این بستر (به واسطه وجود بازارسازان خودکار)، به صورت قابل توجهی موجب از بین رفتن موانع سر راه تولید و مشارکت در بازارها میشود. این امر باعث میشود تا شکلهای جدید و فعلی تولید ارزش در اختیار جوامع و اشخاص قرار بگیرند.

یونی سواپ نسخه ۳ و دامیننس نقدینگی آن

با از راه رسیدن بازارسازان خودکار، شکل مهمی از شیوه تولید و ارائه نقدینگی برای داراییهای دیجیتال پدید آمد. به بیان ساده میتوان گفت که دلیل روی آوردن برخی از فعالان بازار به استفاده از AMMها نسبت به صرافیهای متمرکز بدین صورت است که بازارسازان خودکار امکان ترکیب و ادغام با سایر پروتکلهای امور مالی غیرمتمرکز (DeFi) را به ارمغان میآورند. از طرف دیگر، انجام معاملات در این بستر بدون اینکه دارایی مورد نظر توسط واسطهها نگهداری شود، فراهم شده است.

یکی دیگر از دلایل مهمی که کمتر مورد بررسی قرار گرفته و احتمال چیرگی آتی بازارسازان خودکار بر روی آینده معاملات داراییهای دیجیتال و غیر دیجیتال را نشان میدهد، بدین صورت است که طراحی غیرمتمرکز AMMها موانع فنی موجود بر سر راه ساخت بازار را کاهش داده و بازارسازان خودکار می توانند میزان نقدینگی بیشتری را در مقایسه با صرافیهای متمرکز به کاربران ارائه کنند. بدین ترتیب، امکان تامین نقدینگی بسیار زیادی که پیش از این مورد استفاده قرار نگرفته است، فراهم خواهد شد.

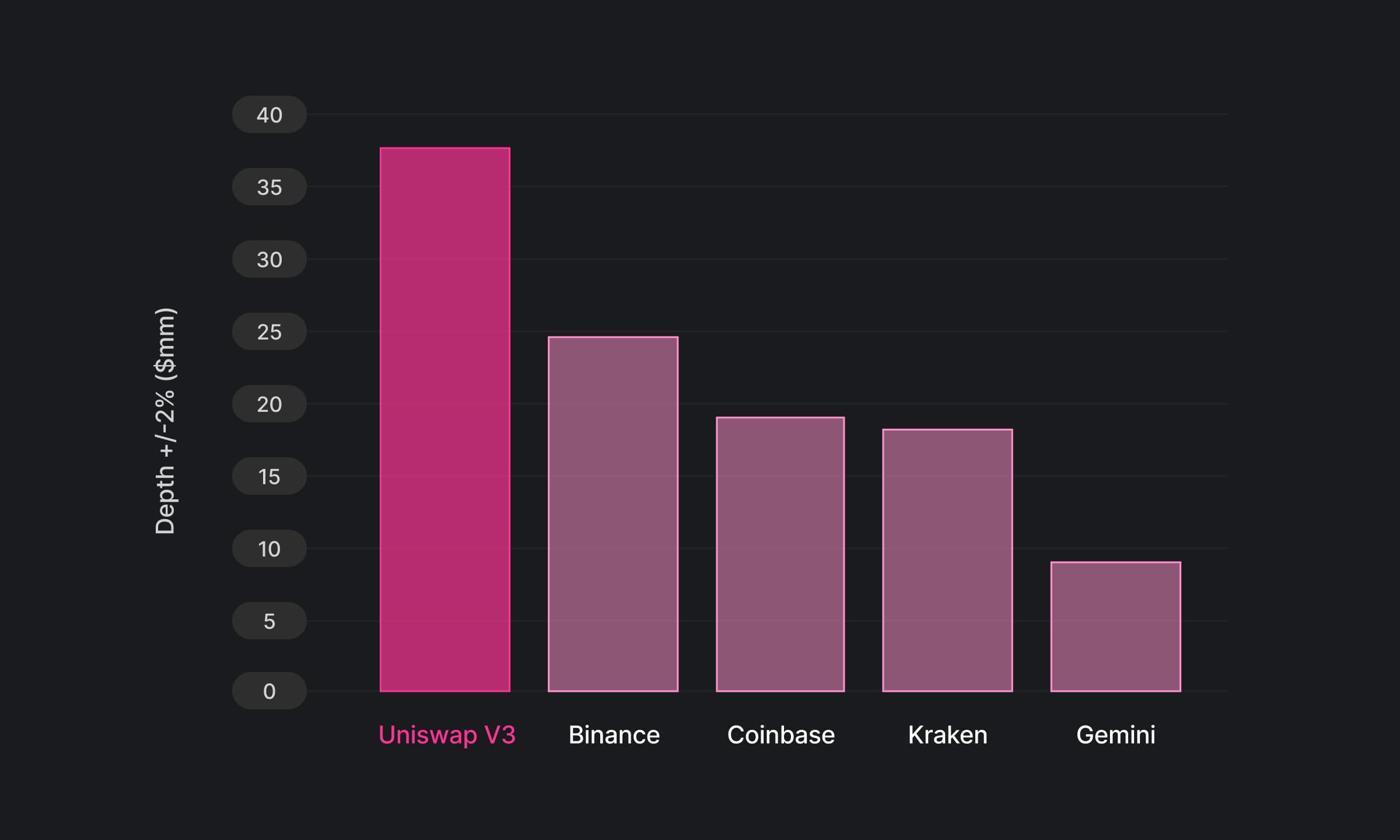

به تازگی مقایسهای در زمینه مجموعهای از جفت ارزهای با ارزش بازار بالا، میان بازارساز خودکار محبوب یعنی یونی سواپ V3 و صرافیهای متمرکز صورت گرفته است. بر اساس این مقایسه که بر اساس عمق بازار اندازهگیری شده است، میتوان متوجه شد نقدینگی موجود در بستر Uniswap V3 در قیاس با بزرگترین صرافیهای متمرکز بازار اسپات به صورت قابل توجهی بیشتر است.

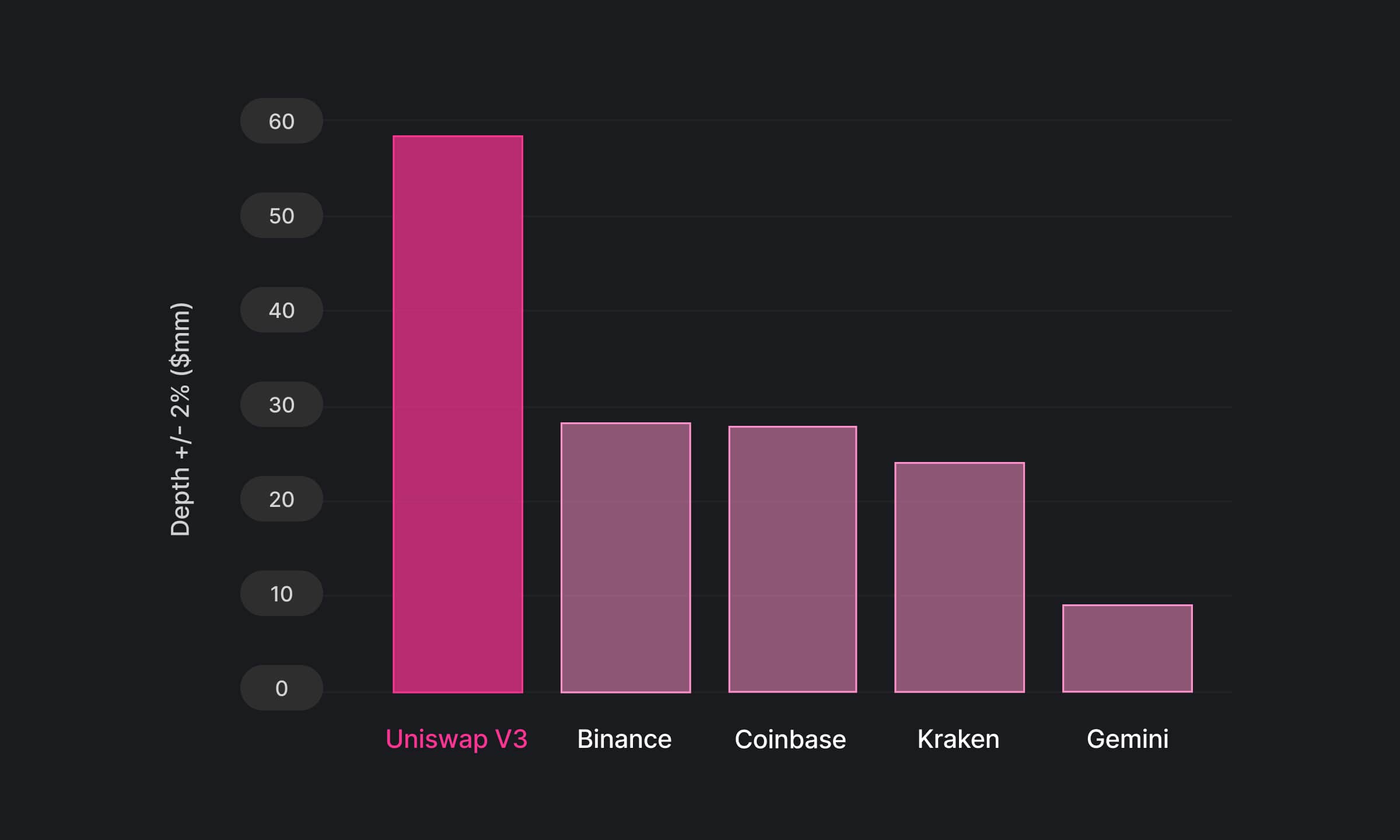

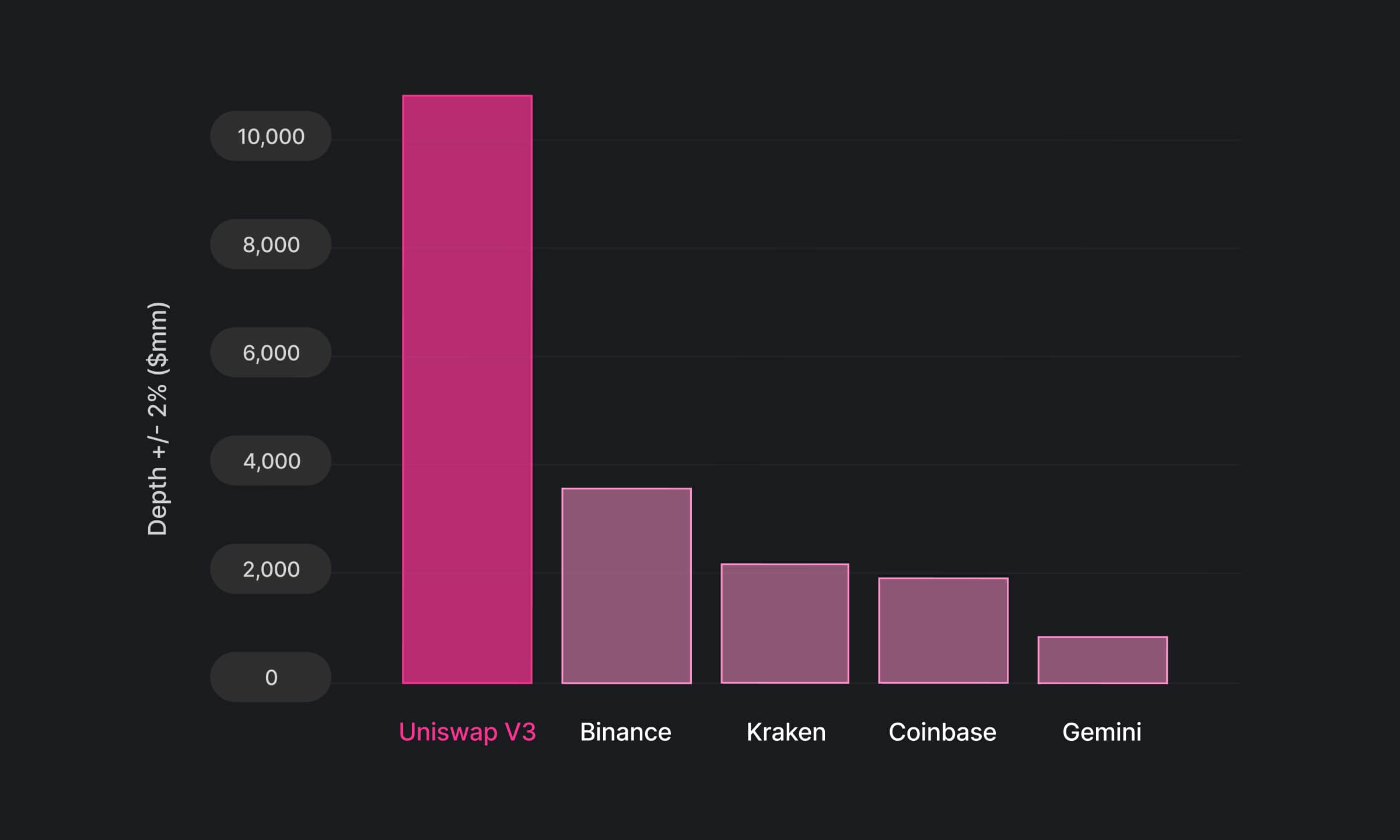

شکل ۱ نشاندهنده دستیافتهای اصلی حاصل از این مقایسه است. عمق بازار میانگین جفت ارزهای مبتنی بر اتر/دلار یونی سواپ نسخه ۳ در مقایسه با چندین صرافی متمرکز بزرگ به میزان تقریبی ۲ برابر بیشتر است (در طول این مقایسه، در دسترسترین نقدینگی مبتنی بر دلار یا استیبل کوین در هر یک از پلتفرمها در نظر گرفته شده است). همانطور که در شکل بالا نیز نشان داده شده است، یونی سواپ نسخه ۳ با ادغام و توزیع ریسک در میان تمامی جفت ارزهای اتر/دلار، عملکرد بهتری را در این مقایسه از خود نشان میدهد.

این شکل نشاندهنده میانگین روزانه با ضریب خطای ۲ درصد از عمق بازار بر اساس میلیون دلار، در بازه زمانی ژوئن ۲۰۲۱ تا مارس ۲۰۲۲ است. این مقایسه با استفاده از نقدینگی موجود بر اساس ETH/USD برای هر یک از بازارها ETH/USDC در یونی سواپ نسخه ۳، ETH/USDT در بایننس، ETH/ USD در کوین بیس و ETH/USD در Gemini صورت گرفته است. دادههای عمق بازار صرافیهای متمرکز توسط Kaiko تامین شدهاند. با توجه به کمبود دادههای ارائه شده توسط برخی از صرافیها از قبیل FTX و Bybit، این مقایسه میان تمامی صرافیهای متمرکز صورت نگرفته است.

این شکل نشاندهنده عمق بازار جفت ارزهای مبتنیبر ETH/USD حاصل از مجموع ETH/USD، ETH/USDC، ETH/USDT و ETH/DAI است. دادههای مربوط به صرافیهای متمرکز توسط Kaiko تامین شدهاند. این نمودار بر اساس مقایسه بازه زمانی ژوئن ۲۰۲۱ و مارس ۲۰۲۲ ارائه شده است.

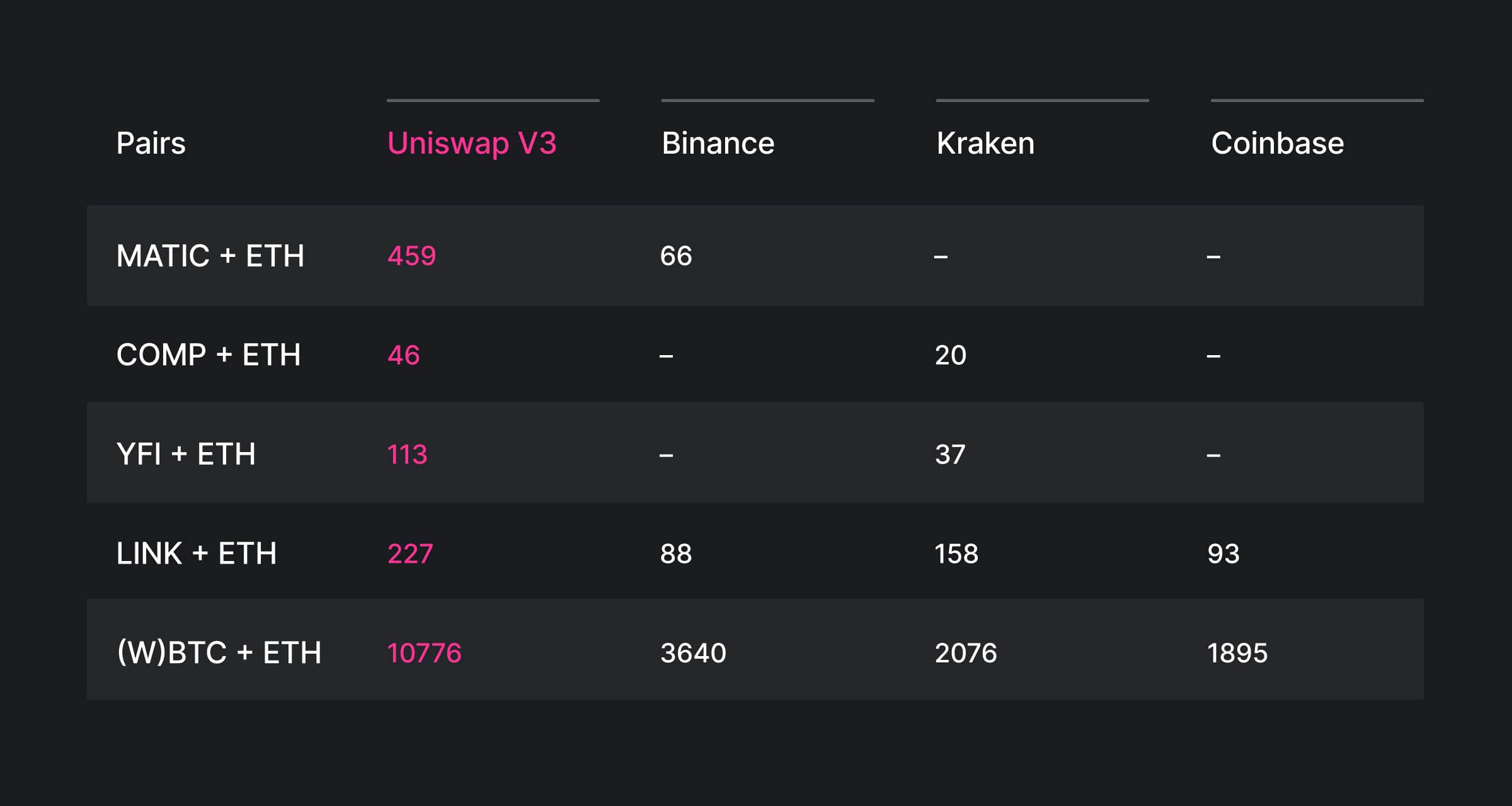

فارغ از جفت ارز ETH/USD، یونی سواپ نسخه ۳ از عمق بازار بالاتری در بستر جفت ارزهای اتریوم و توکنهایی با ارزش بازار متوسط و جفت استیبل کوینها نیز برخوردار است.

اندازهگیری نقدینگی بر اساس عمق بازار

استفاده از عمق بازار یکی از روشهای رایج اندازهگیری برای داراییهای در حال معامله یا ترید شدن در صرافیها محسوب میشود. عمق بازار به صورت بنیادین و در بطن خود، میزان قابل معاملهای از دارایی با سطح قیمت معین در برابر دارایی دیگر را نشان میدهد. عمق بازار بالا مقوله مورد نیاز برای حمایت و پشتیبانی کردن از معاملاتی با حجم بالا و پیادهسازی قابل اطمینان است.

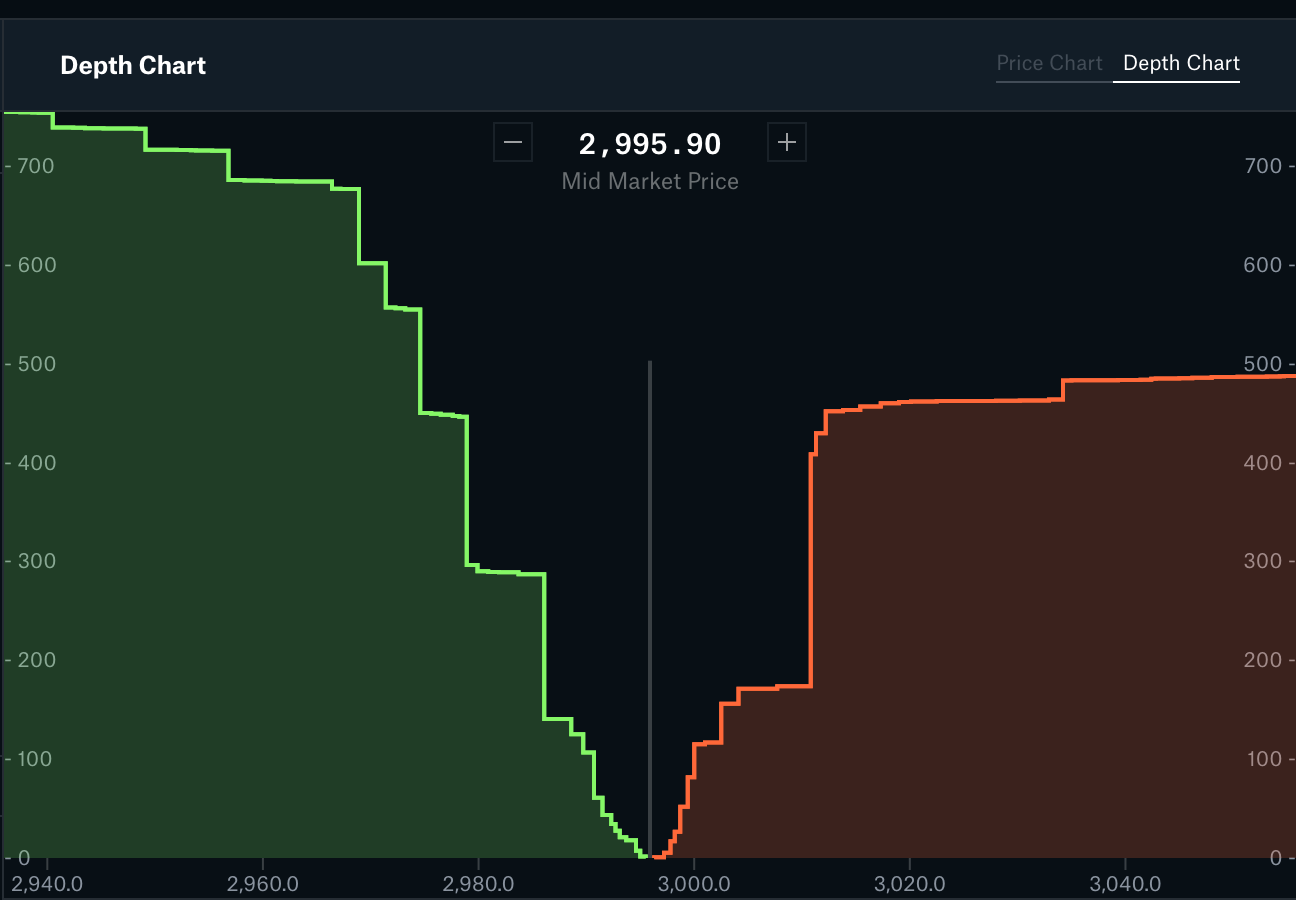

مقدار عمق بازار در بستر اوردر بوکهای محدود سنتی، با جمع کردن مقدار سفارش محدود در هر یک از سطوح قیمت محاسبه میشود؛ به عنوان مثال در صرافی کوین بیس پرو (Coinbase Pro) نمودارهای عمق بازار کاربران خود را به شکل زیر نمایش میدهد.

منبع: uniswap.org

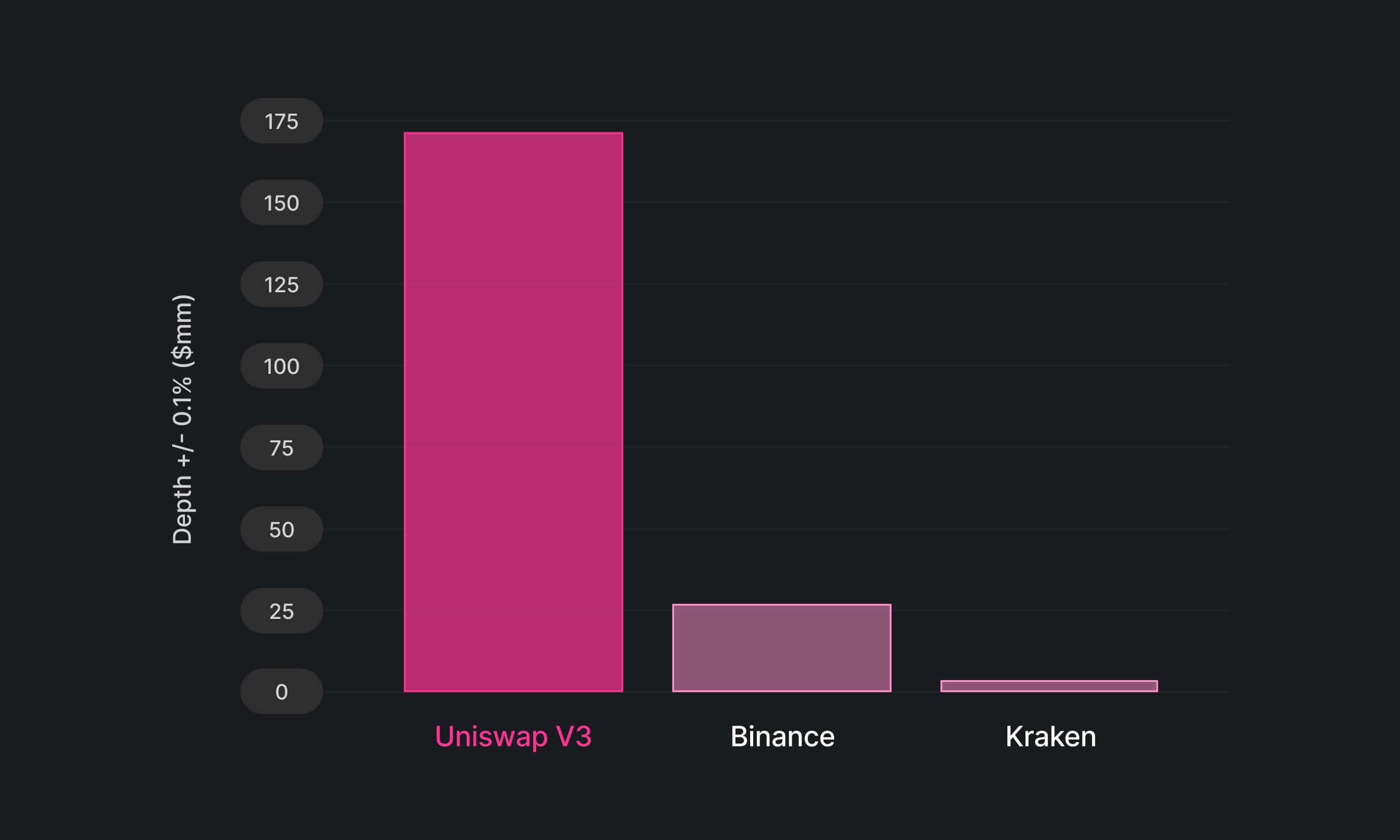

این شکل نشاندهنده مقایسه میان جفت استیبل کوینهای USDC/USDT در یونی سواپ نسخه ۳، بایننس و کراکن است. اطلاعات مربوط به صرافیهای متمرکز توسط Kaiko تامین شدهاند. مقایسه داخل این نمودار بر اساس اطلاعات بازه زمانی نوامبر ۲۰۲۱ تا مارس ۲۰۲۲ صورت گفته است.

هیچ اوردر بوک محدودی در بستر بازارسازان خودکار وجود ندارد و در عوض، تامین کنندگان نقدینگی (LPs) یک جفت از داراییها را به یک استخر عمومی واریز کرده و متقاضیان نقدینگی (تریدرها) از این داراییها در معاملات خود استفاده میکنند. ارائهکنندگان این نقدینگی در ازای سرمایه خود و ریسک احتمالی حاصل از تبدیل پول خود به ارز مورد نظر، میزان فی معینی را در طول هر معامله دریافت میکنند.

تامینکنندگان نقدینگی این حق انتخاب را دارند تا داراییهای خود را در یک استخر نقدینگی همراه با محدوده قیمت قابل تنظیم در یونی سواپ نسخه ۳ یا در یک استخر همراه با محدوده قیمت کامل در یونی سواپ نسخه ۲ واریز کنند. توزیع نقدینگی در یک محدوده قیمت معین، خصوصیت لازم برای به دست آوردن عمق بازار معادل مشابه با اوردر بوکهای محدود را فراهم میکند.

مقایسه نقدینگی یونی سواپ نسخه ۳ و صرافیهای متمرکز

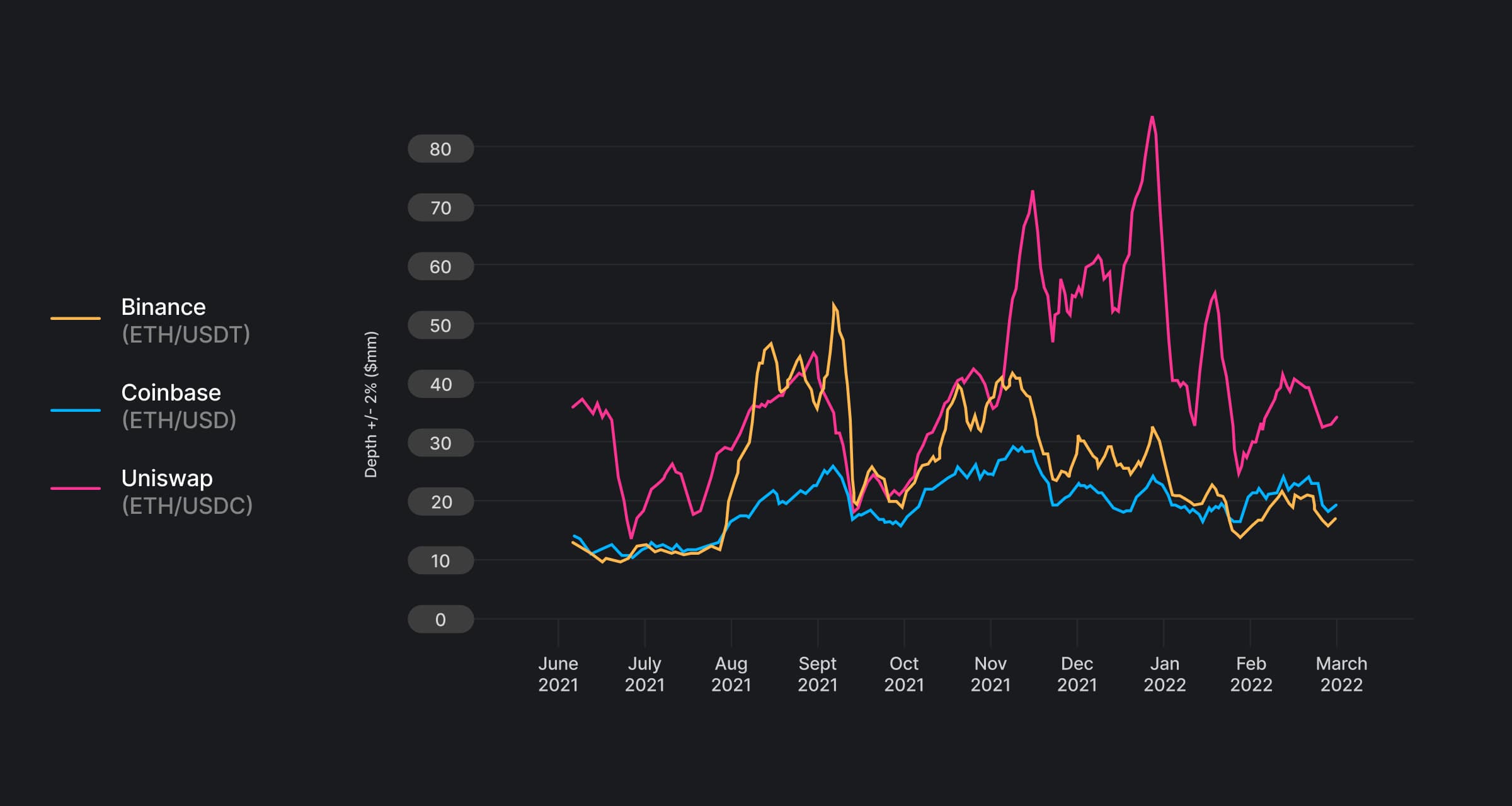

به صورت کلی و در طول چند ماه گذشته، یونی سواپ نسخه ۳ به صورت قابل توجهی عمق بازار بالاتری را نسبت به معاملات اسپات صرافیهای متمرکز به خود اختصاص داده است. این نقدینگی بالا در زمینههایی از قبیل جفت ارزهایی با ارزش بازار بزرگ مثل ETH/USDC (مشابه جفت ارزهای معادل در صرافیهای متمرکز) و جفت ارزهایی با ارزش بازار متوسط و پایین مورد مقایسه قرار گرفته است. شکل ۳ مجموعهای از نقدینگی موجود جفت ارزهای اتر/دلار در موجود در یونی سواپ نسخه ۳، بایننس و کوین بیس در بازههای زمانی مختلف را نشان میدهد.

منبع: uniswap.org

مجموعه زمانی که در این نمودار مشاهده میکنید در طول بازههای زمانی ۷ روزه و از ابزاری با احتساب ۲ درصد خطا در عمق معاملات اسپات بر اساس میلیون دلار تهیه شدهاند. عمق بازار در یونی سواپ نسخه ۳ به صورت انحصاری از شبکه اتریوم تهیه شده است. اطلاعات مربوط به صرافیهای متمرکز نیز توسط Kaiko تامین شدهاند.

درست شبیه به جفت ارزهای مبتنی بر اتر/دلار، عمق بازار متوسط جفت استیبل کوینها و ارزهایی با ارزش بازار متوسط و پایین در Uniswap V3 نسبت به صرافیهای متمرکز بیشتر است.

منبع: uniswap.org

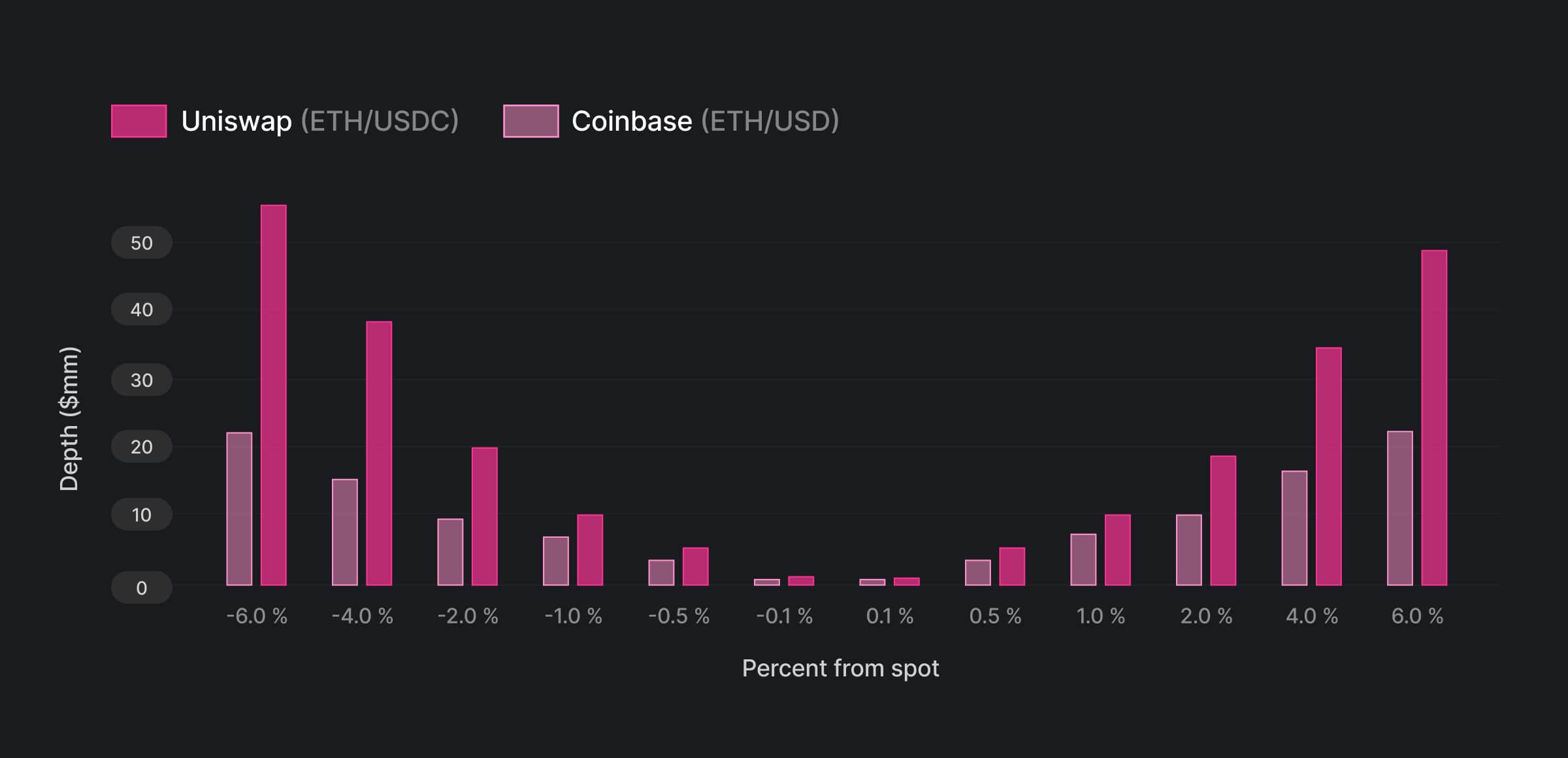

علاوه بر این، بالاتر بودن میزان عمق بازار در یونی سواپ نسخه ۳ در گستره تمامی سطوح قیمتی نیز قابل مشاهده بوده و در شکل ۴ به نمایش گذاشته شده است. مزیت نقدینگی موجود در این پلتفرم به واسطه تاثیر قیمت پیشبینی شده و به صورت روزافزونی در حال افزایش پیدا کردن است. این بدان معناست که در رابطه با معاملات بزرگتر، انجام معاملات در بستر یونی سواپ V3 در مقایسه با صرافیهای متمرکز، مقرون به صرفهتر خواهد بود.

منبع: uniswap.org

این نمودار نشاندهنده میانگین عمق بازار بر اساس میلیون دلار بوده و از بازه زمانی ژوئن ۲۰۲۱ تا مارس ۲۰۲۲ در سطوح مختلف اندازهگیری شده است. عمق بازار محاسبه شده در یونی سواپ V3 به صورت انحصاری در شبکه اتریوم اندازهگیری شده است. اطلاعات مربوط به کوین بیس نیز توسط Kaiko ارائه شدهاند.

تجزیه و تحلیلی که در بخش قبل مشاهده میکنید هزینه تراکنشها، از جمله فی تراکنش در شبکه اتریوم، فی مورد نیاز در صرافیهای متمرکز یا غیرمتمرکز و حتی لغزش (slippage) غیرمنتظره قیمت پیش از معامله را پوشش نمیدهد. این مقولهها در دسته عناوین محتمل مورد مطالعه در طول تحقیقات آتی قرار دارند. به صورت کلی، هزینههای تراکنش اضافه از جمله موضوعات قابل مقایسه بین یونی سواپ نسخه ۳ و صرافیهای متمرکز بوده و در قیاس با هزینههای مربوط به عمق بازار برای معاملات بزرگ چندان محسوس نیستند.

صرفهجویی در هزینههای حاصل از انجام تراکنشها در یک بازار نقدشوندهتر بسیار بیشتر است؛ به عنوان مثال معاملهای که مبتنیبر جفت ارز اتر/دلار در بستر Coinbase Pro باشد، به تاثیر قیمت متوسط ۵ Bps منتهی میشود. این در حالیست که به انجام رساندن همین ترید در بستر یونی سواپ نسخه ۳ به صورت تقریبی به تاثیر متوسط قیمت ۳.۸ Bps منجر شده و در طول این فرایند به میزان ۱.۳ Bps از قیمت واقعی (حدود ۰.۶) در هزینههای فرد تریدر صرفهجویی میشود.

حجم صرفهجویی در چنین هزینههایی در تراکنشهای بزرگتر، به صورت قابل توجهی بیشتر خواهد بود. به عنوان مثال، با توجه به تفاوت قیمت پیشبینی شده در رابطه با یک ترید ۵ میلیارد دلاری، میزان صرفهجویی مورد نظر تا حدود ۰.۵ درصد از کل محاسبات پیشبینی شده تاثیر قیمت خواهد بود.

بازارهای درون زنجیرهای عمیقتر

ماهیت غیرمتمرکز بازارسازان خودکار و تامین نقدینگی منفعلانه در این بستر، امکان ارائه فعالیتهای مبتنیبر ساخت بازار را برای طیف عظیمی از مشارکتکنندگان در این عرصه فراهم کرد. در بستر صرافیهای متمرکز سنتی، فرایند ساخت بازار تحت کنترل تریدرهای بزرگی قرار دارد که بر سر کیفیت الگوریتم ساخت بازار و سرعت اجرای این فرایند با یکدیگر رقابت میکنند.

این روند به رقابت شدید غیر ضروری و ایجاد بازار غیربهینه در تکنولوژی معاملات منجر میشود. شاید بتوان اینطور فرض کرد که بهرهگیری از مزایدههای گروهی به جای استفاده از صفهای بیپایان اوردر بوکها بتوانند برخی از مشکلات مربوط به این رقابت در زمینه سرعت اجرا را مرتفع کنند. با وجود تمام این راهکارها، روند اصلی ساخت بازار همچنان در انحصار تریدرهای بزرگ باقی میماند.

بازارسازهای خودکار امکان استفاده از اندوخته بسیار بزرگ سرمایه بلااستفاده را برای ما به ارمغان میآورند. دلیل این امر را به تفاوت پروفایلهای ریسک و بازده کاربران عمومی نهادها و خردهپا میتوان نسبت داد. پروفایل این نوع از کاربران نسبت به بازارسازان متخصص فعال در صرافیهای متمرکز تفاوت زیادی دارد.

در نتیجه این امر، AMMها قادر خواهند بود تا منابع متنوعتری از سرمایه را به عنوان یک بازارساز جذب کرده و عمق نقدینگی موجود را افزایش دهند. در نسخههای قدیمیتر AMMها، به عنوان مثال یونی سواپ نسخه ۲، تامینکنندگان نقدینگی منفعل قادر هستند تا بدون هیچگونه مداخلهای وارد موقعیت یا پوزیشن بازار شوند.

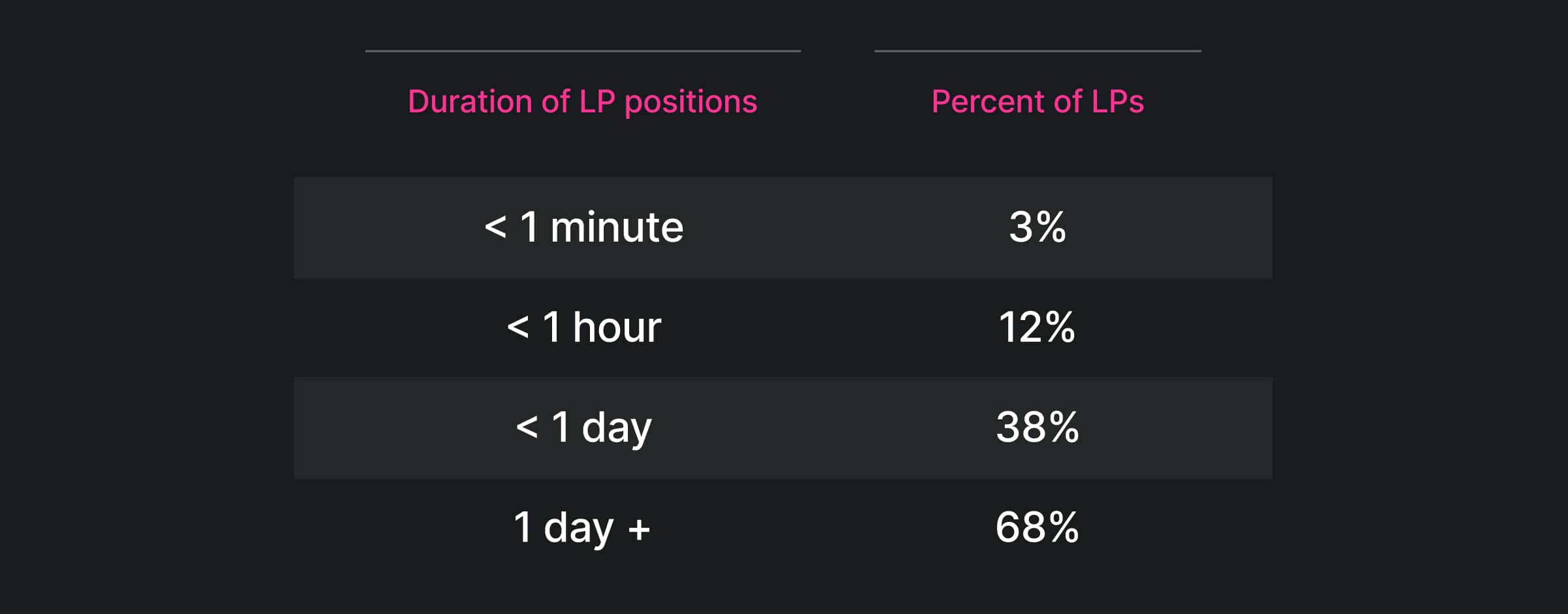

از طرف دیگر Uniswap V3 مفهوم نقدینگی متمرکز را معرفی میکند که نیازمند تعدیلسازی مجدد است. جالب است بدانید که حتی با وجود نیاز به تعدیلسازی مجدد، بخش عظیمی از سرمایه مورد استفاده برای تامین نقدینگی در یونی سواپ V3 به صورت نسبی غیرفعال و منفعل است. جدول ۲ نشان میدهد که نزدیک به دو سوم پوزیشنهای نقدینگی این بستر تا بیش از یک روز نگهداری و لاک میشوند. در مجموع، پروتکل یونی سواپ حدود ۱۳۰٫۰۰۰ تامینکننده نقدینگی منحصر به فرد دارد.

منبع: uniswap.org

کاربردهای آتی AMMها

بازارسازان غیرمتمرکز یک نوآوری در ساختار بازار محسوب میشوند تاثیر بسیار فراتر از محدوده داراییهای دیجیتال برای ما به همراه دارند. کمبود نقدینگی مورد نیاز در زمینه معامله داراییهایی که در صورت تغییر قیمت آنها قادر به فروش آسان آنها نیستیم، به چالش شناخته شدهای برای سفارشهای محدود در صرافیهای متمرکز تبدیل شده است.

دلیل تاکید زیاد بر روی نوآوری در ساختار بازار به چالشهای حول محور نقدینگی مربوط میشود زیرا چنین چالشهایی میتوانند ضررهای زیادی را برای سرمایهگذاران به همراه داشته باشند. از نقطه نظر سرمایهگذاران، کمبود میزان نقدینگی نه تنها به افزایش میزان فی تراکنشها، بلکه به سرمایهگذاری بر روی داراییهایی با میزان بازده مورد انتظار بالا منجر میشود. در رابطه با تامین کنندگان نقدینگی، کمبود میزان نقدینگی در بازار میتوان میزان هزینه تامین نقدینگی را افزایش داده و احتمال عدم فعالیت آنها را بالا ببرد.

با افزایش تعداد و میزان داراییهای توکنیزه، این امکان وجود دارد تا پروتکل Uniswap فرای ایفای نقش به عنوان مکملی در این بازار، بتواند به صورت مستقیم با صرافیهای سنتی در زمینههایی از قبیل تنوع داراییها رقابت کرده و نقدینگی عمیقتر و پایدارتری را تسهیل کند. این افزایش نقدینگی میتواند فرایند تعیین قیمت داراییهای در حال معامله در صرافیها را بهبود بخشیده و در پایان نیز گردآوری سرمایه و رشد اقتصادی را تقویت کند.

سخن پایانی

پروتکل یونی سواپ نسخه ۳ کمتر از یک سال پیش راهاندازی شد و موفق شد تا در همین مدت زمان کم، چیرگی یا دامیننس نقدینگی موجود قابل توجهی را نسبت به شکلهای سنتی صرافیهای متمرکز به خود اختصاص دهد. در طول این فرایند، امکان ارائه فضای معاملاتی برای نقدینگی عمیق موجود در عرصه داراییهای دیجیتال به واسطه این پروتکل فراهم شد. بازارسازان خودکار یا همان AMMهای غیرمتمرکز، منابع سرمایه منفعل را برای ما به ارمغان میآورند و در نتیجه این امر، احتمال افزایش میزان نقدینگی و کاربرد آن تا حدی فراتر از صفهای ثبت سفارش محدود وجود خواهد داشت. نظر شما در مورد Uniswap V3 چیست؟ دستاوردهای آتی این پروتکل به چه صورت خواهد بود؟ آیا صرافیهای متمرکز در آینده به انزوا کشیده میشوند؟