در این مقاله سه استراتژی معاملاتی که معاملهگران حرفهای بکار میبرند تا تولیداتی سودده، فارغ از سمت و سوی بازار داشته باشند، بررسی میشود.

افراد تازهوارد در سرمایهگذاری ممکن است فکر کنند که معاملهگران حرفهای بیشتر وقت خود را صرف خیره شدن شبانهروزی به صفحه نمایش میکنند تا بازارها را تجزیه و تحلیل کنند و بهترین معاملات را انتخاب کنند اما این با واقعیت بسیار فاصله دارد.

آنچه معاملهگران برتر را از معاملات متوسط متمایز میکند داشتن یک چشم تیزبین نیست، بلکه استفاده از استراتژیهای آزمایش شده است که به معاملهگران حرفهای این توانایی را میدهد که برای مدت طولانی بصورت خالص مثبت بمانند. امروز ما در مورد چگونگی دادوستد معاملات آتی، میزان بودجه و استفاده از توقف در مسیر توسط معاملهگران برتر بحث خواهیم کرد.

هر یک از این استراتژیهای ساده شامل رباتهای معاملاتی اختصاصی یا تفاوت سپرده قابل توجهی نیست، به این معنی که یک سرمایهگذار برای تولید سود به تراز گسترده تجاری نیاز ندارد.

استراتژی معاملاتی بدون جهت

بازارهای کریپتو به رفتارهای دوگانه قیمتی شناخته شدهاند که شامل افزایش یا سقوط داراییهای دو تا سه رقمی در یک بازه زمانی یک تا بیستوچهار ساعته است.

سرمایهگذران به امکان گرفتن بازدههای چشمگیر تمایل دارند که درنتیجه این دیوانگی به نظر میرسد که پیشنهاد داده شود تا ماهانه در پی فقط ۲ درصد سود ارزهای دیجیتال باشید.

چرا یک سرمایهگذار چنین استراتژی معاملاتی «کمبازده» را در پیش میگیرد؟ پاسخ بهره ترکیبی است. اگر یک معاملهگر بتواند ماهانه ۲٪ بهدست بیاورد سود سالانه او برابر با ۲۴٪ است.

معاملهگران کمی میتوانند با تلاش برای حدسزدن پایین و بالای بازار این بازده را بهدست بیاورند. بنابراین، داشتن سود مطمئنتر فرد را از فشار ناشی از ضررهای احتمالی و تلاش تقریبا غیرممکن برای زمانبندی بازار خلاص میکند.

یک استراتژی معاملاتی عالی به نام دادوستد معاملات شامل خرید ارز دیجیتال در بازارهای سنتی و فروش آن در ماههای مشخص در تقویم آینده است.

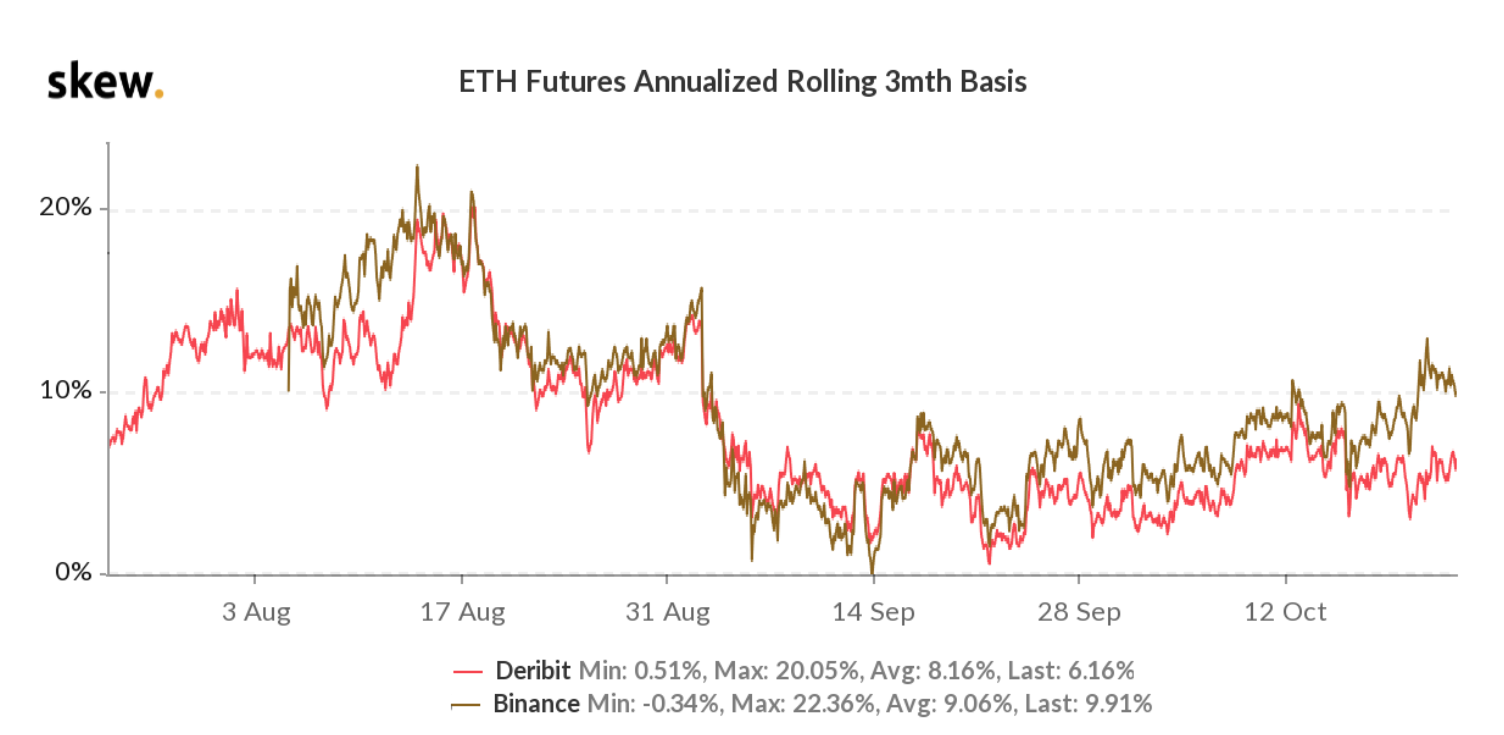

این نرخ را میتوان با تجزیه و تحلیل شاخص پایه اندازهگیری کرد. معیاری که تحت عنوان حق سالانه بازارهای آینده نیز نامیده میشود.

این یک معامله دائمی نیست زیرا نوسان شاخص پایه، به میزان سرسختی سرمایهگذران بستگی دارد. معمولا یک فرصت بهتری در آلتکوین ها وجود دارد زیرا رقابت کمتری برای آن وجود دارد.

با مشاهده نمودار بالا، توجه کنید که چگونه پایه اتر (ETH) به سطح متوسط سالانه ۲۰٪ در اواسط ماه آگوست دست یافته است. البته یک نکته وجود دارد.

شیطان همیشه در جزییات نهفته است و این یکی از موارد است. این معامله تنها در صورتی نتیجه میدهد که ارز دیجیتال واریز شده به عنوان مابهالتفاوت همان ارز کوتاه شده در معاملات آینده باشد. برخی از مبادلات مشتقات فقط به شما امکان میدهند بیت کوین یا تتر را به عنوان وثیقه واریز کنید.

یک نکته مهم که سرمایهگذران باید در این نوع استراتژی معاملاتی به خاطر بسپارند این است که برخلاف معاملات آتی همیشگی ( معاملات معکوس)، قراردادهای آتی با تقویم ثابت، دارای تاریخ انقضا تعیین شدهای هستند. از این رو، در لحظه انحلال قرارداد آتی نیاز به فروش در وضعیت لحظهای است.

تعیین نرخ بودجه

سایر معاملات غیرجهتدار شامل استراتژیهای گزینهای است که معمولا شامل چندین قرارداد انقضا و قراردادهای آتی است.

یک مثال کم خطر، بهرهبرداری و تجارت نرخ بودجه است. مبادلات دائمی (Perpetual contracts) بسته به عدم تعادل اهرم، کم و زیاد میشود. این مبادلات تخمینی را برای دریچه سرمایهگذاری بعدی، معمولا هر ۸ ساعت، اعلام میکنند.

با افرایش این نرخ، معاملهگران حرفهای قراردادهای آتی را کوتاه میکنند و همزمان آن را در صرافیهای محلی خریداری میکنند. بنابراین خطر آنها کاملا خنثی میشود، نرخ بودجه جمع میشود و بلافاصله بعد از آن معامله برگشت داده میشود.

تجارت اتوماتیک

گاهی در بازار، استراتژی معاملاتی ریسکگریز خوبی وجود ندارد. در چنین شرایطی حتی معاملهگران حرفهای نیز ممکن است به فکر این باشند دست به ریسک جهتدار بزنند. آنچه آنها را از معاملهگران تازه کار متمایز میکند استفاده از تجارت اتوماتیک است.

اکثر معاملهگران میدانند که چگونه از توقف ضرر استفاده کنند. این نکته مثبتی است اما چیزی نیست که فرصتهای برنده شدن را ایجاد میکند. از همان ابزار میتوان برای شروع معاملات استفاده کرد به ویژه اگر از توقف در مسیر استفاده کنید.

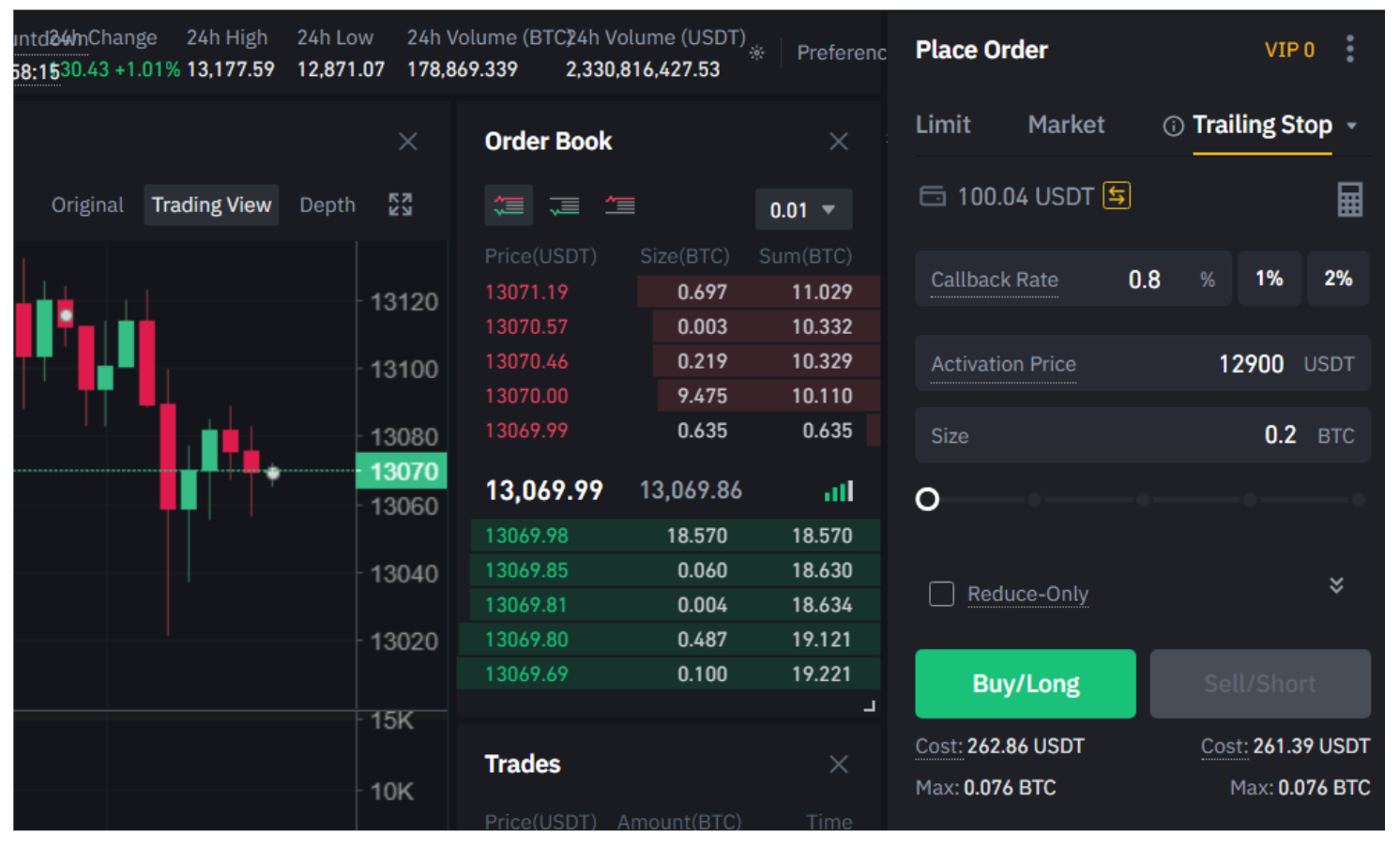

در مثال بالا هزینه فعالسازی توقف در مسیر خرید (طولانی) ۱۲۹۰۰ دلار است. بنابراین بازار در حالیکه بالاتر از سطح معاملات به کار خود ادامه میدهد، این سفارش همچنان بیرونق است.

هنگامی که بیت کوین به آن سطح برسد، فقط پس از بازپرداخت ۰.۸٪ (نرخ پاسخگویی) خرید میکند. از این رو به محض افزایش ۱۰۳ دلار از پایین، بیت کوین به طور اتوماتیک خرید میشود.

این نوع استراتژی معاملاتی ، استراتژی است که به طور مکرر توسط معاملهگران حرفهای برای اتوماسیون روند سرمایهگذاری خود استفاده میشود و به طور قابل توجهی نیاز به بررسی قیمتها را به صورت ۲۴ ساعته کاهش میدهد.

این سه استراتژی معاملاتی را تمرین کنید تا بدان مسلط شوید: معاملات آتی حمل تجارت، سودبری از نرخ بودجه سود و خرید با استفاده از توقف در مسیر. تمرکز خود را بر یادگیری معاملات غیرجهتدار و استراتژیهای دارای گزینه بگذارید و خود را از حدس بالا و پایین بازار رها کنید. میتوانید نظرات خود را با ما در میان بگذارید