در ورای ظاهر جذاب و پرسود ارزهای دیجیتال، ریسکها و خطراتی نهفته است که به سادگی قابل پیشبینی نیست. احتمال وقوع برخی از این ریسکها بسیار کم است، اما غیرممکن نیست. به چنین ریسکهایی، ریسک دنباله (Tail risk) گفته میشود. دامنه اثر چنین ریسکهایی معمولا گسترده است و میتواند زندگی شما را زیر و رو کند. برای مثال همهگیری کرونا یا سقوط صرافی FTX را به یاد بیاورید. بنابراین آشنایی با ریسکهای کم احتمال در کریپتو، شما را برای مواجهه با اتفاقات غیر قابل پیشبینی، اما ناگوار آماده خواهد کرد. در این مقاله از میهن بلاکچین، ۱۱ ریسک سرمایهگذاری با احتمال پایین در دنیای کریپتو را معرفی کرده و راهکارهای مقابله با آنها را بررسی میکنیم. اما پیش از آن کمی درباره ریسک دنباله صحبت میکنیم.

خلاصه مطلب:

📌 ریسک دنباله (Tail risk) به احتمال وقوع اتفاقات نادر اما بزرگ و غیر منتظره گفته میشود.

📌 امکان سقوط و صفر شدن همه رمزارزهای بازار وجود دارد.

📌 لو رفتن کلیدهای خصوصی، حملههای وام سریع و نفوذ به قراردادهای هوشمند از ریسکهای غیر قابل کنترل هستند.

📌 قانونگذاریها و محدودیتهای قانونی به راحتی اکوسیستم یک رمزارز را تحت تاثیر خود قرار میدهند.

📌 هر صرافی ارز دیجیتال که از آن استفاده میکنید، چه متمرکز باشد و چه غیرمتمرکز ریسکهایی دارد.

📌 سرمایهگذاری و اختصاص دادن سرمایه منحصرا به بازار ارز دیجیتال، ریسک است.

📌 اگر از ریسکهای مختلف موجود در این فضا آگاه باشید و اقدامات امنیتی مناسبی را در برابر آنها انجام دهید، میتوانید ریسکها را به حداقل برسانید.

ریسک دنباله چیست؟

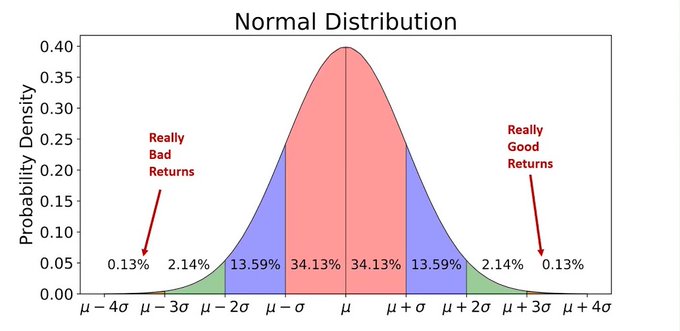

ریسک دنباله یا نادر (Tail risk)، به خطر وقوع اتفاقات بزرگ و غیر منتظرهای گفته میشود که احتمال رخ دادن آنها کم است، اما اثر شدیدی بر سبد سرمایهگذاری افراد دارند. این اتفاقات ناگوار که به آنها “Black swan” یا قوی سیاه نیز گفته میشود، شامل بلایای طبیعی، آشفتگیهای سیاسی، سقوط بازار و سایر اتفاقات غیرمنتظره هستند که منجر به ضررهای شدید برای سرمایهگذاران میشوند.

سرمایهگذاران میتوانند با تجزیهوتحلیل ریسکهای دنباله، اثر احتمالی این اتفاقات بر سبد سرمایهگذاری خود را ارزیابی کنند و اقدامات لازم را در خصوص پوشش ریسک یا به حداقل رساندن آنها انجام دهند.

انواع ریسکهای کماحتمال در دنیای ارز دیجیتال

حوزه کریپتوکارنسی خطرات و ریسکهای مختلفی دارد که هر سرمایهگذار باید از آنها آگاه باشد. با درک و شناخت این ریسکها میتوان اثرات احتمالی آنها را کاهش داد و ضرر را به حداقل رساند. ما در اینجا ۱۱ ریسک دنباله در دنیای ارز دیجیتال را بررسی خواهیم کرد.

۱. دارایی (Asset)

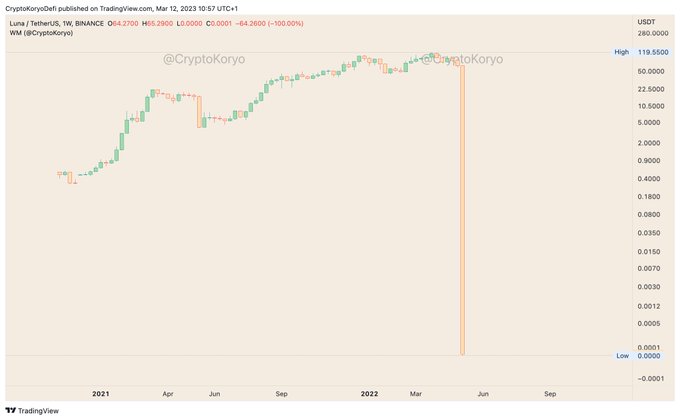

تقریبا معروفترین ریسک این حوزه که اکثر افراد با آن آشنا هستند، ریسک دارایی است. برای هر نوع دارایی، امکان سقوط و صفر شدن قیمت وجود دارد، مخصوصا در بازار پرنوسان ارزهای دیجیتال. تاریخچه کوتاه ارز دیجیتال پر است از مثالهای این نوع ریسک که معروفترین آنها سقوط توکن LUNA است.

دقت کنید که LUNA ویژگیهای منحصربهفرد زیادی داشت:

- جامعه کاربری بزرگ

- اکوسیستم بزرگی از برنامههای غیرمتمرکز (Dapps)

- نقدینگی

- بنیانگذار باتجربه

- پروژه نوآورانه و خلاق

- دید بلندمدت

- نهنگهای زیاد

اما دیدیم که قیمت آن به یکباره صفر شد. این اتفاق ممکن است برای تمام آلت کوینهای موردعلاقه شما نیز رخ دهد!

۲. پروتکل (Protocol)

برنامههای غیرمتمرکز از کدهایی بهنام قرارداد هوشمند ساخته شدهاند. همانطور که میدانید کدها آسیبپذیر هستند. در سالهای اخیر، میلیاردها دلار از سرمایه کاربران بهعلت هک و حملات سایبری از بین رفته است. هک شبکههای Ronin، Wormhole و Wintermute نمونههای معروفی از هکهای بزرگ ارز دیجیتال هستند.

لو رفتن کلیدهای خصوصی، حملههای وام سریع و نفوذ به قراردادهای هوشمند، همه از نتایج خطرات پروتکل و Dappها هستند. تفاوت این نوع ریسک با ریسک دارایی در این است که هک شدن یک پروتکل، چندین پروتکل (و دارایی) دیگر را نیز تحتتاثیر قرار میدهد. در نتیجه بسیار مهم است که از تعاملات پروتکل موردعلاقه خود با سایر پروتکلها آگاه باشید.

۳. صرافی (Exchange)

آیا شما هم ۱۰۰ درصد داراییهای خودتان را در صرافیهای متمرکز مثل کوکوین و هات بیت نگهداری میکنید؟ هر صرافی ارز دیجیتال که از آن استفاده میکنید، چه متمرکز باشد و چه غیرمتمرکز ریسکهایی دارد. کاربران صرافی FTX این درس را از راه سخت یاد گرفتند. دلایل پرریسک بودن صرافیهای متمرکز مشخص است، اما در خصوص صرافی غیرمتمرکز، میتوان گفت که این صرافیها نیز یک پروتکل هستند و بنابراین ریسک پروتکلها که بالاتر توضیح داده شد، شامل آنها نیز میشود.

۴. استیبل کوین (Stablecoin)

بهدلیل نوسان بالای بازار ارز دیجیتال، بسیاری از افراد به سرمایهگذاری در استیبل کوینهایی مثل USDC، BUSD، USDT و غیره روی میآورند. همه میدانیم که اخیرا چه اتفاقی برای استیبل کوین USDC رخ داد. هم استیبل کوینهای متمرکز و هم استیبل کوینهای غیرمتمرکز دارای ریسک هستند و در گذشته چندین بار شاهد سقوط ارزش آنها بودهایم.

۵. اکوسیستم (Ecosystem)

فرض کنید در سال ۲۰۲۱ هستیم و شما خوشحال هستید که به پورتفولیوی خود تنوع داده و در این ۴ آلت کوین سرمایهگذاری کردهاید: MIR، ANC، LUNA و ORN. بعد کل اکوسیستم لونا سقوط میکند و ارزش تمام این آلت کوینها صفر میشود. اخیرا برای سولانا نیز اتفاق مشابهی رخ داد و کاهش قیمت زیادی را تجربه کرد.

۶. روایتهای جدید (Narrative)

فرض کنید که طرفدار متعصب حوزه مشتقات لیکوئید استیکینگ (LSD) هستید و این تب جدید در دنیای ارز دیجیتال را شدیدا دنبال میکنید. اگر در آینده کمیسیون بورس و اوراق بهادار ایالات متحده (SEC)، سرمایهگذاری در این حوزه را ممنوع کند، تمام توکنهای مربوطه تحتتاثیر قرار میگیرند. هرگز نباید بهصورت متعصبانه و از روی هیجان، تمام سرمایه خود را به تبها و ترندهای جدید وارد کنید؛ چون هر لحظه ممکن است با چکش قانونگذاران مواجه شوید.

۷. CeFi و DeFi (امور مالی متمرکز و غیرمتمرکز)

سلسیوس (Celsius)، FTX، 3AC، بلاک فای (Block Fi) و وُیجر (Voyager)، شرکتهای متمرکز ارز دیجیتال هستند که همه ورشکسته شدند. در حوزه دیفای نیز شاهد سقوط لونا بودیم. اخیرا کسی ۲ میلیون دلار سواپ انجام داد و فقط ۱ دلار دریافت کرد! اسلیپیج (Slippage)، ضرر ناپایدار (Impermanent Loss)، از بین رفتن نقدینگی و کیف پولهای هکشده و… اتفاقات ناگواری هستند که در حوزه دیفای رخ میدهد.

۸. زبان قرارداد هوشمند

تاریخچه حوزه نرمافزار پر از حملههای روز صفر و هکهای دیگر است. یک مثال معروف، ضعف امنیتی Heartbleed است. این باگ امنیتی جدی در سال ۲۰۱۴ در یک کتابخانه رمزنگاری محبوب بهنام OpenSSL که توسط بسیاری از وبسایتها و سرویسها استفاده میشود، کشف شد. آسیبپذیری Heartbleed به هکرها امکان میداد که اطلاعات حساس مثل نام کاربری و رمزهای عبور را از سایتها بدزدند.

در حال حاضر سالیدیتی (Solidity) پراستفادهترین زبان برنامهنویسی است و تقریبا در ۹۰ درصد قراردادهای هوشمند استفاده میشود. حقیقت این است که متنباز بودن بهمعنی بدون باگ و بینقص بودن نیست. شاید بعدها یک باگی کشف شود که تمام پروتکلهای نوشتهشده با سالیدیتی را تحتتاثیر قرار دهد. البته فعلا انتخاب زیادی در این زمینه وجود ندارد، اما در هر صورت باید از وجود این ریسک آگاه باشید.

۹. کلاس یا نوع دارایی (Asset Class)

کل فضای ارز دیجیتال را میتوان یک کلاس دارایی (Asset class) بزرگ در نظر گرفت. این بازار تا حد زیادی به بیت کوین وابسته است. وقتی برای اولین بار ممنوعیتهای چین اجرا شد، مهم نبود که چقدر به سبد ارز دیجیتال خود تنوع داده بودید. در هر صورت سرمایه شما تحتتاثیر قرار میگرفت.

به همین دلیل است که سرمایهگذاران سنتی توصیه میکنند که پول خود را در کلاسهای دارایی مختلف سرمایهگذاری کنید؛ طلا، املاک، سهام، اوراق قرضه، کالا، فارکس و آثار هنری معاصر جایگزینهایی برای ارز دیجیتال هستند.

۱۰. زمان (Time)

با توجه به اینکه اتفاقات خارجی میتوانند اثرات شدیدی در بازارهای مالی داشته باشند، خود زمان هم یک عامل ریسک محسوب میشود. هنگام سقوط بازارها بهعلت کووید، حتی اگر سرمایه خود را در تمام کلاسهای دارایی بالا پخش کرده بودید، باز هم سرمایه شما حفظ نمیشد.

۱۱. بنیانگذار (Founder)

هنوز هم بهصورت کورکورانه در هر پروژهای که توسط اشخاص مشهور مثل ایلان ماسک ساخته میشود، سرمایهگذاری میکنید؟ ما در دنیای ارز دیجیتال دیدیم که بنیانگذاران با تجربهای مثل Do Kwon، Sue Zhu، SBF، Daniele و Andre Cronje ورشکسته شدند یا شرکتهای خود را ترک کردند.

راهکار مقابله با ریسکهای کم احتمال دنیای ارز دیجیتال

بهطور خلاصه، راهکار مقابله با ریسکهای بالا داشتن یک رویکرد سیستماتیک نسبت به آنها است. چه کاری باید انجام دهیم؟ تمام پولهای خود را در بانک سپردهگذاری کنیم؟ خب اخیرا دیدیم که بانک Sillicon Valley هم ورشکسته شد!

سرمایهگذاری و اختصاص دادن سرمایه منحصرا به بازار ارز دیجیتال، ریسک است. اختصاص ندادن سرمایه به بازار ارز دیجیتال هم ریسک است (چون ارز دیجیتال خود-حضانتی، بدون نیاز به مجوز و غیرمتمرکز است). سرمایهگذاری در اکوسسیتمها، ترندها، پروتکلها و پروژه بنیانگذاران مختلف از نظر مدیریت ریسک خوب است، اما در واقعیت غیر عملی و مدیریت آن سخت است. ضمنا تا حد زیادی پتانسیل رشد را کاهش میدهد.

راهکار این است که بر اساس احتمالات موجود فکر کنید. برای هر عامل ریسک، احتمال وقوع و اثرات جانبی آن را جداگانه ارزیابی کنید. مثل جدول زیر، این احتمالات و اثرات را از قوی به ضعیف رتبهبندی کنید.

احتمال⬇/ تاثیر⬅ ناچیز کم متوسط قابل توجه شدید بسیار محتمل متوسط رو به پایین متوسط متوسط رو به بالا بالا بالا محتمل پایین متوسط رو به پایین متوسط متوسط رو به بالا بالا امکانپذیر پایین متوسط رو به پایین متوسط متوسط رو به بالا متوسط رو به بالا غیر محتمل پایین متوسط رو به پایین متوسط متوسط متوسط رو به بالا بسیار غیر محتمل پایین پایین متوسط رو به پایین متوسط متوسط

حال براساس این جدول مشخص کنید که سرمایهگذاری شما چقدر تحت تاثیر ریسکهای مختلف قرار دارد و احتمال وقوع آن چقدر است. در نهایت حتی اگر سرمایهگذاری را انتخاب کنید که ریسک بالایی دارد، این کار را بدون فکر انجام ندادهاید و همه جوانب را سنجیدهاید.

سوالات متداول (FAQ)

- ریسک دنباله (Tail Risk) چیست؟

ریسک دنباله یا نادر (Tail risk)، به خطر وقوع اتفاقات بزرگ و غیرمنتظرهای گفته میشود که احتمال رخ دادن آنها کم است، اما اثر شدیدی بر سبد سرمایهگذاری افراد دارند

- ریسکهای نادر و کماحتمال در بازار کریپتو کدامند؟

از معروفترین اما کماحتمالترین ریسکهای بازار ارز دیجیتال میتوان به ریسک دارایی، صرافی متمرکز و غیرمتمرکز، پروتکل، پیروی از بنیانگذاران معروف، زمان و قرارداد هوشمند اشاره کرد.

جمعبندی

هیچ بازاری بدون ریسک نیست. ریسک و پاداش همیشه به هم وابسته هستند و نرخ ریسک/پاداش در فضای ارز دیجیتال بالا است. اگر از ریسکهای مختلف موجود در این فضا آگاه باشید و اقدامات امنیتی مناسبی را در برابر آنها انجام دهید، میتوانید ریسکها را به حداقل برسانید و سود خود را افزایش دهید. مدیریت ریسک برای موفقیت یک سرمایهگذار ارز دیجیتال ضروری است. در این مقاله توضیح دادیم که کدام ریسکهای کم احتمال در کریپتو، سرمایهگذاران را تهدید میکنند و چطور باید با آنها مقابله کنید.

آیا ریسک خاصی هست که ما آن را از قلم انداخته باشیم؟ چه راهکارهای مناسبی را برای مقابله با این ریسکها میشناسید؟ لطفا نظرات خود را با ما به اشتراک بگذارید.