تجزیه و تحلیلهای جدید نشان میدهد تکنولوژی بلاک چین سازمانی مانند گذشته رونق ندارد و موسسات، سرمایهگذاری زیادی در داراییهای دیجیتال انجام میدهند.

اخباری مبنی بر اینکه Goldman Sachs ، JPMorgan و Citi در حال بررسی ورود به بازار نگهداری رمزارز هستند، احتمالا باعث تعجب بسیاری از کسانی شد که طی نیم دهه گذشته دنبالهرو حرکت تکنولوژی بلاک چین یا داراییهای دیجیتال موسسات مالی بزرگ ایالات متحده نبودهاند. با این حال، تجزیه و تحلیل مبتنی بر دادههای پیشگامانه تکنولوژی بلاک چین که به طور عمومی در دسترس است به وضوح نشان میدهد که بسیاری از موسسات -برخی بیشتر از بقیه- به آرامی تکنولوژی بلاک چین را از اولویت خارج کرده و تمرکز خود را به داراییهای کریپتو بومی تغییر میدهند.

برای ارزیابی انطباق موسسات با تکنولوژی بلاک چین، ما اعلامیههای اقدامات آنها را بررسی کردیم. ما به رسانههای معتبری مانند CoinDesk و Financial Times نگاه کردیم و «اقدام» را اینگونه تعریف کردیم: «سرمایهگذاری، پروژه داخلی یا خارجی شرکت یا رویداد مشارکت شرکت در کنسرسیوم».

تکنولوژی بلاک چین در مقایسه با داراییهای رمزارز

گیدو مولیناری (Guido Molinari) شریک مدیریتی در Prysm Group، یک مشاور اقتصادی متمرکز بر اجرای تکنولوژیهای نوظهور است. وی عضو کمیته مشاوره اقتصادی در بنیاد الگوراند (Algorand) است.

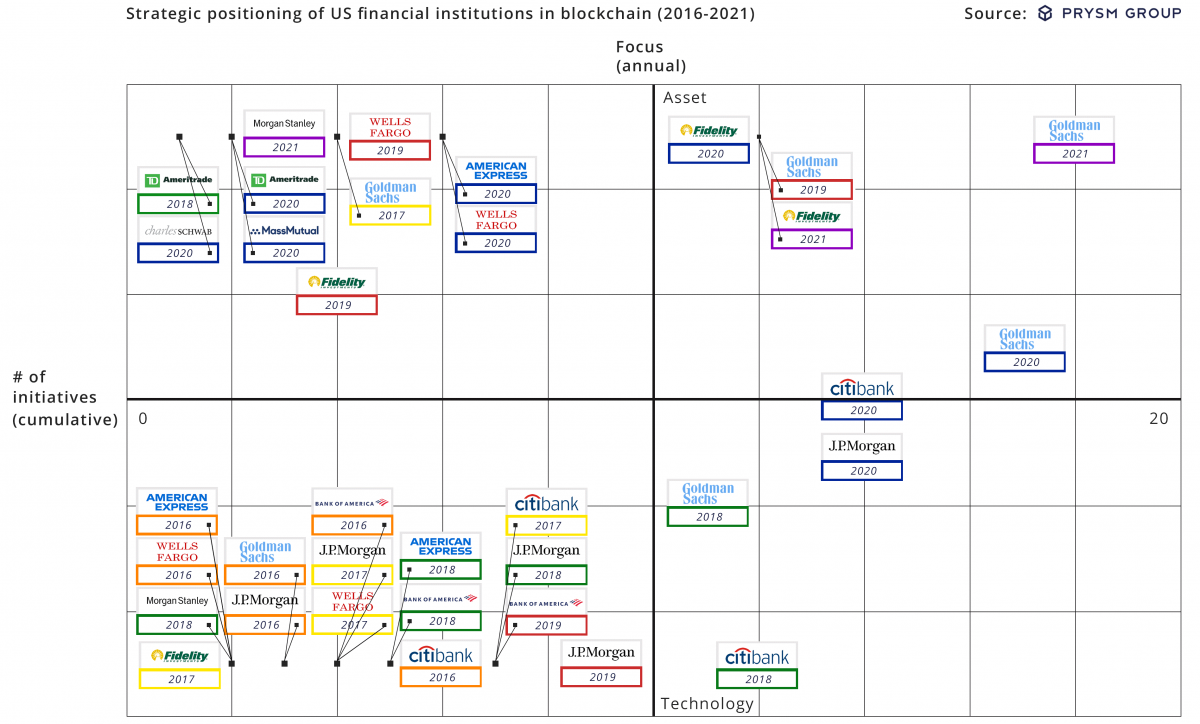

ما میتوانیم یک تغییر واضح را ببینیم. در سالهای ۲۰۱۵ و ۲۰۱۶، موسسات مالی تمایل به داشتن یک استراتژی متمرکز بر تکنولوژی را داشتند. آنها اعضای هیئت موسس کنسرسیومهایی مانند R3 و توسعه پروتکل Corda بودند. اخیرا، همان طور که در ماتریس ما مشاهده میکنید رهبران این فضا از موقعیت قبلی دور شدهاند تا تلاش خود را بیشتر به سمت داراییهای دیجیتال معطوف کنند. (حداقل از نظر تعداد اقدامات).

تغییر و چرخش در این حوزه به وضوح مشخص است. تا سال ۲۰۱۸ همه هیاهو حول تکنولوژی بلاک چین و فناوری دفترکل توزیع شده (DLT) که تحت تاثیر تشکیل کنسرسیومهای اصلی بودند، متمرکز بود. این هم در زمانی بود که استارت آپهای بلاک چین بدون رمزارز دهها میلیون دلار از موسسات مالی بزرگ تامین میشدند. این چشمانداز از آن زمان تاکنون تغییرات چشمگیری داشته است.

گلدمن ساکس (Goldman Sachs) نمونهای از این تغییرات است. چه از طریق سرمایهگذاری، کاوش در راهاندازی توکن دیجیتالی خود یا ورود به حوزه تصدی که قبلا ذکر شد، این بانک تصمیم گرفت تا رویکردهای خود را از جبهه تکنولوژی صرف به یک رویکرد مبتنی بر تکنولوژی و دارایی متعادل و عمیقتر تغییر دهد. این امر بر اساس نمودارهای ما این مجموعه را در راس کار قرار داده و موجب پیشی گرفتن این بانک از بقیه بازار شده است.

تغییر موضع به سمت داراییهای رمزارز

JPMorgan که سالها اقدامات قدرتمند خود را بر مبنای اولویت قرار دادن تکنولوژی بلاک چین حفظ کرده بود، به عنوان مثال Quorum را توسعه داد و همواره اعلامیههایی خرسی را در مورد داراییهای دیجیتال منتشر میکرد، اخیرا مسیر خود را تغییر داده است. از سال ۲۰۱۸ تا ۲۰۲۰ در نمودار بالا می توانیم روند صعودی JPM را با تمرکز بیشتر بر دارایی ببینیم. این موضوع تا حدی بخاطر تغییر بستر از Quorum به ConsenSys و تغییر مواضعاش در مورد بیت کوین است.

در سال ۲۰۲۰، فایدلیتی (Fidelity) شتاب زیادی در استراتژی متمرکز بر دارایی خود ایجاد کرد که یک کسب و کار «فوقالعاده موفق» در زمینه حضانت بیت کوین و ادامه سرمایهگذاری در استارت آپهای مختلف مربوط به رمزارز انجام داده است. رقبای آن مانند شواب (Schwab) نیز وارد بازار شدهاند و در سهام ماینینگ رمزارز جایگاه خود را به دست میآورند. در همین حال بلک راک (BlackRock) بزرگترین مدیر داراییها است، اخیرا اعلام کرد که به زودی وارد بیت کوین خواهد شد.

با نگاهی به یک چهارم پایین سمت چپ، میبینیم Citi در سال ۲۰۱۶ پیشتاز بود و بیش از سایر موسسات مالی بزرگ آمریکا در اقدامات پیشگامانه شرکت کرد. این در حالی است که Citi تا سال ۲۰۱۸ نوآوریهای بیشتری را اضافه کرد و در حالی که همچنان روی تکنولوژی متمرکز بود به روند رشد افقی خود براساس گراف ما ادامه داد. با این حال، شاید به دلیل موفقیت محدود در اقدامات پیشگامانه، بانک سرعتش را در کاوش تکنولوژی بلاک چین و رمزارز کاهش داده است. از سال ۲۰۱۸، جدا از ابتکار دارایی دیجیتال مربوط به ارزهای دیجیتال بانک مرکزی (CBDC) با تعداد کمی از پروژههای توسعه در فضای موسسات همراه بوده است.

سایر موسسات مالی مانند مورگان استنلی (Mirgan Stanley) بانک آمریکا و ولز فارگو (Wells Fargo) پیروان روشنی هستند که در تغییر از تکنولوژی محور به دارایی محوری عقب ماندهاند. اعلامیه اخیر مورگان استنلی مبنی بر اینکه استیک خود را در میکرواستراتژی افزایش داده است میتواند نشانه اولیهای باشد که این شرکتها در حال رساندن خود به رقابت هستند. به سمت یک چهارم راست پایین این نمودار این تغییر برای صنعت مانند سونامی بوده است. همانطور که قبلا نوشتیم این به دور از یک پدیده ایزوله است.

تلاشهای سازمانی متمرکز بر تکنولوژی زیربنایی بلاک چین، به طور کلی، کمتر از انتظار بوده است. با این حال، هنوز شرکتهایی در سطوح مختلف توسعه وجود دارند که به طور جدی در بخش تکنولوژی صنعت متمرکز هستند. R3 که پیش از این در وضعیت نامطلوبی به سر میبرد، از تسویه حساب ریپل ( Ripple) وضعیت مالی خود را افزایش چشمگیری داد. داراییهای دیجیتال ۱۵۰ میلیون دلار درآمد کسب کردند، اما مدیران برجسته از این کار جدا شدند و شک و تردیدهای عمومی در مورد اقدامات آن مطرح شده است. Axoni بیشترین کشش را ایجاد کرده است .

تحولات اخیر در میان کنسرسیومهای مهم موسسه مالی گواه دیگری بر این موضوع هستند که اقداماتی که تکنولوژی بلاک چین را در اولویت اول خود قرار می دهند در حال محو شدن هستند. طی ۱۲ ماه گذشته، تعداد کمی عضو جدید اعلام کرده اند. Türk Reasürans به B3i پیوست، اما شبکه پیشرو در بلاک چین بیمه هنوز فقط ۲۱ سهامدار را در اختیار دارد که فقط ۵ شرکت از ۲۵ بیمه کننده برتر و تنها هفت شرکت از ۵۰ بیمه کننده بیمه برتر است در این فهرست است.

حتی Fnality ، شبکه پیشرو در زیرساختهای بازار مالی توزیع شده، از سپتامبر ۲۰۱۹ عضو جدیدی اعلام نکرده است. بزرگترین دعوتکننده شبکه جهانی بلاک چین، IBM، موفقیت محدودی در فضای خدمات مالی پیدا کرده است و گاهی اوقات، اقدامات آن حتی نیازی به بلاک چین هم ندارد.

داراییهای دیجیتال بومی و ارزش زیرساخت تکنولوژی بلاک چین

مدیران بانکی در ماههای اخیر در رابطه با کنسرسیومهای بلاک چین یا فناوری دفتر کل توزیع شده ( DLT ) به طور علنی چه گفتهاند؟ به سختی چیزی. اما درباره داراییها، ما سیگنالهای بسیار امیدوارکنندهای داریم مانند رئیس جدید داراییهای دیجیتال گلدمن که «آیندهای را که تمام داراییهای مالی جهان در دفترهای الکترونیکی اقامت دارند» متصور است.

موسسات مالی ممکن است به دنیای سازمانی نشان دهند که شاید بیشترین ارزش بلاک چین در تکنولوژی زیرین آن نیست بلکه در داراییهای دیجیتال بومی آن است. اقداماتی که ترکیب مناسب را پیدا میکنند، برای اجراییات خود به چالش میخورد، اما ما معتقدیم که این کاوشها میتواند با پاداش بالقوه بالایی که دارد توجیه شود.

همانطور که در گذشته نوشتیم، اقدامات تکنولوژی بلاک چین سازمانی به دلیل چالشهای مربوط به مشوقهای اقتصادی، شکست خورده است. با توجه به این موضوع، ممکن است زمان آن رسیده باشد که موسسات مالی اولویت قرار دادن تکنولوژی را کنار بگذارند. در عوض، اقدامات آینده باید بر روی شناسایی ارزش اقتصادی موجود تمرکز کند، خواه این کار در دیجیتالیسازی داراییهای مالی موجود باشد یا داراییهای دیجیتالی موجود مانند استیبل کوینها. کسانی که اولویت اول را دارایی قرار میدهند پیشرفت خود را با اقتصاد دیجیتال بومی سرعت میدهند.