توکنومیکس (Tokennomics) چیست؟ یکی از سوالهای همیشگی در بازار رمزارزها این است که چگونه میتوانیم ارزش و قیمت واقعی یک ارز دیجیتال را محاسبه کنیم؟ چطور کوینها یا توکنهایی که برای سرمایهگذاری مناسب هستند را شناسایی کنیم؟ پاسخ این سوال، بررسی توکنومیکس یک کوین و توکن است. Tokenomics یا Token Economics روشی برای بررسی ابعاد اقتصادی یک پروژه در بازار رمزارزهاست. توکنومیکس یک پروژه، یکی از روشهایی است که بیشتر توسط حرفهایهای بازار و البته سرمایهگذاران بلندمدت مورد استفاده قرار میگیرد. ما در این مقاله به سراغ این روش خواهیم رفت و ابتدا آن را تعریف کرده و در ادامه پارامترهای مورد استفاده برای بررسی توکنومیکس یه ارز دیجیتال را آموزش خواهیم داد. برای آشنایی با مبانی توکنومیکس با میهن بلاکچین همراه شوید.

توکنومیکس (Tokenomics) چیست؟

Tokenomics از دو کلمه Token و Economics تشکیل شده و ترکیب این دو را توکنومیکس میگویند. این اصطلاح، اساسا به ابعاد اقتصادی یک رمز ارز اشاره دارد. در واقع در اینجا ابعاد اقتصادی و تمام ویژگیهای توکن یا کوین یک پروژه که برای سرمایهگذاران جذاب است را مورد بررسی قرار میدهیم. این فاکتورها را در ادامه معرفی و هر یک را تشریح خواهیم کرد.

چند سالی است که در بازار رمزارزها با انبوهی از فرصتهای سرمایهگذاری روبه رو هستیم. در هر زمان شاهد رشد بخشی از بازار هستیم. وقتی بازار را رصد میکنیم با رشد چند صد درصدی و گاهی چند هزار درصدی بخشی از رمزارزها مواجه میشویم؛ وقتی سایتهای خبری را میخوانیم، گفته میشود که اکنون موج عرضه اولیه کوین یا ICO هاست. سپس بخش دیگری از بازار رشد میکند و در اخبار میخوانیم اکنون موج دیفای یا توکن NFT است. الان هم که گفته میشود ترند بازار توکن پروژههای هوش مصنوعی هستند. اما مسئله مهم اینجاست؛ ما زمانی متوجه این موجهای بازار میشویم که قیمتها رشد بسیاری کردهاند و برای خرید، دیر شده است. هرچند توکنومیکس ادعای پیشبینی قیمت را ندارد، اما با بررسی Tokenomics یک توکن پروژه دیفای یا یک کوین شبکه بلاکچین یا هر دارایی دیجیتال دیگری در که این بازار وجود دارد، میتوانیم ارزش یا قیمت واقعی (یا نزدیک به واقعی) آن را محاسبه کنیم؛ همچنین پتانسیل رشد قیمت یک دارایی و فاکتورهای تاثیرگذار بر قیمت آن را مورد ارزیابی قرار دهیم. پس از چنین تحلیلی، که عموما به آن تحلیل فاندامنتال نیز گفته میشود، احتمالا میتوانیم بازار را عمیقتر ببینیم و پتانسیل رشد و یا ریزش قیمت یک ارز دیجیتال را درک کنیم.

هدف توکنومیکس چیست؟

اگر ابعاد فنی و پشتوانه علمی رمز ارزها را کنار بگذاریم، این رمز ارزها، مشابه سایر داراییها در بازارهای مالی دنیا به هستند که عرضه و تقاضا بر قیمت آنها تاثیر میگذارد. اگر به دنبال تحلیل قیمت ارز دیجیتال هستیم، بررسی توکنومیکس آن کمک زیادی به ما میکند. پس هدف اصلی در ارزیابی Tokenomics یک رمز ارز، تحلیل آینده قیمت آن رمز ارز است. اما در کنار این هدف موارد دیگری نیز در این بررسی نمایان میشود که در زیر بخشی از آنها را مشاهده میکنید:

[tie_list type=”lightbulb”]

- چه تعداد از این کوین یا توکن در بازار عرضه شده است؟

- در آینده چه تعداد از این کوین یا توکن عرضه خواهد شد؟

- آیا اکنون قیمت این رمز ارز بالاتر از ارزش واقعی خود معامله میشود یا پایینتر از آن است؟

- آیا این رمز ارز پتانسیل رشد دارد؟

- عرضه و تقاضا در این رمز ارز چگونه است؟

- آیا توکن غیرمتمرکز توزیع شده است؟ چند درصد از آن در دست تیم و سرمایهگذاران اولیه پروژه است؟

- چند درصد از رمز ارزها در دست نهنگهای آن است؟

- چه تعداد توکن یا کوین در آینده سوزانده خواهد شد؟

[/tie_list]

به این لیست موارد بسیاری را میتوان اضافه کرد. در ادامه به معرفی پارامترهای مورد استفاده در ارزیابی توکنومیکس پروژه کریپتویی میپردازیم.

فاکتورهای مورد استفاده در توکنومیکس یک رمز ارز

در این بخش به سراغ هدف اصلی این مقاله میرویم. برای ارزیابی ابعاد اقتصادی یک پروژه یا برای ارزیابی Tokenomics یک رمزارز چه فاکتورهایی را باید مدنظر قرار دهیم؟ این فاکتورها را از چه منابعی بیابیم؟ تاثیر هر فاکتور بر قیمت یک کوین را چگونه تحلیل کنیم؟ و در کل با استفاده از این فاکتورها، آینده قیمت یک کوین را چگونه تخمین بزنیم؟

توکن و کوین متفاوت است

بسیاری از افراد تمام رمزارزها را یکسان میدانند. هرچند ما تمامی کوین و توکنها را کریپتوکارنسی مینامیم اما میان اینها تفاوت زیادی وجود دارد. اولین گام در بررسی توکنومیکس یک دارایی دیجیتال، شناسایی ماهیت آن است. کوینها (Coin) داراییهای دیجیتال اصلی یک شبکه بلاکچین (یا شبکه مبتنی بر فناوری دفترکل توزیع شده) هستند که به آنها دارایی بلاک چین لایه یک (Layer 1) گفته میشود. برای مثال رمزارز اتر دارایی لایه اول در شبکه بلاکچین اتریوم است؛ کاردانو، سولانا، پولکادات و بیت کوین مثالهای دیگری از این دسته هستند. این داراییهای دیجیتال به منظور پرداخت کارمزد یا پاداش نودها در شبکههای خود مورد استفاده قرار میگیرند.

در مقابل، Tokenها شبکه بلاکچین نداشته و روی یک شبکه بلاکچین دیگر اجرا میشوند. به این داراییها، رمز ارزهای لایه دو (این مفهوم با راهکار لایه دو برای حل مقیاسپذیری متفاوت است) گفته میشود. برای مثال توکن Uni یک توکن ERC-۲۰ بوده و روی شبکه اتریوم راهاندازی شده است.

اما نکته مهم در شناسایی ماهیت رمزارزها، رفتار قانونگذاران و دولتها در قبال توکنهاست. قانونگذاران کوینها را معادل ارزها در نظر میگیرند که کاربرد آنها انتقال ارزش است. اما توکنها را عموما هم ارز سهام شرکتها دانسته و در نتیجه با آنها مطابق قوانینی که بر بازار بورس کشورها حاکم است، برخورد میکنند. تجربه تلخ ریپل و مسائل پیش آمده با SEC آمریکا را همه به یاد داریم. کوین بیس، سرویسی به نام Crypto Rating Council دارد که در آن توکنها و کوینها را بر اساس ریسک قانونگذاران دسته بندی کرده است. این سایت را مشاهده کنید؛ برای هر دارایی نمرهای بین ۱ تا ۵ ارائه شده که عدد ۱ به معنی ریسک بسیار پایین و عدد ۵ به معنی ریسک بسیار بالاست.

میزان عرضه یک رمز ارز

مقدار عرضه یا Supply یک دارایی دیجیتال یکی از مهمترین فاکتورها در بررسی توکنومیکس آن رمزارز به شمار میرود. عدهای در بازار به دنبال رمز ارزهایی با قیمت زیر یک دلار هستند. آنها به اشتباه رمزارزهای مختلف را صرفا بر اساس قیمتشان با هم مقایسه میکنند؛ مثلا با خود میگویند قیمت این ارز دیجیتال زیر یک دلار است و قیمت بیت کوین ۴۰۰۰۰ دلار است، پس این ارز هنوز جا برای رشد دارد؛ این دیدگاه کاملا اشتباه است. برای فرار از این اشتباه، باید فاکتوری به نام ارزش بازار یا Market Cap داراییها را مدنظر قرار دهیم. مثلا، قیمت دوج کوین معادل ۰.۰۸ دلار است اما در جایگاه هشتم بازار ایستاده و قیمت YFI در حال حاضر ۵۶۶۴.۸۱ دلار است، اما در جایگاه ۱۴۶ بازار قرار دارد. پس صرف توجه به قیمت یک دارایی، اطلاعات زیادی به ما در مورد پتانسیل رشد آن نخواهد داد. میزان عرضه دوج کوین بیش از ۱۳۱ میلیارد بوده و عرضه توکن YFI، ۳۶,۶۶۶ واحد است. از ضرب این عدد در قیمت فعلی رمز ارزها، ارزش بازار آنها بدست میآید. ارزش بازار دوج کوین ۱۰.۷۲ میلیارد دلار و ارزش بازار YFI معادل ۱۸۵.۳۳ میلیارد دلار است؛ در نتیجه علیرغم قیمت بالاتر YFI در مقایسه با دوج کوین، رمزارز YFI پتانسیل رشد بیشتری در مقایسه با دوج کوین دارد.

به این نکته توجه کنید که برای محاسبه شاخص ارزش بازار یا مارکت کپ باید مقدار دارایی در گردش یا Coin in Circulation یک رمز ارز را در قیمت آن ضرب کرد. برای مشاهده ارزش بازار رمز ارزها میتوانیم از دو سایت کوین مارکت کپ و کوین گکو استفاده کنیم.

نکته: در مورد برخی از توکنها و کوینها، این دو سایت اطلاعات ناقص و غیردقیقی را ارائه میدهند. برای اطلاع از میزان عرضه دقیق هر ارز دیجیتال، بهتر است از Explorer شبکه بلاکچین آن کوین یا توکن استفاده کنیم.

طبق چیزی که گفتیم مهمترین جنبه عرضه لزوما تعداد کل توکنهای یک پروژه نیست. این است که هماکنون چقدر از آن عرضه شده، مابقی کی و با چه سرعتی عرضه میشود. اجازه بدهید یک مثال کلاسیک بزنیم. عرضه در گردش بیت کوین هماکنون ۱۹,۲۳۸,۱۱۲ عدد است و قرار است در نهایت ۲۱ میلیون باشد. آخرین رمزارز بیت کوین تا سال ۲۱۴۰ آزاد نخواهد شد. بنابراین باید ۱۱۸ سال منتظر بمانیم. پس مدام میتوانیم نرخ تورم بیت کوین را ببینیم و سوپرایز نخواهیم شد. مثال بیت کوین بسیار ساده است. چون مثلا هیچ رمزارزی در صندوق تیم و سرمایهگذار قفل نشده است. با وجود اینکه با مطالعه عرضه در گردش، حداکثر عرضه و نمودار تورم بیت کوین حساب کار بیت کوین دستمان میآید، اما برای سایر رمزارزها به این سادگیها نیست. مهمترین مواردی که باید در نظر بگیریم اینها هستند:

- کجای مسیر عرضه هستیم؟

- در آینده چه اتفاقی خواهد افتاد؟

- چه زمانی به آن نقطه میرسیم؟

- چگونه قرار است به آنجا برسیم؟

بیایید از طریق فاکتوهای مختلف و تاثیرگذار به پاسخ این سوالات برسیم.

مارکت کپ و ارزشگذاری رقیقشده

ارزش بازار (مارکت کپ) و ارزشگذاری کاملا رقیق شده یا Fully Diluted Valuation (به اختصار FDV) دو معیار اولیه برای ارزیابی ارزش یک کوین یا توکن هستند. ارزش بازار که گفتیم میشود ضرب عرضه در گردش توکن ضربدر قیمت لحظهای آن. برای محاسبه FDV هم باید قیمت لحظهای توکن را در حداکثر عرضه (Max Supply) آن ضرب کنیم.

مثلا اگر قیمت دوج کوین ۱۰ دلار باشد و عرضه در گردش آن ۱۰ میلیون و حداکثر عرضه آن ۱۰۰ میلیون، مارکت کپ آن ۱۰۰ میلیون و FDV آن ۱ میلیارد خواهد بود. این دو معیار زمانی که با سایر متغیرهای مدنظر ترکیب شوند مفید خواهند بود. چون به شما ایده میدهند که بازار امروز یک پروژه را چگونه ارزشگذاری میکند و چگونه آن پروژه باید رشد کند تا قیمت فعلی خود را توجیه کند.

اگر تفاوت بسیاری میان مارکت کپ و FDV مشاهده میکنید، بدین معناست که حجم زیادی از توکنها هنوز عرضه نشدهاند. بنابراین باید بررسی کنید که چگونه و چه زمانی وارد بازار میشوند تا ببینید که آیا قیمت فعلی توجیهکننده است یا خیر.

اگر ارزش بازار توکن ۱۰ درصد FDV است و همه توکنها سال آینده آزاد میشوند، این پروژه برای حفظ قیمت فعلی خود نیاز به رشد ۱۰ برابری یا ۱۰۰۰ درصدی در یک سال دارد. اما اگر ارزش بازار ۲۵ درصد FDV است و توکنها طی ۴ سال آزاد میشوند، ۴۰ درصد رشد سال به سال را تجربه خواهد کرد.

بنابراین نسبت مارکت کپ و FDV یکی از اولین مواردی که است که با بررسی آن سرنخهایی در مورد عرضه بهدست میآورید. برای فهم بهتر باید درک عمیقتری از عرضه در گردش و حداکثر عرضه داشته باشید.

حداکثر عرضه و عرضه در گردش

این دو فاکتور به پاسخ به سوالات ۱ و ۲ کمک میکند. همچنین به ما کمک میکنند که ارزش بازار و ارزشگذاری رقیق را کاملا درک کنید. حداکثر عرضه نسبتا ساده است. حداکثر عرضه بالقوه این توکن چقدر است؟ برای بیت کوین ۲۱ میلیون. اتریوم حداکثر عرضه ندارد و برای توکن پلتفرم یرن فایننس ۳۶,۶۶۶ است.

عرضه در گردش نقطهای است که همه چیز پیچیدهتر میشود. چه تعداد از این توکنها در گردش هستند؟ برای بیت کوین کافی است تعدادی که عرضه نشدهاند را کم کنید. سایر لایه یکها مانند اتریوم و سولانا خود گزارش میدهند یا اینکه میتوانید توسط APIهای موجود رصد کنید.

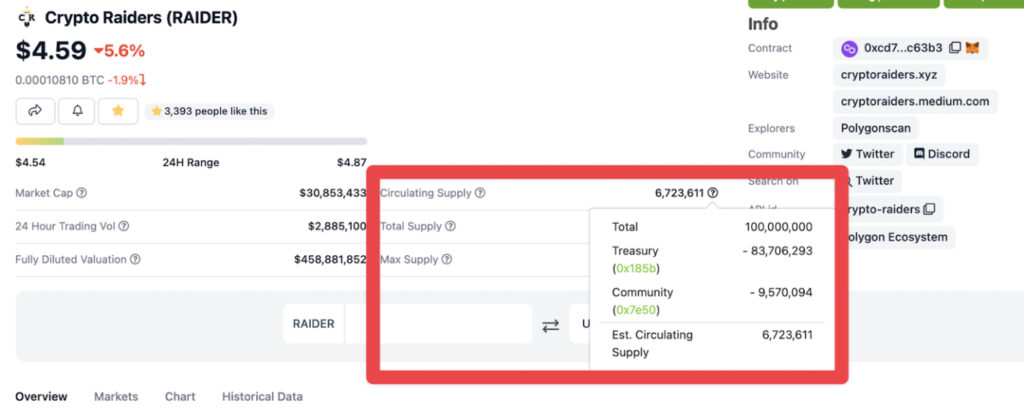

اما در برخی موارد پیچیدهتر است. یک مثال ساده بزنیم. برای بازی کریپتو ریدرز (Cryptoraiders) تقریبا ۱۶ میلیون از ۱۰۰ میلیون کل را داریم. اما اگر به کوین گکو نگاه کنید عرضه در گردش فقط ۶۷۲۳۶۱۱ است. مابقی کجاست؟

کوین گکو و سایر APIها توکنهای غیرفعال را در عرضه در گردش محاسبه نمیکنند. حتی اگر آن توکنها قبلا به بازار وارد شده باشند. مثلا در این مورد، کاربران ۹.۵ میلیون توکن در قرارداد هوشمند استیکینگ برای ۳ تا ۱۲ ماه قفل کردهاند. بنابراین کوین گکو آنها را از عرضه کم میکند.

این موضوع مشخص میکند که اهمیت بررسی عمیقتر عرضه در گردش چقدر زیاد است. در ابتدا به نظر میرسد که تنها ۶ درصد از توکنها آزاد شدهاند. این بدان معناست که پروژه باید تقریبا ۲۰ برابر رشد کند تا قیمت فعلی خود را حفظ کند. اما در واقعیت ۱۶ درصد از توکنها آزاد شدهاند، بنابراین حدود ۶.۲۵ برابر باید رشد کند.

زمانبندی انتشار

گفتیم که با بررسی عرضه باید بتوانیم به ۴ سوال اساسی پاسخ بدهیم. حداکثر عرضه و عرضه در گردش به دو سوال اول پاسخ میدهند. برنامه آزادسازی (Emissions Schedules) به سوالهای چگونه و چه زمانی به آنجا خواهد رسید پاسخ میدهد. برنامه آزادسازی معمولا در وایت پیپر پروژه به تفصیل بررسی میشود.

مثلا در تصویر زیر میتوانید نمودار انتشار (آزادسازی) توکن JONES را مشاهده کنید. اولین چیزی که خیلی به چشم میخورد این است که این پروژه به دنبال شتایی که از تاریخ ۴/۳۰ تا ۴/۱۰ تجربه میکند، یک رمپ اولیه آهسته در انتشار دارد. این بازه زمانی است که توکن سرمایهگذاران خصوصی طی ۶ ماه آزاد میشوند.

طی آن ۶ ماه، تقریبا ۳ درصد از عرضه جونز در هر ماه منتشر میشود. اما برای بازه زمانی تا ۳۰ آوریل، تنها ۱.۳۶ درصد از عرضه جونز در هر ماه منتشر میشود. بنابراین برای آن دوره ۶ ماهه، نرخ تورم بیش از دو برابر خواهد شد و توکنهای جدیدی که وارد بازار میشوند منحصرا به افرادی تعلق میگیرند که با قیمت بسیار پایینتر آن را از بازار میخرند. کسانی هستند که انگیزه مالی بسیار بیشتری برای فروش دارند، حتی اگر قیمت بین اکنون و آن زمان تغییر نکند. این بدان معنا نیست که سرمایهگذاران بدخواه هستند یا حتما این کار را انجام خواهند داد. فقط باید بدانید که قدرت این کار را دارند و شما باید پیش از خرید از چنین نگاهی آگاه باشید.

نحوه تخصیص و توزیع رمزارز

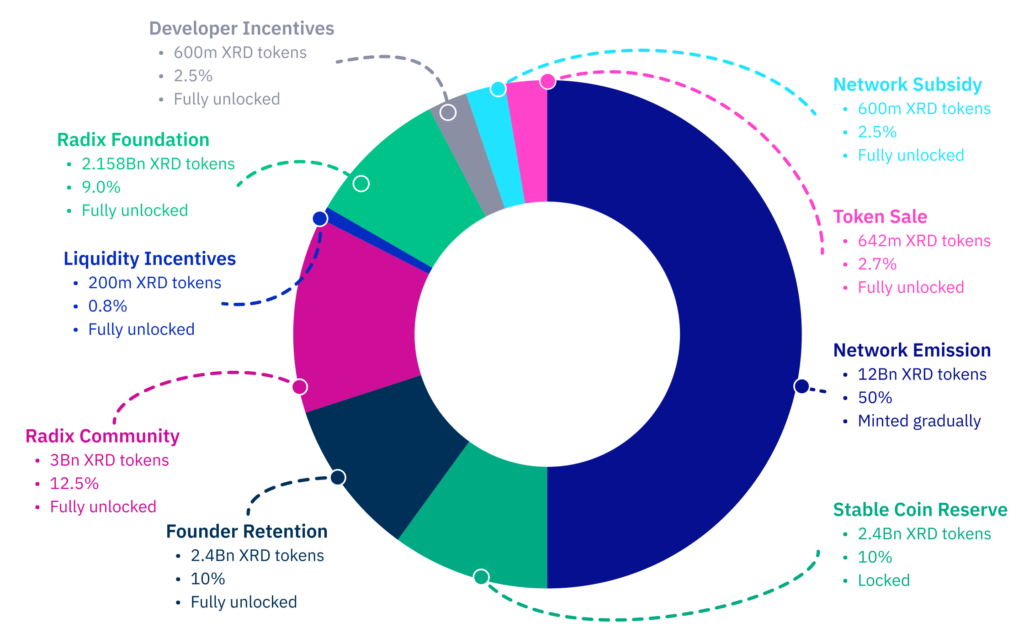

دو فاکتور بسیار مهم در ارزیابی Tokenomics یک پروژه بررسی دو فاکتور تخصیص (Allocation) و توزیع (Distribution) کوین یا توکن است. برخی از رمز ارزها به صورت تقریبا عادلانه میان جامعه توزیع شده است. برای مثال، بیت کوین در این دسته قرار میگیرد. پیش از آغاز کار بیت کوین، هیچ کوینی برای خالق یا خالقان این شبکه از قبل اختصاص نیافته بود. اصطلاحا به این دسته از رمز ارزها، Fair Launch گفته میشود. نقطه مقابل این داراییها، رمز ارزهای Pre-Mine هستند که تیم پروژه پیش از آنکه پروژه و توکن خود را به صورت عمومی منتشر کنند، بخشی یا تمام توکنهای آن پروژه را تولید میکنند. بخشی از این توکنهای تولید شده به منظور تامین سرمایه پروژه میان سرمایهگذاران اولیه به صورت فروش خصوصی توزیع میشود. توجه داشته باشید که این فروش خصوصی، پیش از فروش عمومی توکن صورت میگیرد. Fund raise اصطلاحی است که برای نمایش این بخش از توکنهای به فروش رفته به کار میرود.

بخش دیگری از توکنهای تولید شده به تیم پروژه یا شبکه اختصاص مییابد. به این بخش نیز Team token میگویند. همچنین ممکن است این پروژه توسط شرکتها و یا سرمایهگذاران خطر پذیر (VC) نیز سرمایهگذاری اولیه شده باشد. در نتیجه بخشی از این توکنها نیز به این افراد یا شرکتها اختصاص یافته است.

از طرفی اگر این توکن به روش عرضه اولیه صرافی (IEO) عرضه شده باشد، درصدی از این توکنهای تولید شده نیز به عنوان هزینه این عرضه اولیه به صرافی تعلق میگیرد. در نهایت، پس از اختصاص تمام این توکنها، مابقی به صورت عادلانه میان مردم توزیع خواهد شد.

پس به طور کلی در مورد این پروژهها، توکنهای عرضه شده رو به دو دسته تقسیم کنید؛ بخشی که در میان جامعه توزیع شده و بخش دیگری که به تیم و سرمایهگذاران آن اختصاص یافته است. هر چه درصد توکنهای اختصاص یافته به تیم و سرمایهگذاران پروژه بالاتر باشد، نکته منفی برای پروژه به شمار میآید. مثلا اگر این افراد در یک رالی صعودی و در قله قیمتی داراییهای خود را به فروش برسانند، شاهد ریزش نسبتا شدیدی در قیمت این ارز دیجیتال خواهیم بود.

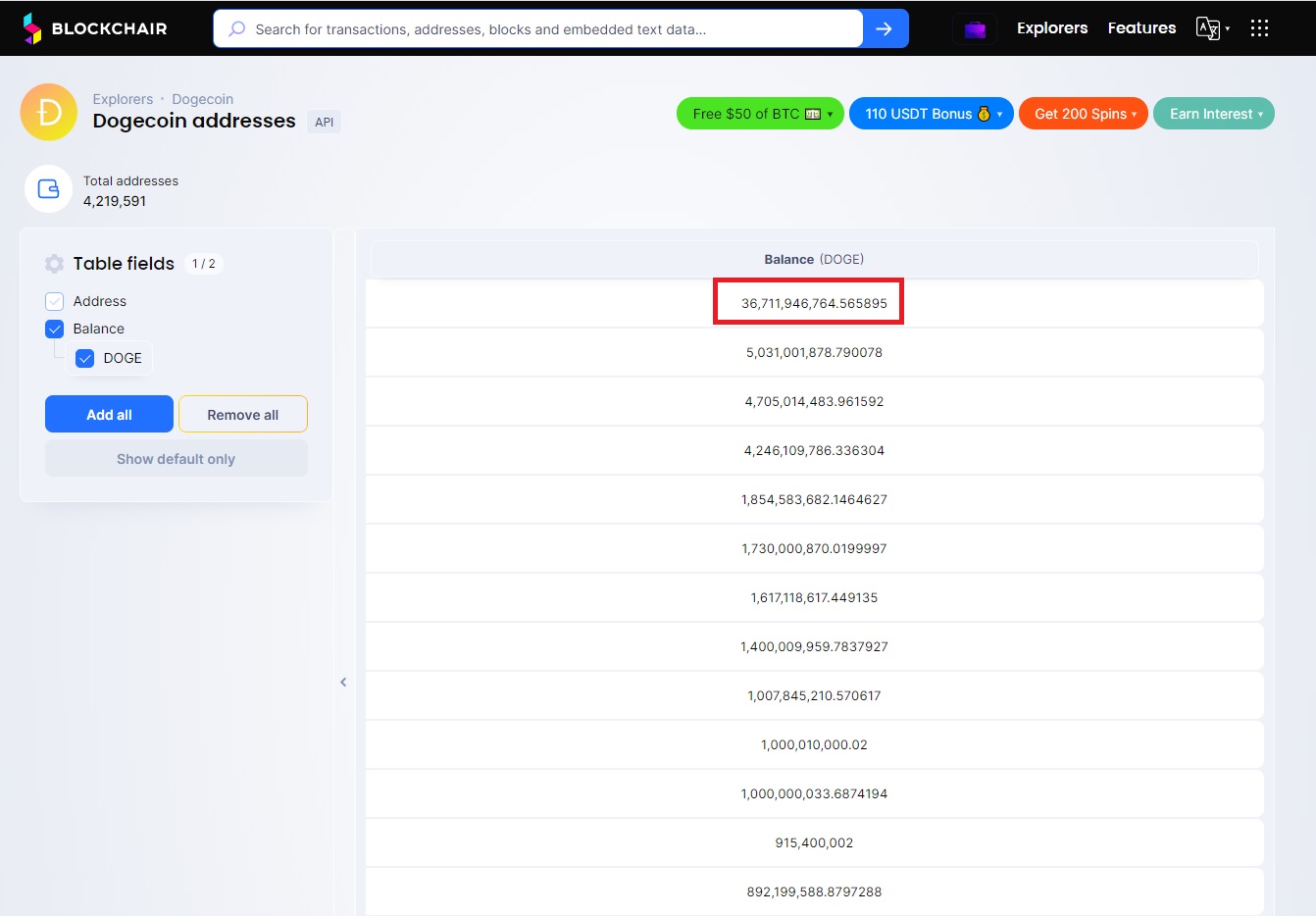

برای بررسی این مورد، مطالعه وایت پیپر پروژه منبع خوبی به شمار میرود. سایت Messari نیز اطلاعات جامع و دقیقی در این مورد ارائه میکند. اما بهترین منبع، مشاهده Explorer آن کوین یا توکن است. برای مثال، برای مشاهده وضعیت هولدرهای دوج کوین، وارد یکی از اکسپلوررهای این شبکه شده و مطابق تصویر زیر روی گزینه Addresses کلیک میکنیم. این صفحه به خوبی به ما نشان میدهد که چند درصد از کل کوینها در چه کیف پولهای ذخیره شده است.

همانطور که در تصویر بالا مشاهده میکنید، بیش از ۳۶ میلیارد دوج کوین که معادل ۲۷ درصد کل دوج کوینهاست در یک کیف پول ذخیره شده است. به این نوع رمز ارزها، داراییهای مستعد whale manipulations گفته میشود. از آنجا که مقدار زیادی توکن در اختیار یک کیف پول قرار دارد، به راحتی میتواند قیمت این دارایی را جابه جا کند.

فاکتور Vesting در توکنومیکس پروژهها

وستینگ تنها در مورد رمز ارزهایی که از قبل تولید شدهاند (Pre-Mining) کاربرد دارد. آزادسازی این رمز ارزها طی یک برنامه زمانی معین انجام میگیرد. همانطور که در قسمت بالا دیدیم، بخشی از کل توکنهای تولید شده میان تیم و سرمایهگذاران اولیه آن توکن توزیع میشود؛ اما برای فروش و آزادسازی این توکنها، زمانبندی مشخصی تعیین خواهد شد. مثلا، توکنهای سرمایهگذاران اولیه برای مدت ۴ سال قفل شده و پس از گذشت ۴ سال از راهاندازی پروژه آزاد خواهد شد و طی این چهار سال اول، این افراد نمیتوانند توکن خود را به فروش برسانند. بررسی Vesting توکنها، میزان عرضه توکن در آینده را نشان میدهد. در زمان بررسی این شاخص به زمان آزادسازی و مقدار آزادسازی بسیار توجه کنید. اگر وستینگ یک توکن به نحوی تعریف شده باشد که در بازههای زمانی کوتاه، بخشی از توکنها آزاد شود؛ این نکته احتمالا فشار فروش مداومی را به بازار تحمیل میکند که برای قیمت نکته منفی به حساب میآید.

برای کسب اطلاعات در این مورد، وایت پیپر پروژه بهترین منبع خواهد بود. معمولا این دیتا به واسطه نمودار نشان داده میشود.

رمز ارزهای تورمی

کوینها و توکنها از نظر تورم به دو دسته تورمزا و ضدتورم تقسیم بندی میشوند. در صورتی که کوین یا توکن جدیدی به چرخه بازار افزوده شود، تورم ایجاد میشود. هرچه نرخ تورم بالاتر باشد میتواند به کاهش قیمت آن کوین یا توکن منجر شود. این نکته بیشتر در شبکههایی که از الگوریتم گواه اثبات سهام استفاده میکنند، مورد توجه است. این شبکهها، مجبورند تا انگیزه اقتصادی برای افراد ایجاد کنند تا در استیکینگ شبکه مشارکت کنند و امنیت شبکه را تامین کنند. در نتیجه باید سود استیکینگ را افزایش دهند. اما این نکته باعث ایجاد نرخ تورم بالا در رمز ارز آن شبکه خواهد شد. این شبکهها عموما سود استیکینگ را بین ۵ تا ۱۵ درصد تنظیم میکنند. این شبکهها میان دوراهی ایجاد امنیت در شبکه بلاک چین و نرخ تورم بالای کوین شبکه، چالشهای زیادی دارند.

اما در مورد پروژههای دیفای نرخ تورم داستان متفاوتی دارد. این پروژهها به منظور جذب افراد در برنامههای فارمینگ و تامین نقدینگی، مجبورند تا APY یا سود سالانه خود را افزایش دهند. در نتیجه نرخ تورم توکن خود را بسیار بالا تنظیم میکنند. از این طریق آنها میتوانند کاربران بیشتری را جذب کنند اما در طرف مقابل، نرخ تورم بسیار افزایش خواهد یافت و این نکتهای منفی برای قیمت آن توکن است.

رمز ارزهای ضد تورمی و توکن سوزی رمز ارزها

برخی از پروژهها، عرضه توکن یا کوین خود را به نحوی تنظیم میکنند تا میزان عرضه آن در طول زمان کاهش یابد. این کار باعث کم یاب شدن تدریجی آن دارایی در طول زمان خواهد شد. بیت کوین یکی از این نوع داراییهاست. به واسطه هاوینگ بیت کوین، نرخ عرضه بیت کوین هر چهار سال یکبار نصف میشود و این کمک زیادی به ارزشمندتر شدن این دارایی میکند.

یکی دیگر از راههای کاهش نرخ تورم، توکن سوزی است. در فرآیند توکن سوزی بخشی از توکنهای یک پروژه از بازار خریداری شده و با ارسال آن به یک آدرس قرارداد هوشمند، برای همیشه از رده خارج میشود. بایننس کوین یکی از کوینهای مشهوری است که از این روش برای ارزشمندتر شدن کوین خود استفاده میکنند.

اتریوم نیز در آخرین بروزرسانی خود، بخشی از پاداش ماینرهای خود را سوزانده و به این طریق، اتریومها رو از بازار خارج میکند.

برای کسب اطلاعات در این زمینه میتوان از اکسپلوررهای هر شبکه استفاده کرد. همچنین وایت پیپر هر پروژه، اطلاعاتی را در مورد نرخ عرضه توکن یا کوین آن پروژه ارائه میدهد.

Utility یا کاربردی بودن

کاربرد یک توکن چیست؟ این سوال یکی از شاخصهای مهم در توکنومیکس یه پروژه است. تا اینجا بسیاری از فاکتورها به عرضه یک توکن یا کوین توجه میکرد. اما شناسایی کاربردهای یک ارز دیجیتال، مستقیما بر تقاضای موجود برای یک رمز ارز اشاره دارد. کاربرد بیت کوین چیست؟ ما چه سودی برای ما دارد؟ حتما شنیدهاید که بیت کوین امروزه یک دارایی ذحتی اگر یک توکن مدل عرضه فوقالعادهای داشته باشد، همچنان باید دلیلی پشت آن باشد که مردم را قانع به خرید و هولد کند. کاربرد یک توکن چیست؟ این سوال یکی از شاخصهای مهم در توکنومیکس یک پروژه است. تا اینجا بسیاری از فاکتورها به عرضه یک توکن یا کوین توجه میکرد. اما شناسایی کاربردهای یک ارز دیجیتال، مستقیما بر تقاضای موجود برای یک رمز ارز اشاره دارد. کاربرد بیت کوین چیست؟ چه سودی برای ما دارد؟

حتما شنیدهاید که بیت کوین امروزه یک دارایی ذخیره ارزش است. این کاربرد بسیار مهم و حیاتی است. امروزه بیت کوین جایگزینی برای طلا به شمار میرود. کاربرد اتریوم چیست؟ انجام هر تراکنشی در شبکه بلاکچین اتریوم ملزم به پرداخت کارمزد است و این کارمزد با ETH پرداخت میشود. پس یکی از کاربردهای اتر، کارمزد شبکه اتریوم بودن است. اما کاربرد توکنهای دیفای چیست؟ حق رای و مشارکت در مدیریت شبکه؟ ارائه پروپوزال برای توسعه شبکه؟ آیا این موارد واقعا کاربردهای مهمی هستند؟ آیا این کاربردها برای توکن آن تقاضای خرید ایجاد خواهد کرد؟ در اینجا بحث بسیار مفصلی مطرح میشود و آن اینکه تمام توکنهای دیفای را نمیتوان با یک چشم دید؛ توکن یک پلتفرم لندینگ یا توکن یک پلتفرم سواپ یکسان نیست. کاربردهای آن نیز یکسان نخواهد بود. برای مثال اگر تمامی معاملات رمز ارز در جهان در صرافی یونی سواپ انجام شود، آیا این افزایش حجم معاملات منجر به افزایش تقاضای خرید توکن UNI خواهد شد؟ این فاکتور به واقع یکی از مهمترین فاکتورها برای ارزیابی Tokenimics یک پروژه است. برای مثال، توکن Link به منظور درخواست دیتا از اوراکل چین لینک مورد استفاده قرار میگیرد. اگر قیمت این توکن افزایش یابد، هزینه استفاده از این شبکه افزایش خواهد یافت و ممکن است برای پروژهها استفاده از این شبکه صرفه اقتصادی نداشته باشد و گران تمام شود. در نتیجه کاربرد توکن نکته بسیار مهمی برای یک بررسی قیمت یک توکن در آینده است.

بحث کاربرد توکن را میتوان با پرداختن به موارد زیر گستردهتر کرد:

- خرج کردن در برابر هولد کردن

- جریان نقدینگی

- حاکمیت

- وثیقه

خرج کردن در برابر هولد کردن

هنگامی که قصد خرید یک توکن را دارید، اولین سوالی که باید از خود بپرسید این است که آیا میخواهم آن را به عنوان سرمایه هولد کنم یا قرار است خرج شود؟ اگر یک توکن را به قصد خرج کردن میخرید، پس نگهداری آن برای بلندمدت و کسب سود مستقیم معنایی ندارد. بنابراین بهتر است هر بار که به آن نیاز دارید، مقداری از آن را بخرید. مثل کوین TRX که برای پرداخت کارمزد شبکه ترون کاربرد دارد. شبکه ترون یک بلاکچین ارزان است و مثلا بسیاری از کاربران ایرانی ترجیح میدهند تتر ترونی بخرند. هر زمان که بخواهند مقداری تتر جابهجا کنند، باید به مقدار لازم TRX بخرند.

حالا سراغ یک توکن کاربردیتر مثل چین لینک (Chainlink) برویم. چین لینک یکی از مهمترین سرویسهای کریپتویی است و مطمئنا یک زیرساخت اساسی برای ادامه حیات بسیاری از اپلیکیشنهای غیرمتمرکز محسوب میشود. پس با این حساب سرمایهگذاری روی توکن LINK منطقی است؟ برای این کار لازم است که نگاهی به تاریخچه قیمتی لینک داشته باشیم.

طبق دادههای نمودار بالا، اگر پس از جولای ۲۰۱۹ لینک میخریدید و هولد میکردید، ۵۰ تا ۹۰ درصد ارزش خود را از دست میداد. چرا؟ در وهله اول به نظر میرسد که لینک سرمایهگذاری خوبی باشد؛ عرضه محدود، زیرساختهای ارزشمند و… همه چیز خوب به نظر میرسد. اما مشکل اصلی کاربرد است. کاربرد اولیه توکن LINK پرداخت هزینه سرویسهای لینک است. بنابراین توکن خرج کردنی یا مصرفی (Spending Token) محسوب میشود نه توکن سرمایهگذاری (Investing Token). البته پروتکل چین لینک پلتفرم استیکینگ خود را هم راهاندازی کرده است. اما از آنجایی که کاربرد اولیه آن همان پرداخت هزینه سرویسهاست و پلتفرم استیکینگ هنوز اول راه است، همچنان تفاوتی ایجاد نمیکند.

یکی دیگر از مشکلات توکنهای خرج کردنی، عدم تمایل پروتکلهای مادر برای افزایش ناگهانی قیمت است. اگر قیمت LINK به طور چشمگیری زیاد شود، همه خدمات چین لینک گرانتر شده و مردم دنبال پلتفرمهای جایگزین میگردند. برای چین لینک داشتن دو تا توکن (یکی برای خرج کردن و دیگری برای استیکینگ) منطقیتر به نظر میرسد. اما این بحث دیگری است.

یک مثال دیگر توکن بازیهای کریپتویی است؛ مثلا SLP در اکسی اینفینیتی یا AURUM در Crypto Raiders. وقتی AURUM بهدست میآورید باید آن را برای خرید نیروهای جدید یا کلید سیاهچال خرج کنید. همچنین به خاطر عرضه و نرخ تورم متغیر، به درد هولد بلندمدت نمیخورد. از طرف دیگر هیچ جریان نقدینگی، کاربرد حاکمیتی یا کاربرد دیگری به جز خرج شدن ندارد. همین امر در مورد SLP هم صدق میکند؛ ممکن است نوسان قیمت SLP شما را وسوسه کند، اما نمیتواند دلیل قانعکنندهای باشد. توکن سرمایهگذاری بازی اکسی اینفینیتی AXS و در بازی Crypto Raider توکن RAIDER است.

پس موقع بررسی کاربرد یک توکن اول از خودتان بپرسید آیا این توکن برای خرج کردن و استفاده در برنامه است یا زمینه سرمایهگذاری بلندمدت را فراهم میکند؟

جریان نقدینگی

حال اگر یک توکن معیار سرمایهگذاری را پاس کرد، سوالی بعدی این است که چرا باید آن را هولد کنیم؟ دلیل مهمی که باعث میشود یک توکن ارزش هولد کردن داشته باشد، جریان نقدینگی است. اگر مکانیزمی وجود دارد که منجر به کسب درآمد در ازای هولد و استفاده از یک توکن میشود، پس ممکن است که آن توکن ارزش خرید داشته باشد. مثل استیکینگ یا ییلدفارمینگ. مثلا اگر شما توکن SUSHI بخرید، میتوانید آن را در ازای دریافت xSUSHI استیک کنید. در این صورت بخشی از کارمزد معاملات پلتفرم سوشی سواپ به شما تعلق میگیرد. xSUSHI یک توکن تامین نقدینگی یا اصطلاحا LP توکن است. میزان دریافتی شما به افزایش ارزش xSUSHI در طول زمان بستگی دارد. همچنین این امکان را خواهید داشت که توکن تامین نقدینگی را در پلتفرمهای دیگر استیک کرده یا برای دریافت وام وثیقه کنید.

مورد بعدی که باید در زمینه جریان نقدینگی بررسی کنید، نحوه ایجاد جریان است. مثلا اگر با استیک کردن یک توکن همان توکن به شما داده میشود و پلتفرم بدین صورت به افزودن عرضه در گردش توکن خود میافزاید، پس در عمل چیزی بهدست نمیآورید. شما فقط سرمایه خود را از رقیق شدن (اصطلاحا Diluted شدن) نجات میدهید. بنابراین باید دنبال پروژههایی باشید که جریان نقدینگی آن براساس درآمد واقعی است و بهوسیله توکن اولیه پرداخت نمیشود.

حاکمیت

اگر به پروتکلی علاقمند هستید و میخواهید در شکلدهی تصمیمات پروتکل آن مشارکت داشته باشید، حاکمیت (Governance) ابزار دیگری برای تشویق شما در سرمایهگذاری است. واقعیت این است که ایده حاکمیت جامعهمحور در وهله اول جذاب به نظر میرسید. اما امروزه به تنهایی چندان مشوق قانعکنندهای برای سرمایهگذاری نیست.

وثیقه

اگر تصمیم به سرمایهگذاری بلندمدت روی یک پروژه گرفتهاید و ناگهان به پول خود نیاز دارید قطعا فروش توکنهای آن پروژه آخرین کاری است که دوست دارید. بنابراین هنگام تصمیمگیری از خود بپرسید آیا میتوانم از این توکن برای دریافت وام هم استفاده کنم؟ چه گزینههای وامگیریای وجود دارد؟ آیا پلتفرمها از اعتبار کافی برخوردار هستند؟

خلاصه فاکتورهای توکنومیکس یک ارز دیجیتال

تا اینجا فاکتورهای مهمی که در توکنومیکس یک پروژه مورد توجه قرار میدهیم را معرفی کردیم. در این بخش، به منظور ارائه خلاصهای از آنچه در بالا گفته شد، میخواهیم ببینیم یک توکن خوب و مناسب برای سرمایهگذاری چه ویژگیهایی دارد؟

[tie_list type=”checklist”]

- در اکوسیستم خود کاربرد واقعی داشته باشد.

- نرخ تورم کنترل شده داشته باشد و یا برای کاهش نرخ تورم خود، برنامههایی را در نظر بگیرد.

- شبکه توکن ایدهای را دنبال کند که برای طیف وسیعی از مردم قابل استفاده باشد.

- انگیزه اقتصادی مناسب برای هولدرهای خود ایجاد کند.

- به صورت عادلانه توزیع شده باشد و بخش زیادی از توکنها در دست تیم پروژه نباشد.

- نرخ عرضه آن کنترل شده و تدریجی باشد.

[/tie_list]

به این لیست موارد بیشتری را میتوان اضافه کرد. توکنومیکس یا بررسی ابعاد اقتصادی یک ارز دیجیتال، مختص این بازار نبوده و در سایر بازارها نیز مورد استفاده قرار میگیرد. با توسعه و رشد بازار رمز ارزها، این ابزار قدرتمند تحلیلی وارد حوزه رمزارزها نیز شده و هنوز عمر زیادی ندارد. در نتیجه، همچنان ابعاد مختلفی از اقتصاد یک پروژه فعال در دنیای کریپتوکارنسی وجود دارد که در روشهای فعلی کمتر مورد توجه قرار میگیرد.

پرسش و پاسخ (FAQ)

- توکنومیکس یا توکنومیک چیست؟

توکنومیکس (Tokenomics) یک مفهوم فاندامنتال و به معنای بررسی ابعاد اقتصادی یک توکن است. در تحلیل توکنومیک پروژه عواملی مانند توزیع، عرضه و تقاضا، مکانیسمهای تشویقی، برنامه انتشار، سوزاندن و غیره که بر کاربرد و ارزش توکن تاثیر میگذارند بررسی میشوند. - چرا توکنومیکس (Tokenomics) اهمیت دارد؟

طراحی توکنومیکس در پروژههای کریپتویی حیاتی است. زیرا ارزیابی توکنومیک پروژه برای مشارکتکنندگان، سرمایهگذاران و ذینفعان پیش از تصمیم بسیار ضروری است. از طرف دیگر به تیم توسعه کمک میکند تا از ورود بازیگران مخرب جلوگیری کرده و اکوسیستمی قوی و مبتنی بر اعتماد بسازند. - کاربرد توکنومیکس چیست؟

توکنومیکس یکی از فاکتورهای مهم در تحلیل بنیادی یا فاندامنتال پروژههای کریپتویی است. با کمک فاکتورهای موثر در توکنومیک میتوانید بفهمید که آیا یک رمزارز درست ارزشگذاریشده یا نه و اینکه در آینده چقدر پتانسیل رشد خواهد داشت؟ - عوامل موثر بر توکنومیکس کدامند؟

در توکنومیکس تمامی فعل و انفعالاتی که به نوعی روی کوین یا توکن تاثیر میگذارند بررسی میشود. از جمله این عوامل میتوان بر صدور، ویژگیها و کاربرد، توزیع، عرضه، تقاضا، وستینگ (Vesting)، تخصیص و توزیع، تورمزا بودن یا نبودن، برنامه آزادسازی و غیره اشاره کرد.

سخن پایانی

توکنومیکس یکی از معیارهای موثر در تحلیل بنیادی پروژههای کریپتویی است. در این روش با کمک فاکتورهای مختلف (عرضه و تقاضا، نحوه توزیع و تخصیص توکن، بررسی میزان تورم و …) صرفا روی کارکرد و ابعاد اقتصادی توکن تمرکز میکنیم. با استفاده از توکنومیک میتوان ارزش و قیمت واقعی یک توکن یا کوین را تا حد خوبی تخمین زد و براساس آن تصمیم به سرمایهگذاری گرفت. در این مطلب به معرفی مفهوم Tokenomics و فاکتورهای موثر بر توکنومیکس پروژههای ارز دیجیتال پرداختیم.

شما چه فاکتورهایی را در بررسی توکنومیک پروژه مدنظر قرار میدهید؟ اگر در زمینه بررسی ابعاد اقتصادی پروژههای بلاکچین و دیفای تجربهای دارید، آن را با ما به اشتراک بگذارید.