وضعیت سود و زیان هولدرهای بیت کوین از دید دیتای آنچین چگونه است؟

قیمت بیت کوین شب گذشته برای اولین بار از دسامبر ۲۰۲۱ از مرز ۵۰٬۰۰۰ دلار عبور کرد و رشد خود از ابتدای سال تاکنون را به بیش از ۱۸.۵٪ رساند. در طول تاریخ، تنها ۱۴۱ روز آن هم در سال ۲۰۲۱ (معادل ۲.۸۴٪ از کل معاملات BTC) کندل روزانه بیت کوین بالاتر از ۵۰٬۲۰۰ دلار بسته شده است و باقی روزها قیمت پایینتر از این سطح بوده است.

در تولد تترلند 2 اتریوم هدیه بگیرید!

رشد بیت کوین در بازههای زمانی طولانیتر چشمگیرتر است. قیمت بزرگترین ارز دیجیتال بازار در طول ۱۲ ماه گذشته بیش از ۱۳۰٪ افزایش یافته و از کف نوامبر ۲۰۲۲ که پس از ورشکستگی صرافی FTX رخ داد نیز بیش از ۲۰۷٪ رشد کرده است. علاوه بر این، بیت کوین در حال حاضر تنها حدود ۲۸٪ تا اوج تاریخی خود فاصله دارد.

در این مطلب که برگرفته از گزارش هفتگی وبسایت گلسنود است، بازار را از دید دیتای آنچین بررسی کرده و رفتار سرمایهگذاران بلندمدت و کوتاهمدت را زیر ذرهبین خواهیم برد.

عرضه در ضرر، رفته رفته کاهش مییابد

همانطور که بالاتر گفتیم، در حال حاضر بیت کوین حدود ۲۸٪ از اوج تاریخی ۶۹٬۰۰۰ دلاری خود فاصله دارد و با نزدیک شدن قیمت به این سطح، آن بخش از عرضه که قیمت خریدی بالاتر از قیمت فعلی دارند کمتر میشود.

چنین اتفاقی اکثر سرمایهگذاران و عرضه را به سود وارد کرده و بازار را به فازی میرساند که در آن ممکن است هولدرهای بلندمدت شروع به فروش و دریافت سود کنند.

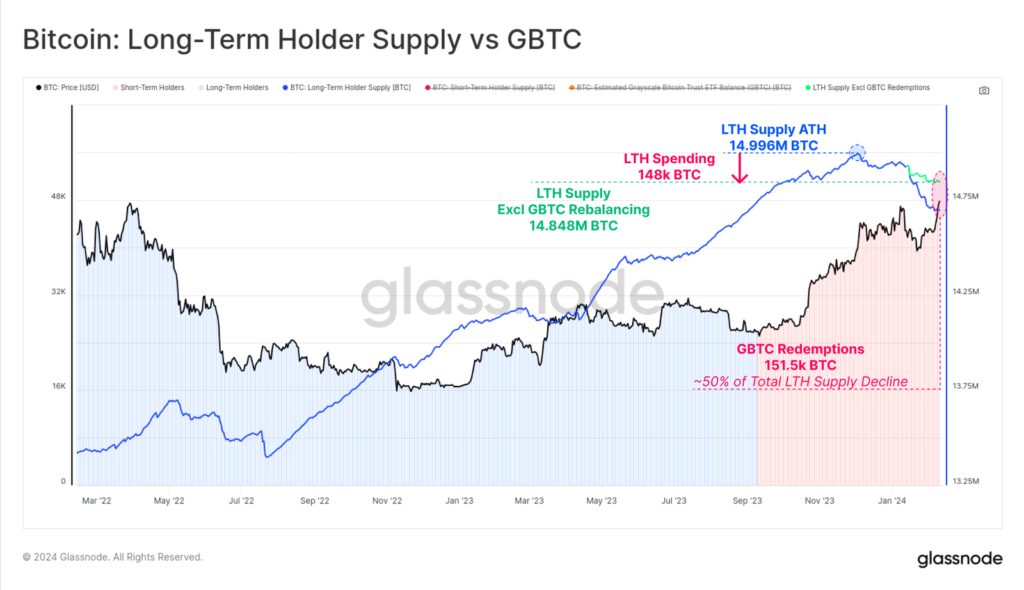

پیش از تایید صندوقهای قابل معامله بورسی اسپات بیت کوین (ETF) در ماه ژانویه، هیجان زیادی در بازار وجود داشت و قیمت افزایش یافت. در همین بازه، بسیاری از هولدرهای بلندمدت، کوینهای خود را با هدف فروش یا شاید سرمایهگذاری در محصولات جدیدی مثل ETFها از کیف پول خود منتقل کردند.

در مجموع، عرضه در اختیار هولدرهای بلندمدت از اوج آن در ماه نوامبر سال ۲۰۲۳ که به ۱۴.۹۹۶ میلیون واحد BTC رسیده بود، تقریبا ۲۹۹.۵ هزار واحد کاهش یافته است.

البته نباید در این بین از فشار فروش بیت کوینهای صندوق GBTC شرکت گری اسکیل غافل شویم. این صندوق در سال ۲۰۲۱ بیش از ۶۶۱ هزار واحد بیت کوین خریداری کرد که با توجه به مدت زمان هولد شدن آنها جزو عرضه بلندمدت محسوب میشوند. از زمان آغاز فعالیت ETF گری اسکیل حدود ۱۵۱.۵ هزار واحد بیت کوین از این صندوق خارج و به صرافی کوین بیس منتقل شده است، بنابراین، اگر این تعداد را از ۲۹۹.۵ هزار واحد بیت کوین مذکور کم کنیم، میتوان گفت ۱۴۸ هزار واحد باقی مانده احتمالا مربوط به فروش هولدرهای بلندمدت بوده است. این رفتار معمولا همزمان با نزدیک شدن قیمت به اوج تاریخی در میان سرمایهگذاران بلندمدت دیده میشود.

عرضه طولانیمدت بیت کوین در چه وضعیتی است؟

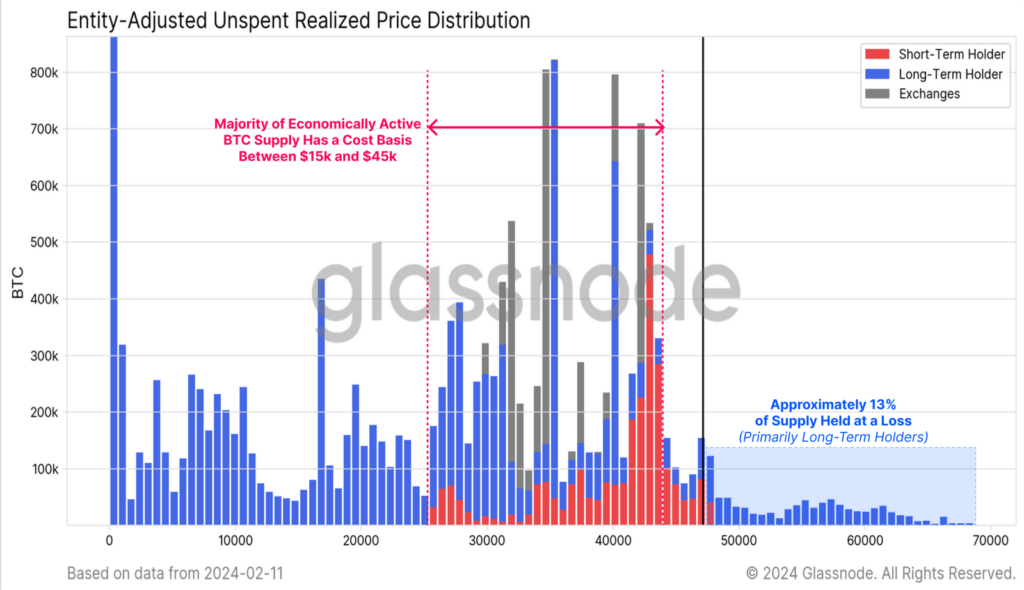

همانطور که بالاتر گفتیم، با افزایش قیمت، اکثر غریب به اتفاق عرضه بیت کوین وارد سود شده است و تنها ۱۳٪ از کل عرضه با قیمت خرید بالاتر از ۴۸٬۰۰۰ دلار در ضرر هستند.

به نمودار زیر توجه کنید. این نمودار عرضه بیت کوین را بر اساس هزینه خرید هر واحد طبقهبندی میکند. همانطور که مشخص است، اکثر عرضه بیت کوین یعنی ۸۷٪ با قیمتی پایینتر از ۴۸٬۰۰۰ دلار خریداری شده است. بخشی از عرضه کوتاهمدت بیت کوین نیز بین ۴۰٬۰۰۰ تا ۴۵٬۰۰۰ دلار خریداری شده است. اما نکته قابل توجه این است که ۱۳٪ عرضه در ضرر بیت کوین، مربوط به هولدرهای بلندمدت این ارز دیجیتال است و این افراد در همان ۱۴۱ روزی که قیمت بیت کوین بالاتر از ۵۰٬۲۰۰ دلار بوده کوینهای خود را خریداری کردهاند.

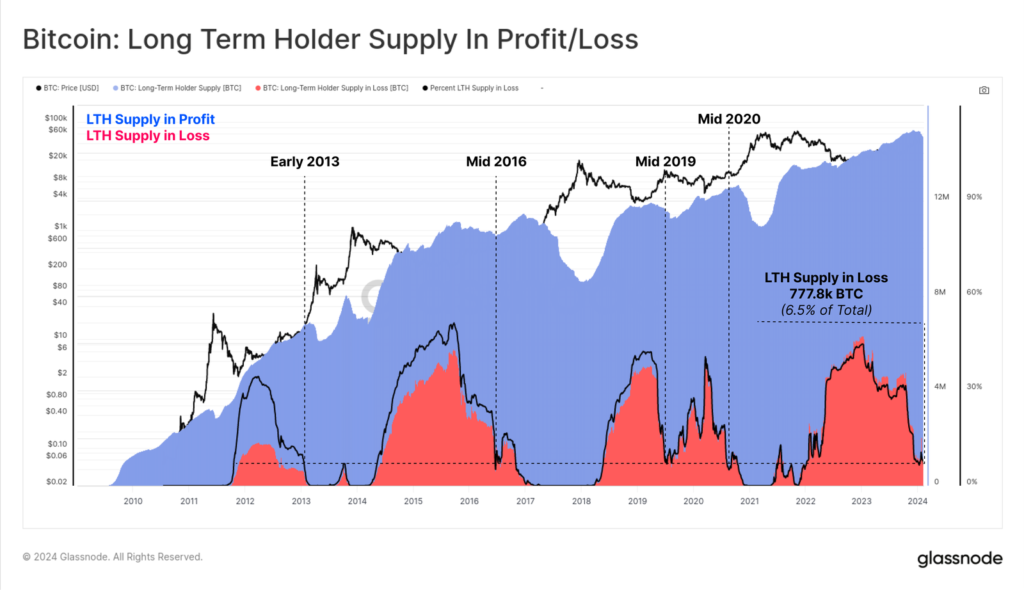

در حال حاضر عرضه بلندمدت در ضرر بیت کوین ۷۷۷.۸ هزار واحد است (برابر با ۶.۵٪ از کل عرضه بلندمدت) و با افزایش قیمت این تعداد رفته رفته کاهش و به سمت صفر شدن میرود.

جالب اینجاست در چرخههای قبلی، هر زمان حجم مشابهی از عرضه بلندمدت در ضرر بوده است (مثل سال ۲۰۱۹)، در مراحل ابتدایی بازار صعودی یا بولران بودهایم.

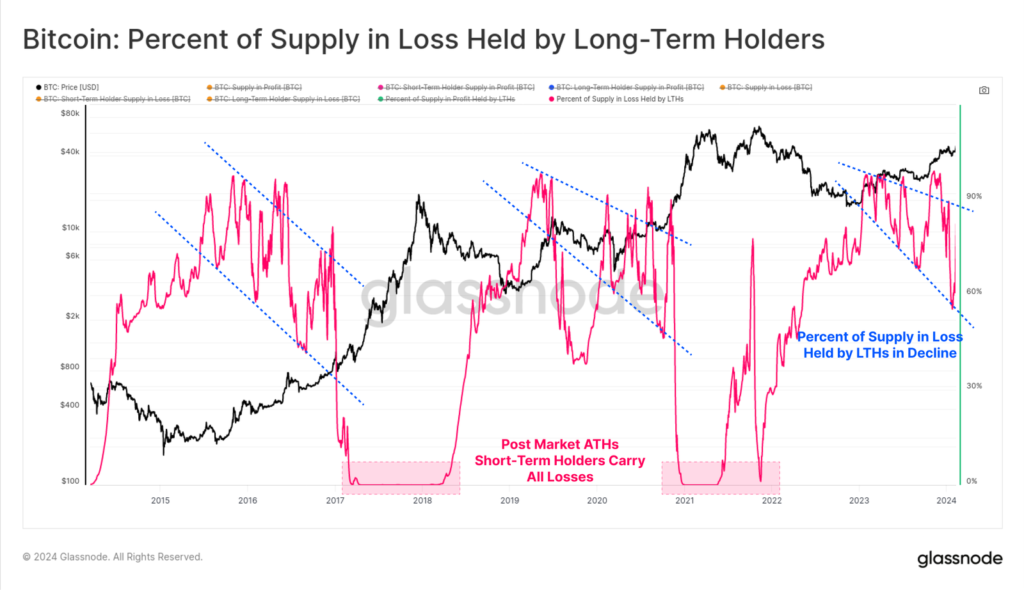

این مسئله را میتوان با تغییرات نسبت عرضه در ضرری که توسط هولدرهای بلندمدت نگهداری میشود نیز بررسی کرد. معمولا در کف بازار نزولی، سرمایهگذاران بلندمدت بیشتری ضرر تحقق نیافته را متحمل میشوند چراکه در آن زمان معمولا سرمایهگذاران کوتاهمدت از بازار خارج و در نهایت کوینهای در اختیار آنها به هولدرهایی که اعتقاد بیشتری به بیت کوین دارند (همان هولدرهای طولانیمدت) منتقل میشوند.

در سمت مقابل، در مراحل اولیه بازار صعودی، این نسبت همگام با افزایش قیمت کاهش مییابد. به عبارت دیگر با افزایش قیمت بیت کوین، تمام عرضه در اختیار هولدرهای طولانیمدت رفته رفته به سود وارد میشود. این نسبت به دنبال اصلاح اخیر بیت کوین تا ۳۸٬۰۰۰ دلار برای مدت کوتاهی به زیر ۶۰٪ رسید و به نظر میرسد از الگویی مشابه با چرخههای قبلی پیروی میکند.

وضعیت هولدرهای کوتاهمدت چگونه است؟

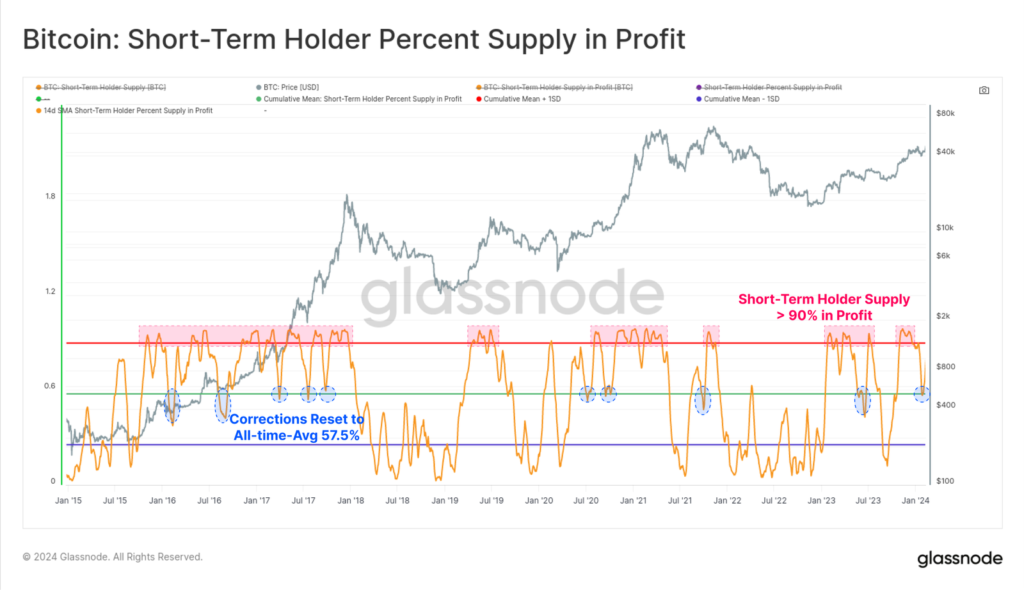

اصلاح قیمت پس از تایید ETF اسپات بیت کوین باعث شده تا وضعیت در بین هولدرهای کوتاهمدت بیت کوین تا حدودی تغییر کند و به عبارتی بازار ریست شود.

به دنبال این اصلاح قیمت، درصد عرضه کوتاهمدت در سود از اوج ۱۰۰٪ خود کاهش یافت و به میانگین تاریخی خود در حوالی ۵۷.۵٪ رسید. این یعنی تقریبا نیمی از عرضه کوتاهمدت بیت کوین با این ریزش قیمت به ضرر وارد شد که نشاندهنده اصلاح سالم بازار است. از نظر تاریخی این روند در طول بازارهای صعودی با کف محلی قیمت مطابق بوده است.

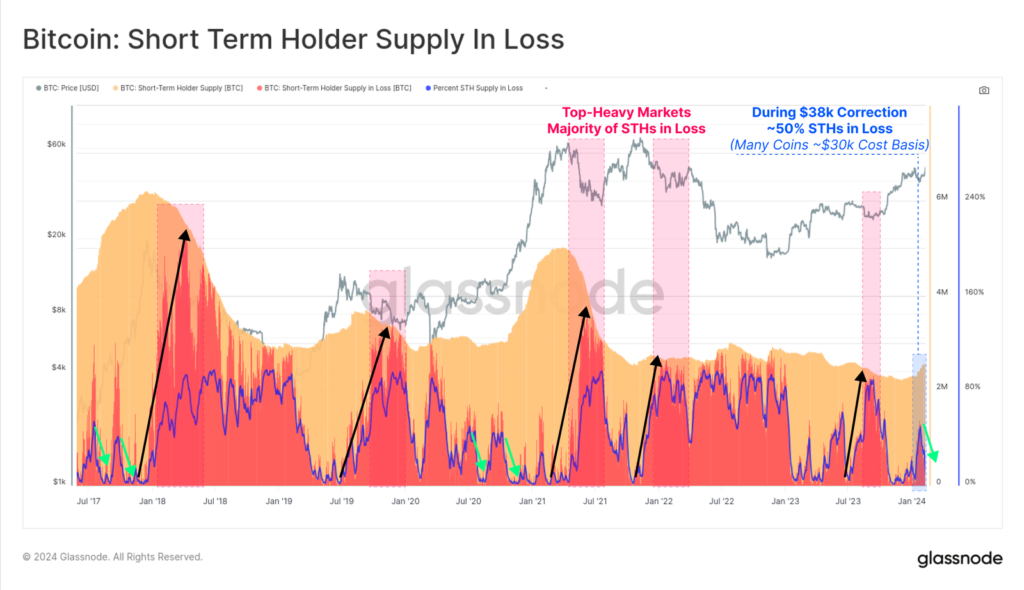

این را میتوان با استفاده از نمودار بعدی نیز بررسی کرد. در این نمودار، عرضه کوتاهمدت در سود با رنگ نارنجی و عرضه در ضرر با رنگ قرمز مشخص شده است و با استفاده از آن میتوان دورههای پرریسک بازار را از اصلاحات قیمتی سالم افتراق داد.

در شرایطی که بازار با اصلاح سالم مواجه میشود، عرضه در ضرر مرتبط با هولدرهای کوتاهمدت افزایش مییابد اما از ۶۰٪ بالاتر نمیرود. در این وضعیت معمولا قیمت به زیر هزینه خرید بخشی از سرمایهگذاران جدید سقوط کرده است اما بخش دیگری از عرضه کوتاهمدت همچنان در سود قرار دارد.

اما در شرایطی که بازار در وضعیت پرریسک قرار دارد، عرضه کوتاهمدت در ضرر به طور چشمگیری افزایش مییابد و به حداکثر مقدار خود نزدیک میشود. در این وضعیت بسیاری از سرمایهگذاران کوتاهمدت در ضرر قرار میگیرند.

با توجه به گفتههای فوق، میتوان اصلاح قیمت پس از تایید ETF را یک اصلاح سالم در بازار قلمداد کرد.

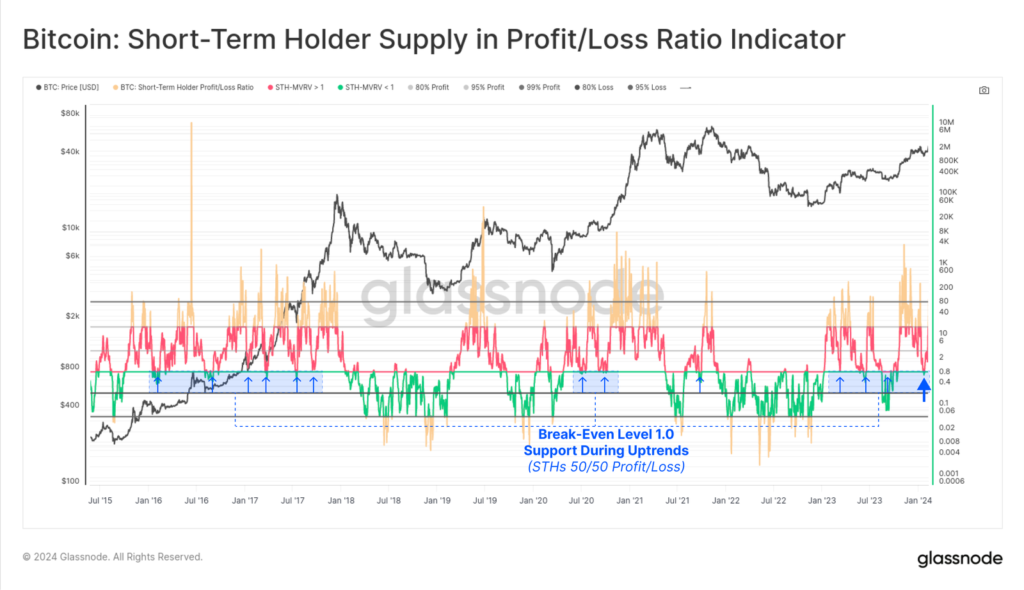

نسبت عرضه کوتاهمدت در سود به عرضه کوتاهمدت در ضرر اطلاعات جالبی به ما میدهد. زمانی که تقریبا ۵۰٪ از عرضه در سود و ۵۰٪ در ضرر قرار دارند، این نسبت عدد ۱ را نشان میدهد. در طول روندهای صعودی قوی و منعطف، معمولا بارها این سطح (نسبت ۱) به عنوان حمایت آزمایش میشود.

در سمت مقابل در صورتی که این نسبت به زیر ۱ سقوط کند (عرضه در ضرر از عرضه در سود فراتر برود)، میتوان گفت بازار در وضعیت پرریسکتری قرار گرفته است و باید احتیاط کرد.

جمعبندی

سرمایهگذاران بلندمدت بیت کوین پاداش صبر و اعتقادشان به این ارز دیجیتال را گرفتهاند. روند بیت کوین هم در سال ۲۰۲۳ و هم از ابتدای سال ۲۰۲۴ تا به الان مثبت بوده و رشد چشمگیری را تجربه کرده است. در حالی که قیمت بیت کوین تا اوج تاریخی خود هنوز ۲۸٪ فاصله دارد، عرضه در ضرر به سرعت رو به کاهش است و در حال حاضر به ۱۳٪ رسیده است.

اگر کوینهای منتقل شده از صندوق GBTC گری اسکیل را درنظر بگیریم، هولدرهای بلندمدت بیت کوین از نوامبر سال گذشته حدود ۱۴۸ هزار واحد از این ارز دیجیتال را فروختهاند. این نشاندهنده تغییر احتمالی در رفتار سرمایهگذاران و تمایل آنها به فروش و دریافت سود است.