فروش ۴۰۰ هزار اتر توسط ICO ها؛ مشکل کجاست؟!

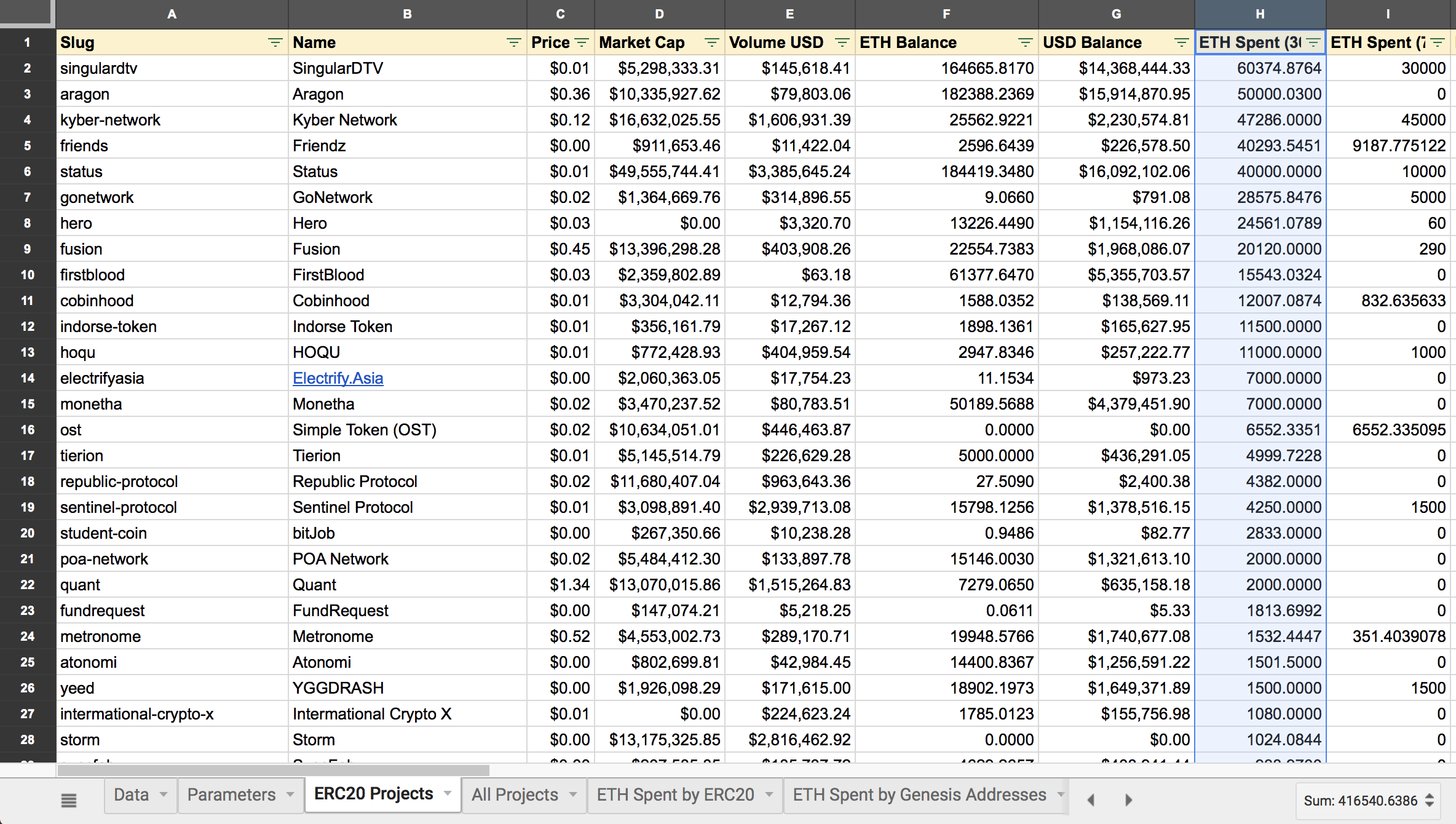

ICO ها طی ۳۰ روز گذشته ۴۱۶ هزار اتر فروخته اند که این میزان از تابستان، بیشترین فروش ماهانه میباشد. طبق اطلاعات سایت Santiment، فروش ماه آگوست تنها ۱۰۰ هزار اتر بود که این مقدار در ماه سپتامبر به ۳۰۰ هزار اتر رسید. سپس در ماه نوامبر فروش هفتگی به ۱۰۰ هزار اتر رسید و فروش کل ماه قبل نیز بیش از ۴۰۰ هزار اتر بود.

تحلیل کلی سال ۲۰۱۸ نشان می دهد که بین ماه های ژانویه تا مارس، ICO ها ۶۳۰ هزار اتر در یک روز (تاریخ ۲۷ مارس) به فروش رساندند.

بخشی از این فروش احتمالا به دلیل EOS بود. پس از اتمام فروش اتر توسط پروژه EOS، فروش کلی اتر به طور چشمگیری کاهش یافت.

برخی از پروژه های برتر اتر نیز فروشنده های بزرگ این کوین بودند. SingularDTV یکی از بزرگترین این پروژه ها بود و سپس پروژه های آراگون (Aragon) و کایبر (Kyber) می باشند.

پروژه استاتوس (Status) نیز به فروش خود ادامه داده است اما این ۴ پروژه برتر مجموعا مقدار اتر بسیار زیادی دارند، هرچند اترهای آن ها اکنون ارزش بسیار زیادی ندارد.

تمام این ICO های مورد نظر حدود ۲.۹ میلیون اتر دارند که ارزش فعلی آن ها فقط ۲۹۰ میلیون دلار است و این میزان تنها ارزش اتر یکی از ICO های برتر سال گذشته میباشد.

قابل ذکر است علی رغم فروش ماهانه صدها هزاری این ICO ها، باز هم مجموع فروش آن ها حدود ۳.۳ میلیون اتر است. هرچند این موضوع اخیرا تغییر کرده است و بیان میکند که ICO های جدیدی به این حوزه وارد نمیشوند.

این موضوع احتمالا به دلیل آن است که SEC موضع قانونی اتخاذ کرده است و پس از ماه ها مذاکره به نظر میرسد که به فضای کریپتو اجازه میدهند تا به فعالیت خود ادامه دهد.

اتخاذ این تصمیم بدان دلیل است که تا جایی که به اصول کلی مربوط است به اهداف خود رسیده ایم. بنابراین برای درک اینکه کجا قرار داریم و چگونه به روش منطقی یا عادلانه پیش برویم باید بدانیم که کجا قرار داشتیم.

پروژه Slockit DAO شروع کار اتر در سال ۲۰۱۶ بود که طی آن ایده بسیار جالب سازمان مستقل غیرمتمرکز یا DAO مطرح شد. ایده ای که نوید روشی نوآورانه برای پرداختن به مشکلات نظارت شرکتی را میداد.

در نظارت شرکتی چندین مشکل شناخته شده و بسیار دشوار وجود دارد که اساسا با موضوع اعتماد سروکار دارند. سهامداران که مالک شرکت نیز میباشند، باید امور روزانه شرکت را به مدیران ارشد اجرایی بسپرند. این امر به مدیران اجرایی قدرت زیادی میدهد. با کم رنگ شدن نقش سهامداران، توانایی آن ها برای تنبیه مدیران اجرایی ضعیف و محدود میشود.

مفهومی که DAO بیان کرد، این ایده بود که سهامداران یا در این مورد دارندگان اتر، کنترل و تصدی خود بر سرمایه را با ارسال آن ها به قراردادهای هوشمند حفظ کنند و سپس سرمایه را بر اساس قانون انتقال دهند. بنابراین موضوع اعتماد تا حدودی حذف میشود.

آن پیشنهاد جدید و منحصر به فرد بود اما توضیح نحوه عملکرد آن آسان نبود. تحلیل بی طرفانه و منطقی آن منجر به طراحی مجدد با تفاوت های کلیدی و مهم شد.

با نگاهی به مواردی که نوآورانه بودند، به روش جدیدی از جذب سرمایه دست یافته شد که طی آن، کسانی که سرمایه گذاری کردند هم چنان بر سرمایه خود کنترل و تصدی داشتند.

تنها نوآوری واقعی این روش آن بود که به جای سپردن سرمایه به عاملان برای مدیریت یا سوء مدیریت آن، سرمایه را به نهاد بی جانی به اسم قرارداد هوشمند میسپردید که فقط به سهامداران از طریق قوانین مبتنی بر کد پاسخگو میباشد که آیا مقدار x را انتقال دهد یا خیر.

این تفاوت کوچک بسیار مهم بود زیرا به طور موثر فرصت سوء مدیریت را حذف یا به حداقل کاهش میداد. در این روش، مدیران به عاملان قراردادی و خودمختار تبدیل میشدند تا سهامداران را در راس امور قرار دهند.

هرچند این مورد، بهبود کم و محدودی بود و هم چنان به مدیر نیاز داشت. سهامداران، مدیرعامل را مشخص میکردند اما سوال این است که نحوه این کار چگونه بود.

ظاهرا کسی پاسخ آن را درنیافته است. نقطه شروع، داشتن افراد حرفه ای برای نقش های حرفه ای بود. منظور از حرفه ای، پرسنل HR میباشد که موضوعات مختلف را مشاهده و تحلیل میکند، گزارش ارائه میدهد و در این بین سهامداران فقط هنگام تصمیم گیری وارد میشود.

مشکلی که در این بین وجود دارد را میتوان اینطور بیان کرد. اگر پرسنل HR در انجام وظایف خود خوب عمل نکند یا گزارش وی گمراه کننده باشد چه اتفاقی رخ میدهد؟ خب سهامداران رای میدهند که قرارداد وی تمدید نشود و او را اخراج میکنند و سرمایه جدیدی عرضه نمیکنند.

آیا این روش عملی است؟ به طور آزمایشی پاسخ این پرسش مشخص نشده است. یک باگ در قرارداد هوشمند Slockit یافت شد. ایده ای که سهامداران، تصدی سرمایه را داشته باشند اکنون به این شرط نیاز داشت، اگر فرد باهوشی به دلیل باگ موجود، تصدی را نپذیرد.

جی کلیتون عضو هیئت مدیره SEC اخیرا گفت:

اگر شرایط خوب پیش نرود چه کسی مسئول است. اگر مسئولی وجود ندارد پس بهتر است اتفاق بدی رخ ندهد.

آیا برای قرارداد هوشمند Slockit، حسابرسی وجود دارد؟ آیا باید منتظر باگ بود؟ جلوی اتفاقی که رخ داده است را نمیتوان گرفت. کودکی که تازه شروع به راه رفتن کرده است اغلب اوقات میافتد. اشتباهاتی وجود دارد اما این اشتباهات قابل درک و فراموش شدن است.

هرچند تابستان سال گذشته نظر SEC برگشت تا Slockit DAO را یک اوراق بهادار اعلام کند اما مسئولیتی متوجه توسعه دهندگان DAO نباشد.

کلیتون بیان کرد او و به طور کلی SEC هیچ ایده ای نداشتند که در سال ۲۰۱۷ شرایط از چه قرار است. دنیای جدید کریپتو تازه به آن ها معرفی شده بود. بنابراین به نظر آنها این گزارش به اندازه تست هووی (Howey) در خصوص ماهیت اوراق بهادار ارزش ندارد.

اوراق بهادار نیاز به سرمایه گذاری پولی یک شرکت دارد. تا جایی که به Slockit مربوط بود، هیچگونه سرمایه گذاری وجود نداشت بلکه فقط انتقال پول به قرارداد هوشمند دخیل بود. قرارداد هوشمند نیز قطعا یک شرکت نمیباشد، بلکه فقط در صورت طراحی خوب میتواند سپرده بانکی باشد، نظیر کیف پول های چندامضایی.

کمیسیون SEC میتوانست اعلام کند که این مورد اوراق بهادار نمیباشد، بلکه فقط مجموعه ای (استخری) از سرمایه است، اما این مجموعه سرمایه در صدد این است تا به عنوان سرمایه گذاری خطرپذیر (VC) عملکرد موثری داشته باشد. کارآفرینان از دارندگان اتر که در قراردادهای هوشمند پول قرار داده بودند درخواست کردند تا مقداری از سرمایه را به آن ها بدهند تا اهداف خود را ایجاد کنند. سپس سهامداران میتوانستند رای مثبت یا منفی به این امر بدهند.

کمیسیون SEC میتوانست بگوید اگرچه این مورد، جذب سرمایه از عموم مردم و از طریق قرارداد هوشمند میباشد اما باز هم نوعی از جذب سرمایه از عموم است. هم چنان به دارایی نیاز است که کارآفرین، برای تحویل بر روی آن حساب کنند. نحوه انجام چنین کاری موضوع بحث های بسیاری بود.

اگر تمام آن اقدامات صورت میگرفت اکنون در شرایط متفاوتی به سر میبردیم اما همانطور که گفته شد، آزمایشات لغو شد.

کل ایده این کار، یک شبه دور انداخته شد. دیگر قرارداد هوشمندی وجود نداشت که به سهامداران، کنترل و تصدی سرمایه را بدهد، دیگر امکان رای گیری یا عرضه سرمایه وجود نداشت و دیگر از DAO یا هر نوآوری مربوط به نظارت شرکتی خبری نبود. فقط انتقال پول وجود داشت که وعده های نامطمئن و پوچ در خصوص ایجاد موارد مختلف می دادند زیرا میتوانستند زیر وعده و قول خود بزنند و از انجام این کار شانه خالی کنند و این کار را هم کردند.

رومن ماندلیل (Roman Mandeleil) که آن موقع یکی از اعضای مورد اعتماد و دائمی جامعه اتریوم بود، سرمایه بسیار زیادی جذب کرد اما بعدا با تظاهر به بیماری از صحنه این حوزه کنار کشید. بیماری او برپایی مهمانی با پول دیگران بود.

مشخصا هیچکس به جز دزدها چنین چیزی را نمیخواهند، بنابراین اعضای جامعه اتریوم نسبت به این نوع ایجاد سرمایه جبهه گرفتند زیرا در بسیاری از موارد منجر به اشتباهات قابل توجهی شده بود.

آن ها SEC را فراخواندند. با ورود SEC، شرایطی به وجود آمد که این دو حوزه متفاوت شروع به شناخت یکدیگر کردند.

البته افراد این حوزه با دنیای کریپتو آشنا بودند ولی با قوانین اوراق بهادار آشنایی نداشتند. از طرف دیگر، کمیسیون SEC با قوانین اوراق بهادار آشنا بود ولی دنیای کریپتو را نمیشناخت.

در خصوص هر دو موضوع صحبت شد و تحقق هر دو موضوع نیز وعده داده شد. ویلیام هینمن رییس امور مالی SEC اکنون وعده داده است که به سیاست SEC در خصوص ICO ها جزییات بیشتری اضافه کند تا بیش از یک سیاست کلی شود. از دیدگاه منطقی و بی طرفانه که تمام قوانین خوب نیز به این شکل میباشند، الزام و رعایت قوانین برای کسی که میخواهد ۱۰ میلیون دلار جذب سرمایه کند نباید بیش از ۱ یا نهایت ۲ درصد هزینه داشته باشد.

هم چنان این هزینه بسیار زیاد میباشد و در نتیجه جذب سرمایه گذاری خطرپذیر (VC) را تقریبا اجباری میکند، اما علاوه بر اینکه SEC وظیفه محافظت از سرمایه گذار را دارد، وظیفه بهبود و ارتقای تشکیل سرمایه نیز به عهده SEC میباشد. وظیفه اول نباید به این هزینه بیانجامد که وظیفه دوم غیرممکن شود. باید بررسی هایی صورت بگیرد اما تفاوت بسیار زیادی بین جذب سرمایه ۱۰ میلیون دلاری و ۱ میلیارد دلاری وجود دارد، زیرا در مورد اول سرمایه گذاران بسیار کمتری حضور دارند تا از آن ها محافظت شود.

اعضای SEC رویکرد پلکانی را وعده داده اند. کنگره از SEC چندین تحقیق و گزارش درخواست کرده است، بنابراین بدون شک آن ها در کار خود مصمم میباشند زیرا با گذشت زمان، قانون نیز باید تغییر کند و با شرایط تطبیق یابد وگرنه حمایت عمومی را از دست میدهد و دیگر نمیتوان آن را قانون در نظر گرفت.

حتی استارت آپ هایی که ۲۰ میلیون دلار جذب سرمایه میکنند باید گزارش آمار درآمد سالانه، میزان سود، تعداد کاربران و سایر موارد را ارائه دهند. در غیر این صورت، نمیتوان قضاوت کرد که آیا ارزش سرمایه گذاری دارد یا تیری در تاریکی است.

برای استارت آپ های کوچک که ۵ میلیون دلار جذب سرمایه دارند، میتوان آن ها را مجاب به حفظ وعده های خود کرد و در غیر این صورت در معرض مسئولیت های قانونی قرار خواهند گرفت. بعضی از افراد ریسک خواهند کرد اما نمیتوان خطر را کاملا حذف کرد و فقط میتوان آن را به حداقل رساند. اگر جذب سرمایه ۵۰ میلیون دلار باشد به حساب های حسابرسی شده نیاز می باشد.

بسیاری از پروژه ها که از طریق ICO جذب سرمایه کردند، در حال حاضر هیچگونه اطلاعات مفیدی ارائه نمیدهند اگرچه باید این کار را انجام دهند. بعضی از این پروژه ها صدها میلیون دلار سرمایه جذب کرده اند اما در عین حال اعتباری ندارند هیچکس نمیداند که این پروژه ها، سرمایه افراد را مدیریت میکنند یا با سوء مدیریت مواجه اند.

اساسا این پروژه ها، سرمایه گذاران را در سطح پایین تری قرار میدهند. مشخصا این شرایط بر خلاف شرایطی است که باید باشد. ایده اصلی این بود که سرمایه گذاران در راس امور باشند نه آنکه آن ها را ضعیف تر از گذشته کرد. بنابراین تمام این ICO ها که صدها هزار اتر میفروشند باید حساب ها و گزارش های حسابرسی شده ارائه دهند. این پروژه ها باید مطابق شرایط ارائه گزارش عمل کنند به ویژه اگر بیش از ۲۰ میلیون دلار سرمایه جذب کرده باشند.

در کل فضای ICO باید با قوانین SEC که جزییات آن بی پاسخ میباشد به بلوغ برسد و این امر در سال آتی تغییر خواهد کرد.