قرارداد آتی چیست؟ در بازار رمز ارزها معاملات فیوچرز یک ارز دیجیتال چگونه انجام میشود؟ چه تفاوتی میان ترید مارجین و مبادله ارزهای دیجیتال در بازار Futures وجود دارد؟ انجام معامله در بازار فیوچرز صرافی بایننس و سایر پلتفرمهای معاملاتی چگونه است؟ این مقاله را به معرفی قراردادهای آتی در بازار ارزهای رمزنگاری شده اختصاص دادهایم.

قرارداد آتی چیست؟

فعالیت در بازارهای مالی به روشهای مختلفی امکانپذیر است. یکی از دلایل وجود تنوع در این بازارها، جذب حداکثر سرمایه و تامین نیازهای طیف گستردهای از تریدرهاست. معاملات اسپات، بازار مارجین و قرار داد آتی سه ابزار محبوب و شناخته شده انجام معامله و ترید در بازار ارزهای دیجیتال است. اگر با معاملات اسپات و تفاوت آن با معاملات مارجین آشنایی ندارید، پیشنهاد میشود ابتدا مقاله زیر را مطالعه کنید:

در این بخش، مفهوم معاملات فیوچرز یا معاملات آتی بیت کوین، اتریوم و سایر رمز ارزها در بازار ارزهای دیجیتال را معرفی خواهیم کرد.

قرارداد آتی در ارز دیجیتال

اساسا قرارداد آتی همانطور که از اسمش پیداست، توافقنامهای بین دو طرف به منظور خرید یا فروش دارایی مورد نظر مانند بیت کوین با قیمت مشخص و در زمان مشخصی در آینده است. دو پارامتر، “زمان” و “قیمت” در این قراردادهای فیوچرز بسیار مهم است. فاکتور زمان تحت عنوان Expiration Date (تاریخ انقضا یا تاریخ تسویه) و فاکتور قیمت نیز تحت عنوان Price در قراردادهای Futures تعیین میشود. یک قرارداد آتی بر روی هر دارایی (طلا، برنج، نفت، بیت کوین و سایر ارزهای دیجیتال) قابل اجراست. در یک بازار معاملات آتی، تریدرها قرارداد خرید یا فروش یک دارایی را در زمان مشخص در آینده و یا قیمتی مشخص که در قرارداد قید خواهد شد، بین هم تنظیم میکنند. مثلا، امروز شنبه ۱ خرداد ۱۴۰۰، دو تریدر قرارداد آتی ۲ کوین بیت کوین به تاریخ شهریور ۱۴۰۰ به قیمت ۴۰,۰۰۰ دلار بین خود تنظیم میکنند. مطابق این قرارداد، فروشنده باید در روز آخر شهریور ماه، ۲ بیت کوین را به قیمت ۴۰۰۰۰ دلار به خریدار تحویل دهد. اینکه در آخرین روز شهریور، بیت کوین در بازار ارزهای دیجیتال به چه قیمتی معامله میشود، تاثیری بر این قرارداد نخواهد داشت. اگر قیمت بیت کوین در بازار، ۲۰۰۰۰ دلار باشد. خریدار متعهد است تا بیت کوین را به قیمت ۴۰,۰۰۰ دلار خریداری کند( دو برابر قیمت بیت کوین در آن روز) و برعکس اگر قیمت بیت کوین در بازار ۸۰,۰۰۰ دلار باشد، فروشنده متعهد است تا بیت کوین خود را به قیمت ۴۰,۰۰۰ دلار به فروش برساند( نصف قیمت واقعی بیت کوین در آن روز) و همین اختلاف قیمت یک دارایی در بازار با قیمت توافق شده در قرارداد آتی، محلی برای کسب سود برای تریدرها خواهد بود.

قرارداد آتی دائمی یک رمز ارز چیست؟

مدلی که در بالا توضیح دادیم، قرارداد آتی دارای تاریخ سررسید است. گونهی دیگری از قراردادهای فیوچرز، Perpetual Futures Contract بوده که قراردادهای آتی بدون سررسید یا بدون تاریخ انقضا ترجمه میشود. این قرارداد، تاریخی برای تسویه قرارداد نداشته و به عبارتی تاریخ تسویه برای این قرارداد وجود ندارد و تریدرها میتوانند هر زمانی که بخواهند آن را تسویه کنند. صرافی بایننس و بسیاری از صرافیهایی که در حوزه ارز دیجیتال فعالیت دارند، هم قرارداد آتی دارای تاریخ سررسید و هم قرارداد فیوچرز بدون تاریخ سررسید را ارائه میدهند.

چرا تریدرها در بازارهای Futures معامله میکنند؟

مدیریت ریسک سبد سرمایهگذاری؛ یکی از دلایل اصلی استفاده تریدرها از معاملات آتی در بازار ارزهای دیجیتال است.

کسب سود در زمان ریزش قیمتها؛ این مورد نیز یکی از کاربردهای اصلی بازار فیوچرز و مارجین در بازار رمز ارزها است. در بازار اسپات، تریدرها زمانی که یک کوین یا توکن را خریداری میکنند، تنها در صورت افزایش قیمتها، سود میکنند. اما با استفاده از قرارداد آتی فروش یا Short در بازار فیوچرز، تریدر میتوان در زمان ریزش قیمت نیز سرمایه خود را افزایش دهد.

استفاده از ابزار اهرم معاملاتی یا لوریج؛ این مورد نیز یکی از دلایل اصلی استفاده از معاملات آتی است. در بازار اسپات، تریدر برای خرید یک دارایی باید ۱۰۰ درصد قیمت آن دارایی را شخصا بپردازد، اما در معاملات مارجین و فیوچرز، استفاده از Leverage این امکان را به تریدرها میدهد که تنها درصدی از سرمایه مورد نیاز برای خرید یک دارایی را پرداخته و مابقی را از صرافی قرض بگیرد.

متعالسازی و مدیریت ریسک؛ قراردادهای آتی میتوانند برای کاهش ریسکهای به خصوص مورد استفاده قرار گیرند. برای مثال، ممکن است یک ماینر بیت کوین، رمز ارزهایی که هنوز استخراج نکرده را با استفاده از قردادهای آتی بفروشد تا مطمئن شود در آینده، حتی با وجود اتفاقات نامساعد و نوسانات بازار، مبلغ مشخصی پول دریافت خواهد کرد.

کسب سودهای بزرگ از حرکتهای کوچک بازار؛ برای مثال اگر یک تریدر یک قرارداد آتی لانگ با لوریج ۱۰ بر روی بیت کوین باز کند، در صورتی که قیمت بیتکوین ۱ درصد افزایش پیدا کند، این تریدر ۱۰ درصد سود خواهد کرد. این ویژگی باعث شده تا معاملهگران بسیاری به این بازار علاقهمند شوند.

در ادامه با مهمترین اصطلاحات در بازار معاملات آتی رمز ارزها آشنا میشویم.

Leverage یا لوریج

لوریج یا اهرم معاملاتی ابزاری برای چند برابر کردن سرمایه در معاملات فیوچرز است. در نتیجه، میزان سود و زیان تریدر نیز به همان میزان افزایش خواهد یافت. صرافیهای مختلف بر اساس میزان نقدینگی و سیاستهای داخلی خود، لوریجهای مختلفی را ارائه میدهند. برای مثال صرافی بایننس، در بخش معاملات آتی خود تا لوریج ۱۲۵ را ارائه میدهد. لوریج ۱۲۵ به معنی، ۱۲۵ برابر شدن سرمایه تریدر است. در زمان نگارش این مقاله، قیمت بیت کوین در محدوده ۳۸,۰۰۰ دلار معامله میشود. اگر یک تریدر بخواهد، یک بیت کوین را خریداری کند، باید حداقل ۳۸۰۰۰ دلار در اکانت ترید خود موجودی داشته باشد. بدیهی است اگر فردی، در اکانت خود ۱۹,۰۰۰ دلار داشته باشد، تنها میتواند ۰.۵ بیت کوین خریداری کند. اما با استفاده از Leverage در بازار فیوچرز، میتواند دارایی خود را چند برابر کند. مثلا اگر این تریدر، در بازار آتی از لوریج ۵ استفاده کند، مقدار سرمایه او (۱۹,۰۰۰ دلار) پنج برابر خواهد شد. او اکنون ۱۹,۰۰۰*۵=۹۵,۰۰۰ دلار دارایی داشته و میتواند ۲.۵ واحد بیت کوین خریداری کند، این در حالی است که در بازار اسپات تنها میتوانست ۰.۵ بیت کوین خریداری کند.

سفارش Short

از آنجا که در یک قرارداد آتی دو طرف خریدار و فروشنده حضور دارند، زمانی که یک طرف قرارداد معتقد است که قیمت یک دارایی در آینده کاهش پیدا میکند، او به عبارتی دارایی مورد نظر را در زمان حال به فروش رسانده تا در آینده مجددا آن دارایی را در قیمتی پایینتر خریداری کرده و قرارداد آتی را تسویه کند.

سفارش Long

تریدری که یک قرارداد آتی لانگ را باز میکند، معتقد است که قیمت دارایی مورد نظر در آینده افزایش خواهد یافت. به عبارتی دارایی مورد نظر را در قیمت فعلی خریداری کرده تا در آینده آن را به قیمتی بالاتر به فروش برساند و قرارداد فیوچرز را تسویه کند.

Liquidation یا قیمت لیکویید

لیکویید شدن یا کال مارجین شدن در معاملات بازار فیوچرز به معنی صفر شدن دارایی تریدر در یک معامله است. از آنجا که در این بازارها، تریدرها از لوریج استفاده کرده و دارایی خود را چند برابر میکنند، سود و زیان آنها نیز چند برابر خواهد شد. اگر میزان زیان در یک معامله به اندازه کل سرمایهی خود تریدر شود، معامله به صورت خودکار تسویه شده و دارایی تریدر صفر خواهد شد. مثلا، اگر یک تریدر یک قرارداد Futures لانگ با لوریج ۲۰ باز کند و قیمت آن دارایی ۵ درصد (در حقیقت این عدد به دلیل در نظر گرفتن کارمزد معاملات کمتر از ۵ درصد خواهد بود) کاهش یابد، از آنجا که این تریدر از لوریج ۲۰ استفاده کرده، میزان زیان او نیز ۲۰ برابر شده و در نتیجه زیان او ۱۰۰ درصد سرمایهاش خواهد شد( ۲۰*۵=۱۰۰). در چنین وضعیتی تریدر لیکویید شده و کل دارایی او از بین خواهد رفت. این اتفاق تنها در زمانی که از لوریج استفاده شود، رخ خواهد داد.

مارجین اولیه یا Initial Margin

مارجین اولیه یا حداقل مارجین در یک قرارداد آتی به حداقل میزان سرمایهای که باید توسط خود تریدر تامین شود اشاره دارد. برای مثال اگر یک تریدر قصد انعقاد قرارداد با لوریج ۱۰ برای خرید ۱۰۰ رمز ارز اتریوم را دارد، باید حداقل ۱۰ درصد قیمت اتریوم رو در حساب خود داشته باشد و ۹۰ درصد مابقی از جانب صرافی تامین خواهد شد.

Market Price یا Mark Price

بازار فیوچرز بازاری متفاوت از بازار اسپات است. سفارشها در این دو بازار یکسان نبوده و عرضه و تقاضا در این دو بازار، متفاوت است. برای مثال در زمان نگارش این مقاله، قیمت بیت کوین در بازار اسپات بایننس ۳۸۳۰۰ دلار بوده و این در حالی است که قیمت بیت کوین در بازار فیوچرز این صرافی، ۳۷۸۰۰ دلار است. برای معامله در بازار آتی، قیمت داراییها در این بازار ملاک است. محاسبه سود و زیان، قیمت لیکویید و هرآنچه به قیمت یک دارایی وابسته است، بر اساس قیمت آن در بازار فیوچرز محاسبه خواهد شد.

Hedge Mode

در hedge mode تریدر میتواند برای یک قرارداد آتی، هم پوزیشن لانگ و هم پوزیشن شورت را به صورت همزمان باز کند. اما دلیل این کار چیست؟ با ذکر مثالی این موضوع را تشریح خواهیم کرد. فرض کنید که به نظر شما قیمت بیت کوین در آینده افزایش خواهد یافت. لذا یک قرارداد آتی Long برای بیت کوین باز میکنید. اما با مشاهده اتفاقات بازار، پیش بینی میکنید که پیش از رشد قیمت بیت کوین، در کوتاه مدت قیمت آن کاهش خواهد یافت. در چنین مواقعی، دیدگاه بلندمدت شما افزایش قیمت بیت کوین است اما پیش بینی میکنید که در کوتاه مدت قیمت از قیمت فعلی پایینتر خواهد آمد. استفاده از ابزار Hedge mode به شما این امکان را میدهد که همزمان هم پوزیشن لانگ و هم پوزیشن شورت را برای بیت کوین باز کنید تا از تمام نوسانات بهرهمند شده و کسب سود کمید.

Funding Rate یا بهره قراردادهای آتی تسویه نشده

این ابزار تنها در قراردادهای آتی بدون تاریخ سررسید مفهوم دارد. به خاطر داشته باشید که ملاک اصلی قیمت بیت کوین، قیمت معامله آن در بازارهای اسپات است. همان قیمتی که خریداران و فروشندگان آن را در لحظه معامله میکنند. در یک قرارداد آتی، قیمت فعلی مد نظر نیست، بلکه برای تریدرها، قیمت دارایی در آینده مهم است. اما در یک تاریخ مشخص، باید قیمت بیت کوین در بازار آتی یا قیمت آن در بازار اسپات همگرا شود. در واقع قیمت قرارداد آتی بیت کوین و قیمت بیت کوین در بازار اسپات باید در یک زمانی، یکسان شود.

در مورد قراردادهای دارای تاریخ سررسید قرارداد، قیمت اسپات و فیوچرز، همگرا خواهد شد. اما در مورد قراردادهای آتی، چنین تاریخی وجود نداشته و قرارداد آتی به صورت دائمی وضع تنظیم میشود. از این رو، صرافیهای ارز دیجیتال، برای قراردادهای بازار فیوچرز خود زمان مشخصی را در نظر میگیرند تا قیمت یک دارایی در بازار فیوچرز را با قیمت آن دارایی در بازار اسپات همگرا کنند. فاندینگ ریت، همین کار را انجام میدهد. عموما در صرافیهای ارز دیجیتال، هر ۸ ساعت یکبار( ۳ بار در طول شبانه روز) اختلاف قیمت تمام داراییها در بازار فیوچرز و اسپات محاسبه شده و این اختلاف قیمت به صورت درصد، نمایش داده میشود.

زمانی که عدد فاندینگ ریت مثبت است، تریدرهایی که قرارداد لانگ باز کردهاند این اختلاف را به تریدرهایی که قرارداد شورت باز کردهاند، میپردازند و برعکس. این مقدار میان تریدرها توزیع شده و صرافی از این بخش، درآمدی ندارد.

فرآیند لیکویید شدن در بازار فیوچرز چگونه است؟

در این بخش قصد داریم به یکی از پرسشهای اساسی در مورد معاملات فیوچرز در صرافیهای ارز دیجیتال پاسخ دهیم. زمانی که یک تریدر لیکویید میشود، چه اتفاقی برای سرمایه او میافتد؟ این سرمایه به چه کسی میرسد؟ اگر تریدری روی قیمت ۴,۰۰۰ دلار قرارداد آتی بیت کوین با لوریج ۱۰ باز کرده باشد و تا انتهای روند صعودی که مدام قیمتها افزایش مییافت پوزیشن خود را حفظ کرده باشد، چه کسی سود او را پرداخت میکند؟

صرافیهای رمز ارز که معاملات فیوچرز را ارائه میدهند، به منظور مدیریت ریسک مکانیزمهای زیادی را تعبیه کردهاند، سازوکار لیکویید شدن، یکی از همین روشهای مدیریت ریسک است. در بازارهایی که نوسانات قیمتی بالایی وجود دارد، مثل بازار ارزهای دیجیتال، تریدرهایی که معاملات با لوریج بالا انجام میدهند در صورتی که میزان زیان از مقدار سرمایه اصلی آنها بیشتر شود، صرافی به صورت خودکار پوزیشن آنها را بسته و زیان معامله را از اصل سرمایه تریدر پرداخت خواهد کرد و در نتیجه، سرمایه تریدر صفر خواهد شد. سوال اینجاست، این پول به چه کسی میرسد؟ برای درک این موضوع به مثال زیر توجه کنید:

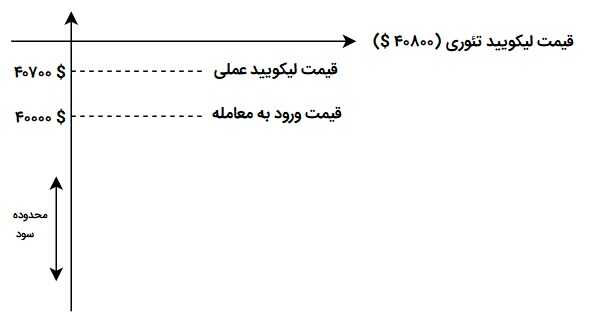

فرض کنید علی و رضا دو تریدری هستند که در بازار آتی بیت کوین فعالیت دارند. علی معتقد است که قیمت بیت کوین افزایش مییابد، از این رو او یک قرارداد آتی لانگ با لوریج ۲۰ باز میکند. اما رضا نظری مخالف علی دارد، به نظر او قیمت بیت کوین کاهش خواهد یافت و به همین دلیل یک قرارداد آتی شورت با لوریج ۲۰ باز میکند. در این مثال ما فرض میکنیم که هر دوی اینها، قرارداد آتی خود را روی قیمت ۴۰,۰۰۰ دلار باز کردهاند.

اکنون قیمت بیت کوین ۵ درصد افزایش یافته و قیمت آن به ۴۰,۸۰۰ دلار رسیده است. قیمت بیت کوین ۸۰۰ دلار افزایش یافته و از آنجا که این دو تریدر از Leverage ۲۰ استفاده کردهاند، اکنون علی ۲۰ * ۸۰۰ دلار = ۱۶,۰۰۰ دلار سود کرده و رضا همین مقدار زیان دیده است. در معاملات فیوچرز، صرافی صرفا نقش واسطه داشته و به جز دریافت کارمزد، در سود و زیان کاربران مشارکت نخواهد کرد.

رضا در این معامله لیکویید شده ( زیرا ۲۰ برابر ۵ درصد مساوی ۱۰۰ درصد بوده و او اکنون ۱۰۰ درصد سرمایه خود را از دست داده)، صرافی ۱۶,۰۰۰ دلار رضا را از او گرفته و او را اصطلاحا لیکویید کرده و این مبلغ را به علی پرداخت خواهد کرد (البته کارمزد معاملات را نیز کسر خواهد کرد).

چارت بالا، وضعیت رضا در این معامله را نشان میدهد.

ما در مثال بالا تنها دو تریدر را مدنظر قرار دادیم اما در عمل در هر لحظه هزاران تریدر در بازار آتی معاملات لانگ و شورت انجام میدهند. هر تریدری که لیکویید شود، دارایی او صفر شده و صرافی سرمایه او را در صندوقی به نام Insurance Fund یا صندوق بیمه واریز میکند. سود تریدرهای پیروز، از محل داراییهای موجود در این صندوق تامین میشود. در واقع این صندوق، ضمانت میکند که سود افراد پیروز در معاملات، پرداخت خواهد شد. در این صفحه میتوانید نمودار تاریخچه صندوق بیمه صرافی بایننس در ۳۰ روز گذشته را مشاهده کنید.

در معاملا فیوچرز ارز دیجیتال سود و زیان را چطور محاسبه کنیم؟

Unrealized PNL و ROE% شاخصهای محاسبه سود و زیان در معاملات بازار فیوچرز است. PNL مخفف عبارت Profit and Loss یا میزان سود و زیان است و ROE نیز مخفف Return On Equity و به معنی بازدهی معامله به درصد است. برای محاسبه PNL باید Size معامله ( مقدار کوینی که در قراردادهای بازار آتی معامله میشود که شامل اصل سرمایه + سرمایه لوریج شده است) را در عدد قیمت فعلی – قیمت ورود ضرب کرد. مثلا اگر سرمایه یک تریدر ۱,۰۰۰ دلار بوده و یک قرارداد آتی با لوریج ۵ روی یک دارایی دیجیتال باز کرده که قیمت آن در زمان باز کردن قرارداد، ۱۰۰ دلار است، Size این معامله به صورت زیر محاسبه میشود:

۵۰ =۱۰۰ / ۵ * ۱۰۰۰

سایز قرارداد آتی ۵۰ خواهد بود. اگر قیمت این دارایی به ۱۱۰ دلار برسد، PNL به صورت زیر محاسبه خواهد شد:

دلار PNL : ۵۰ * (۱۱۰ – ۱۰۰) = ۵۰۰

برای محاسبه درصد سود یا زیان معامله باید شاخص REO را محاسبه کنیم. اندازهگیری آن بسیار ساده است. با تقسیم PNL بر مارجین اولیه، مقدار درصد سود یا زیان معامله مشخص خواهد شد.

خبر خوب این است که صرافی بایننس ماشین حسابی را برای محاسبه تمامی این موارد ارائه داده که میتوانید با مراجعه با این صفحه از آن استفاده کنید و نیازی به محاسبه دستی این موارد نیست.

سخن پایانی

قرارداد آتی چیست؟ معاملات فیوچرز رمز ارزها و باز کردن قرارداد آتی خرید (Long) و فروش (Short) در بازار معاملات مشتقه یکی از ابزارهای مورد علاقه تریدرهای ریسکپذیر در بازار ارزهای دیجیتال است. در این مقاله نحوه ساز و کار این بازارها را معرفی کردیم و اصطلاحاتی که در این بازار مورد استفاده قرار میگیرد را نشان دادیم. معامله در بازار Futures ریسک نسبتا بالایی دارد و استفاده از لوریج در این معاملات همانطور که مقدار سود را چند برابر خواهد کرد، میزان زیان تریدر را نیز افزایش خواهد داد. لیکویید شدن یا صفر شدن سرمایه معاملهگران در این بازار اتفاق بسیار رایجی است و از این رو اگر با ریسک این بازار و استراتژیهای معاملاتی این مدل از سرمایهگذاری آشنا نیستید، توصیه میشود پیش از انجام معاملات واقعی، مهارت خود را محک بزنید تا احتمال زیان را کاهش دهید.