دیفای (DeFi) یا امور مالی غیرمتمرکز یکی از حوزههایی است که در فضای بلاکچین ایجاد شده است. در این بستر دیگر خبری از نهادهای متمرکزی مثل بانک مرکزی در امور مالی نیستیم و خدمات به صورت غیرمتمرکز ارائه میشوند. رشد پروژههای دیفای و امکان کسب درآمد از آنها، یکی از دلایل محبوبیت این حوزه است. همین مسئله دلیلی کافی است که ما را مجاب میکند بیشتر در مورد دیفای و مسائل پیرامون آن بدانیم. این مقاله از میهن بلاکچین را هم با همین هدف نوشتهایم تا با زبانی ساده و مفهوم توضیح بدهیم که دیفای چیست و چه ویژگیهایی دارد. همچنین به محصولات مهم دیفای پرداختهایم و در بخشی از این مقاله نیز چند پروژه محبوب و معروف دیفای را معرفی کردهایم.

دیفای چیست؟

دیفای (DeFi) یا امور مالی غیرمتمرکز به خدمات مالیای اشاره دارد که در بستر بلاکچین و به دور از نهادهای واسطه مانند بانک ارائه میشود. این واژه از ترکیب دو کلمه Decentralized و Finance به وجود آمده است. در این بستر کنترل امور و خدمات مالی در اختیار سازمانهای متمرکز نیست و کاربران میتوانند به دور از موانع بازارهای مالی سنتی، از خدمات و امکانات این بستر بهرهمند شوند.

در این بستر برای وام گرفتن نیاز نیست ضامن داشته باشید، لازم نیست احراز هویت کنید و همچنین در مدت کوتاهی خدمات خود را دریافت خواهید کرد. در مجموع دیفای به معنی امور مالی غیرمتمرکزی است که خدمات و محصولات مالی را با استفاده از قراردادهای هوشمند و برنامههای غیرمتمرکز (dApp) ارائه میکند.

دیفای با هدف دسترسی آسان کاربران به محصولات مالی در سراسر جهان به وجود آمد. بیشتر محصولات و اپلیکیشنهای این حوزه بر بستر اتریوم ایجاد شدهاند. دیفای به افراد اجازه معاملات مالی همتا به همتا را میدهد و اینطور یکتنه جلوی تمرکز بانکها و موسسات مالی میایستد. شاید دور نباشد آن زمانی که این حوزه بتواند امور مالی متمرکز را کنار بگذارد و خودش کنترل امور مالی را در دست بگیرد.

تفاوت امور مالی سنتی با دیفای چیست؟

اگر توضیحات بالا کنجکاوتان کرده که به تفاوت امور مالی سنتی با امور مالی غیرمتمرکز پی ببرید، راه را درست آمدهاید. سروکار همهمان روزگاری و به طریقی به بانکها افتاده است. حالا ممکن است درخواستمان در حد یک واریز یا برداشت ساده بوده باشد یا اینکه قصد دریافت وام داشتهایم که خودش هفت خان رستم است. حالا بیایید بانک را حذف کنیم. امور مالی سنتی بدون بانک هیچ معنایی ندارد؛ میمیرد.

در سمت دیگر امور مالی غیرمتمرکز را داریم. وقتی با برنامههای غیرمتمرکز کار میکنیم، دیگر به بانک نیازی نداریم. میتوانیم از پروتکلهای وامدهی مبلغ مورد نظرمان را وام بگیریم و برای تضمین، باید وثیقهگذاری کنیم. کنترل و مدیریت داراییها هم دیگر به عهده آن نهاد متمرکز نیست و همین مسئله امنیت را افزایش میدهد. تمام این موارد با تکیه بر تکنولوژی بلاکچین قابل انجام است. بانک، اطلاعات مشتریانش را در سرورهایی ذخیره میکند که تنها مدیران و افراد ردهبالا به آنها دسترسی دارند؛ اما در دیفای، اطلاعات به صورت شفاف روی بلاکچین ذخیره میشود و کاربران به آن دسترسی دارند. اینها بدیهیترین تفاوتهای امور مالی سنتی و غیرمتمرکز بودند. وقتی بیشتر با دیفای آشنا شویم، تفاوتهای بیشتری نیز برایمان عیان میشود.

معرفی محصولات امور مالی غیرمتمرکز

حالا که از دیفای تعریف و تمجید کردیم، باید شاهدی هم برای گفتههایمان بیاوریم. با معرفی چند محصول و سرویس امور مالی غیرمتمرکز، خواهیم فهمید که دیفای چقدر میتواند در دنیای متمرکز ما جذاب باشد. در چه زمینههایی؟ در ادامه خواهید خواند.

وام گرفتن و وام دادن

درست مثل بازارهای مالی سنتی، در امور مالی غیرمتمرکز نیز امکان وام دهی (Lending) و وامگیری (Borrowing) وجود دارد. از آنجا که هیچ نهاد متمرکزی در این فرایند وجود ندارد، پس غیرمتمرکز بودن همچنان پابرجاست. قرارداد هوشمند مبنای اصلی این سازوکار است. پروتکلهای وام دهی جزو محبوبترین اپلیکیشنها در اکوسیستم دیفای هستند که در مقایسه با سیستم سنتی از مزایای زیادی برخوردارند. از جمله این مزایا میتوان به عدم نیاز به احراز هویت، عدم نیاز به تایید نهاد متمرکز، ارائه وثیقه در قالب دارایی دیجیتال و انجام سریع و در لحظه فرآیند دریافت وام اشاره کرد.

صرافی غیرمتمرکز

اگر صرافی را در قالب یک قرارداد هوشمند در بستر یک شبکه بلاکچین راهاندازی کنیم، یک محصول دیفای ایجاد کردهایم. اسم این محصول، صرافی غیرمتمرکز یا Decentralized Exchange است که به اختصار به آن DEX میگوییم. در یک صرافی غیرمتمرکز نیازی به احراز هویت نخواهیم داشت، اطلاعات هویتی ما کاملا حفظ شده و هیچ کس از آن مطلع نخواهد شد. در این صرافی میتوانیم دارایی دیجیتال خود را تبدیل کنیم؛ مثلا بیت کوین بدهیم و به جایش اتریوم بگیریم.

در DEXها کنترل دارایی در اختیار کاربر خواهد بود و هیچکس نمیتواند برخی از افراد را به دلیل ملیت آنها محدود کند. در یک صرافی غیرمتمرکز، تمام فرآیند تبادل ارزهای دیجیتال توسط قرارداد هوشمند انجام شده و تمام اطلاعات در شبکه بلاکچین ذخیره میشود. به همین دلیل کارمزد انجام ترید در این صرافیها بسیار پایینتر است.

استیبل کوینهای غیرمتمرکز

استیبل کوینها یکی از انواع ارزهای دیجیتال هستند که قیمتشان به یک دارایی مثل ارزهای فیات وابسته است. برای مثال پشتوانه استیبل کوین تتر، دلار آمریکاست؛ اما مشکل این استیبل کوین و سایر استیبل کوینهای متمرکز این است که توسط یک شرکت متمرکز عرضه و توزیع میشوند و کنترلشان در دست این شرکتهاست. دیفای امکانی را فراهم کرده است که بتوان دست به ایجاد استیبل کوین الگوریتمی یا غیرمتمرکز (مانند DAI) زد. این استیبل کوینها با تکیه بر قراردادهای هوشمند و الگوریتمی که از پیش تعریف شده است عمل کرده و ارتباط خود را با دارایی پشتوانهشان حفظ میکنند.

وام سریع بدون وثیقه

وام سریع یا Flash Loan که با نام وام بدون وثیقه هم شناخته میشود، یکی دیگر از خدمات دیفای است. در سیستم وامگیریای که بالاتر شرح دادیم، شما باید وثیقه خود را در یک قرارداد هوشمند قفل کرده و مبلغ وام را دریافت کنید؛ اما در فلش لون، نیازی به ارائه وثیقه و ضمانت نخواهد بود و بلافاصله پس از درخواست، وام به شما تعلق میگیرد. فرآیند Flash Loan بدین صورت است که وامگیری و تسویه بهعلاوه بهره وام در یک تراکنش انجام میشود. از آنجایی که وام باید در یک تراکنش بازپرداخت شود، ریسک عدم بازپرداخت وجود نخواهد داشت. کاربرد اصلی وامهای فلش در کسب سود از آربیتراژ است. همچنین وامهای فلش قابلیت ذخیره در کیف پول و خروج از پلتفرمهای دیفای را ندارند. در واقع شما وام را دریافت کرده، با آن کاری انجام میدهید و سپس آن را برمیگردانید. این محصول تنها به واسطه بلاکچین و حوزه دیفای امکانپذیر است.

استیکینگ

استیکینگ یا سپردهگذاری بهمعنای قفل کردن داراییها در قراردادهای هوشمند یک شبکه بلاکچینی برای مدت زمان معین است. با این کار هم امنیت و اجرای صحیح عملیات در شبکه تضمین میشود و هم کاربران پاداش دریافت میکنند. در واقع زمانی که اقدام به قفل کردن رمزارزهای خود در یک بلاکچین مبتنی بر گواه اثبات سهام (PoS) میکنید، شبکه از آنها برای تایید تراکنشها استفاده میکند. هرچه دارایی استیکشده بیشتر باشد، پاداش کاربر هم بیشتر خواهد شد. به بیان دیگر درآمدی که کسب میکنید، پاداشی است که برای فعالیت در شبکه و حفظ امنیت بلاکچین دریافت خواهید کرد.

ییلد فارمینگ

ییلد فارمینگ (Yield Farming) هم یکی دیگر از محصولات امور مالی غیرمتمرکز است که در آن هولدرهای توکن، سود خود را از طریق گردش توکن و استیکینگ آن در پلتفرمهای مختلف دیفای به حداکثر میرسانند. کاربر رمزارز خود را در قرارداد هوشمند پروتکل دیفای قفل میکند و آن پروتکل با توجه به نوع فعالیت خود (مثلا صرافی غیرمتمرکز یا پروتکل وامدهی) از این دارایی برای سرویسدهی استفاده میکند. مثلا اگر آن پلتفرم استخر نقدینگی (قرارداد هوشمندی که نقدینگی پروتکل را تامین میکند) داشته باشد و شما بخشی از نقدینگی آن پلتفرم را تامین کنید، بخشی از کارمزد تراکنشهای آن استخر، نصیب شما خواهد بود. همچنین اگر این پروژه دیفای یک پلتفرم وامدهی غیرمتمرکز باشد، در این صورت میتوانید از توکنهای خود برای وامدهی به دیگران استفاده کرده و بهره وام را دریافت کنید.

چطور رمزارزها و پروژههای دیفای را پیدا کنیم؟

همانطور که احتمالا تا الان هم متوجه شدید هر شبکهای که قابلیت توسعه قراردادهای هوشمند را داشته باشد، میتواند پروتکل دیفای هم راهاندازی کند؛ اما چطور باید این پروتکلها را پیدا کنیم و اطلاعاتی درباره نحوه کارکرد آنها بهدست بیاوریم؟ برای این کار میتوانید از سایتهایی مثل دیفای پالس (Defi Pulse)، لاما سواپ (LlamaSwap) یا دیفای لاما (Defillam) کمک بگیرید. دیفای لاما سایت رتبهبندی پروتکلهای دیفای است و پروژهها را به تفکیک شبکه، ارزش کل قفل شده (TVL)، نوع محصول و غیره دستهبندی میکند. البته ابزارها و وبسایتهای زیاد دیگری هم وجود دارند که از آنها میتوان برای یافتن پروژههای دیفای و تخمین آنها استفاده کرد و این موارد تنها به سایتهایی که در اینجا اشاره کردیم، محدود نمیشود.

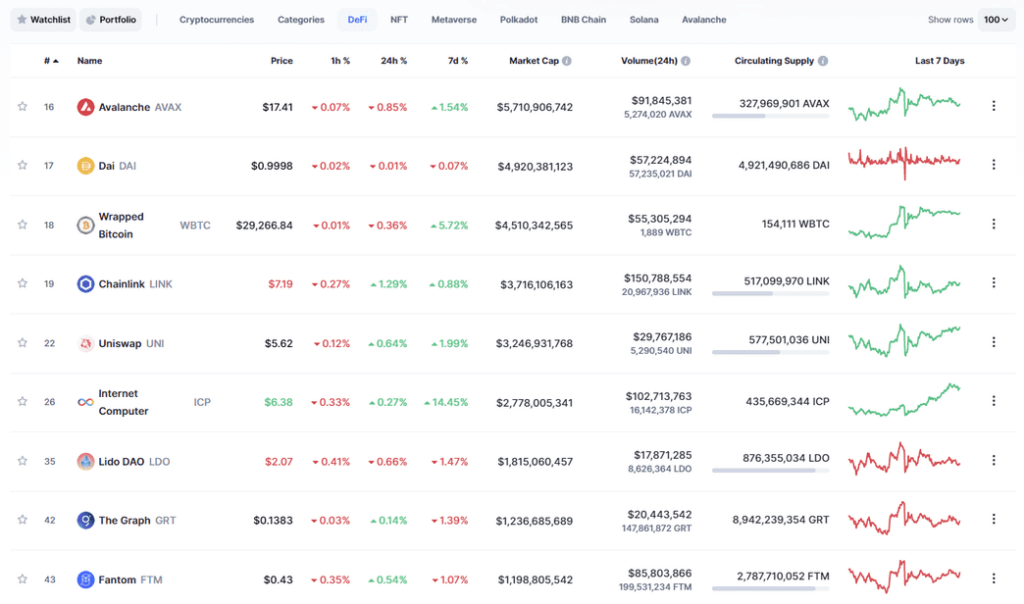

برای پیدا کردن توکنها و کوینهای دیفای هم میتوانید به سایتهایی مثل کوین مارکت کپ و کوین گکو مراجعه کنید. مثلا میتوانید با مراجعه به صفحه اصلی سایت کوین مارکت کپ میتوانید مثل تصویر زیر، رمزارزهای گروه دیفای را مشاهده کنید.

چالشهای حوزه DeFi

با وجود همه نوآوریها و نکات مثبت امور مالی غیرمتمرکز، باید به معایب و ریسکهایی که پیش روی کاربران قرار دارد هم اشاره کرد. این موارد را در ادامه بررسی میکنیم و این را هم یادآور میشویم که بعضی از این ریسکها را نمیتوان تنها مختص دیفای دانست و به طور کلی مربوط به فناوری بلاکچین هستند.

- نبود قانونگذاری: این مورد از آن دست مسائلی است که در ارزهای دیجیتال بسیار آزاردهنده است. ویژگی غیرمتمرکز بودن باعث میشود قانونگذاری در دیفای با مشکل مواجه شود. این امر باعث میشود که بازیگران مخرب وارد شبکه شوند و با تقلب و کلاهبرداری، از کاربران سوءاستفاده کنند.

- هکها و حملات: برخی از اجزای دیفای در معرض حملات و هکهایی هستند که در نهایت میتواند منجر به ضرر و زیان سرمایهگذاران شود. پروتکلهای دیفای که عملکرد ضعیفی داشتهاند، موجب بدبینی به کل فضای دیفای شدهاند که این مسئله در پذیرش عمومی این حوزه هم اثر منفی میگذارد.

- کمبود متخصصان حوزه: پروژههای دیفای با یک مشکل مهم مواجه هستند و آن هم کمبود توسعهدهندگان و متخصصانی است که در حوزه امور مالی غیرمتمرکز فعالیت میکنند. رشد ارزهای دیجیتال و هر کدام از حوزههای داخلی آن سریع است و این مسئله، کار را برای متخصصان دشوار میکند. آنها باید با سرعت رشد حوزه همگام شوند تا از قافله عقب نمانند.

- نقدینگی پایین و کارمزدهای بالا: نقدینگی پایین در پروتکلهای دیفای منجر به افزایش کارمزدها میشود؛ بهویژه زمانی که یک دارایی خاص در پلتفرمی پشتیبانی نمیشود یا در دسترس نیست و تنها گزینهای که برای خرید یا فروش آن وجود دارد، با هزینه کارمزد بالایی همراه است. در نتیجه کاربران نمیتوانند دارایی خود را مبادله کنند و همین مسئله روی کارایی و عملکرد دیفای اثر میگذارد.

- خطاهای قرارداد هوشمند: قراردادهای هوشمند در dAppهای دیفای نقش کلیدی دارند و به عنوان واسطه در این برنامهها عمل میکنند. پس مهم است که این قراردادها عاری از خطا باشند. هر خطا و ایراد در اسمارت کانترکتها میتواند منجر به ایجاد ریسک و سرقت توکنها شود.

- عملکرد ضعیف: شبکه بلاکچین به دلایل ساختاری، از نهادهای متمرکز کندتر است. این کندی، در اپلیکیشنهایی که بر روی این شبکههای بلاکچین راهاندازی میشوند نیز وجود دارد. توسعهدهندگان اپلیکیشنهای غیرمتمرکز نیز با این کمبود و عیب در پروتکلهای حوزه دیفای آشنا هستند و به دنبال رفع این مشکل هستند.

- هویت و اعتبار: یکی از ویژگیهای اصلی دیفای این است که کاربرانی که به خدمات مالی دسترسی دارند مجبور به انجام احراز هویت نیستند. این موضوع میتواند مشکل آفرین باشد زیرا نقض قوانین تایید هویت و اقدامات ضد پولشویی نه تنها میتواند منجر به جریمه های سنگین شود بلکه اتهامات مجرمانه را نیز در پی دارد.

- ناکارآمد بودن سرمایه: وثیقهگذاری بیش از حد در پلتفرمهای وامدهی پروژههای دیفای، ناکارآمد بودن آن را میرساند. در پروژه میکر DAO، کاربران باید ۱.۵ برابر ارزش وام دریافتی، وثیقه بگذارند. حتی در این صورت نیز اکثر افراد تصمیم میگیرند نسبت وام به ارزش خود را به میزان ۳۰۰ درصد حفظ کنند تا از جریمههای نقدی اجتناب کنند. این مسئله فرآیند دریافت وام را با مشکل همراه میکند.

- اوراکلها: ناکارآمدی اوراکلها نگرانی بزرگی برای دیفای است؛ زیرا در مواقعی که سطح وثیقه کمتر از حد نصاب میشود، وثیقه به طور خودکار لیکویید خواهد شد. هرچند پروژههای مختلف دیفای رویکردهای اوراکل متفاوتی اتخاذ میکنند؛ اما بسیاری از پروژه ها از اوراکل MakerDAO استفاده میکنند.

- مقیاس پذیری: موضوع مقیاس پذیری کاملا برای کاربران شناخته شده است. هرچند اتریوم بستر اصلی برای راهاندازی پروتکلهای دیفای است، اما سایر شبکهها همچون زنجیره هوشمند بایننس و پولکادات نیز امکان نوشتن قرارداد هوشمند را برای کاربران خود فراهم کردهاند. بالا بودن کارمزد تراکنشها در اتریوم و ازدحام در این بستر، مسئله مقیاسپذیری در شبکه اتریوم و به دنبال آن در پروتکلهای دیفای اتریوم را به همراه دارد.

پروژههای دیفای شبکههای مختلف

با آنکه بیشتر پروژههای دیفای بر بستر اتریوم راهاندازی شدهاند، اما در شبکههای دیگر نیز میتوانیم پروژههای خوبی ببینیم. در جدول زیر پروژههای DeFi را در چند شبکه مهم فهرست کردهایم. البته برخی از این پروژهها روی چندین شبکه فعال هستند و نمیتوان آنها را مختص به یک بلاکچین دانست.

نام شبکه نام پروژه ها اتریوم * آوه، میکر، کامپاند، یونی سواپ، سوشی سواپ، سینتتیکس، هجیک و کرو فایننس بایننس * صرافی غیرمتمرکز بایننس، ونوس، پنکیک سواپ و مالتی چین پولکادات پولکا سواپ و انکر پالیگان * کوییک سواپ و آی دکس فانتوم * سالیدکس، اسپوکی سواپ و اسکریم ترون * جاست لند، سان سواپ و وان سواپ

* برای مشاهده سایر پروژههای دیفای بر بستر اتریوم، این لینک را مطالعه کنید.

* برای مشاهده سایر پروژههای دیفای بر بستر بایننس، این لینک را مطالعه کنید.

* برای مشاهده سایر پروژههای دیفای بر بستر پالیگان، این لینک را مطالعه کنید.

* برای مشاهده سایر پروژههای دیفای بر بستر فانتوم، این لینک را مطالعه کنید.

* برای مشاهده سایر پروژههای دیفای بر بستر ترون، این لینک را مطالعه کنید.

معرفی معروفترین پروژههای دیفای

از زمان ابداع مفهوم دیفای، پلتفرمهای بسیاری در بستر شبکههای مختلف بهوجود آمدند؛ اما بهترین و معروفترین پروژههای دیفای کدامند؟ هرچند هیچگاه نمیشود جواب مشخصی به این سوالات دارد و ممکن است نظر برخی مخالف باشد، با اینهمه میتوان دست روی پروژههایی گذاشت که همه بر سر آنها توافق دارند.

پلتفرم آوه

حرف از دیفای که میزنیم، محال است نام آوه به میان نیاید. Aave یک پلتفرم دیفای است که به کاربران امکان وامدهی و وامگیری طیف وسیعی از رمزارزها را میدهد. این پلتفرم، وامدهی همتابههمتا از طریق قراردادهای هوشمند را ممکن میکند. پلتفرم آوه در بستر شبکه بلاکچینی اتریوم قرار دارد. وامدهندگان توکنهای خود را در استخرهای آوه واریز میکنند و وامگیرندگان با قفل کردن وثیقه، میتوانند این توکنها را وام بگیرند. از دیگر امکانات پلتفرم آوه میتوان به وام سریع یا Flash Loan اشاره کرد.

صرافی غیرمتمرکز یونی سواپ

یونی سواپ یک صرافی غیرمتمرکز در بستر شبکه اتریوم است که به کاربران امکان تبادل توکنهای ERC20 را میدهد. این صرافی همچنین از شبکههای پالیگان، آپتیمیزم، آربیتروم، Celo و BNB Chain و داراییهای این شبکهها هم پشتیبانی میکند. یونی سواپ از طریق مدل بازارساز خودکار (AMM) عمل میکند؛ یعنی بهجای تطابق سفارش خریدار و فروشنده در دفتر سفارش، از استخر نقدینگی بهره میبرد. در این مدل، کاربران توکنهای خود را در استخرها قفل میکنند و تبادلات بهوسیله این توکنها انجام میشود. درصدی از کارمزد تراکنش هم بهعنوان پاداش تامین نقدینگی به کاربران تامینکننده نقدینگی داده میشود. توکن بومی این پلتفرم UNI نام دارد که یک توکن حاکمیتی و کاربردی است.

صرافی غیرمتمرکز پنکیک سواپ

پنکیک سواپ (PancakeSwap) معروفترین صرافی غیرمتمرکز در بستر شبکه بایننس اسمارت چین است که برای تبادل توکنهای با استاندارد BEP20 بهکار گرفته میشود. پنکیک سواپ هم مثل یونی سواپ یک بازارساز خودکار (AMM) است که البته از شبکههای اتریوم و اپتوس هم پشتیبانی میکند. از سرویسهای این پلتفرم میتوان به معامله، استخرهای سایروپ (Syrup Pools)، ییلد فارمینگ، مشارکت در تامین نقدینگی، پیشبینی و لاتاری اشاره کرد. توکن بومی و حاکمیتی پنکیک سواپ کیک (CAKE) نام دارد. پاداش سرویسهای پلتفرم پنکیک سواپ با توکن کیک داده میشود و شرکت در مسابقه پیشبینی، لاتاری و رایگیری به این توکن نیاز است.

پلتفرم کرو فایننس

کرو فایننس (Curve Finance) هم یک صرافی غیرمتمرکز در بستر شبکه اتریوم است. از این پلتفرم برای تبادل استیبل کوینها (مثل تتر، BUSD و DAI) استفاده میشود. از سرویسهای کرو فایننس میتوان به استخرهای تامین نقدینگی، سواپ یا مبادله توکن و فکتوری (بهمنظور ایجاد استخر نقدینگی) اشاره کرد. رمزارز بومی این پلتفرم CRV نام دارد و از کاربردهای آن میتوان به پاداشدهی در ازای تامین نقدینگی، پاداشدهی و سوزاندن توکن اشاره کرد.

پلتفرم لیدو

لیدو (Lido) یک پلتفرم غیرمتمرکز برای استیکینگ رمزارزهاست. به جز استیکینگ، مینت یا ساخت توکن و استفاده از توکنهای مینتشده در سایر پلتفرمهای دیفای نیز کاربردهای دیگر این پلتفرم به شمار میروند.

ارتباط بیت کوین و دیفای

بیت کوین بلاکچین مخصوص به خودش را دارد که مهمترین کارکرد آن ذخیره ارزش است. از طرفی دیگر دیفای هم اکوسیستمی برای راهاندازی سرویسهای مالی بر بستر بلاکچین است؛ اما چه ارتباطی میان این دو وجود دارد؟ آیا میشود اکوسیستم دیفای را در شبکه بیت کوین هم پیاده کرد؟ پرسش واضحتر این است که آیا میشود در بستر بیت کوین، اپلیکیشنهای غیرمتمرکز ایجاد کرد؟ میدانیم که بیت کوین در استفاده از قراردادهای هوشمند محدودیت دارد؛ با اینهمه پروژههایی مانند استکس با هدف تسهیل استفاده از قراردادهای هوشمند و برنامههای متمرکز به وجود آمدهاند. زنجیرههای جانبی همچون Liquid Network یا Mintlayer نیز در این مسیر به بیت کوین کمک میکنند.

این ابزارها باعث میشوند میان دیفای و بیت کوین ارتباطی شکل بگیرید. همچنین به کمک فناوری رپد توکن میتوان از بیت کوین نیز در پروتکلهای دیفای استفاده کرد. به عنوان مثال میشود از WBTC که نسخه رپد شده بیت کوین روی بلاکچین اتریوم است، در فضای دیفای و اپلیکیشنهای غیرمتمرکزی مثل یونی سواپ استفاده کنید. BTCB هم ورژن رپد شده بیت کوین در شبکههای بایننس چین و بایننس اسمارت چین است.

ارتباط اتریوم و دیفای

تاریخچه دیفای بهنوعی به اتریوم گره خورده است. در حالیکه پروتکل بیت کوین در سال ۲۰۰۹ فصل جدیدی از خدمات مالی همتابههمتا را آغاز کرد، اتریوم اولین شبکه بلاکچینی بود که قابلیت استقرار و اجرای قراردادهای هوشمند را فراهم کرد. اگر چنین اتفاقی نمیافتاد، معلوم نبود چطور میشد به امور مالی غیرمتمرکز دست پیدا کرد. قرارداد هوشمند در کنار برنامههای غیرمتمرکز، همان مواردی هستند که دیفای برای رشد و توسعه به آنها نیاز دارد و اتریوم به خوبی آنها را فراهم کرده است.

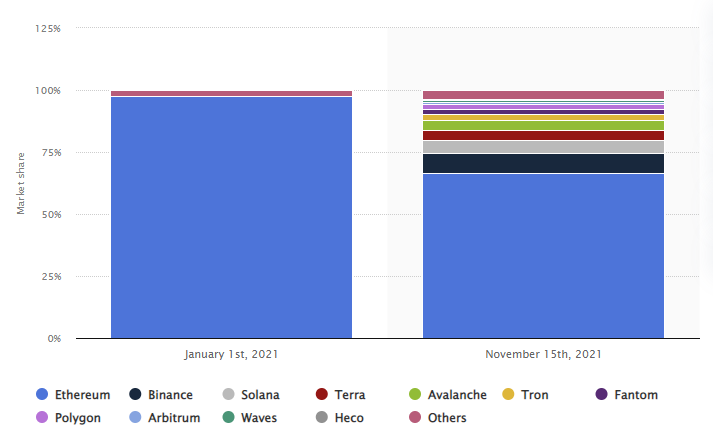

البته همانطور که بالاتر هم اشاره کردیم، برنامههای غیرمتمرکز روی شبکههای دیگر هم اجرا میشوند. بر اساس آمار استاتیستیا، در سال ۲۰۲۱ تقریبا ۶۷ درصد از TVL دیفای در اتریوم بود که این عدد نشان از آن دارد که کاربران به دنبال جایگزینهای ارزانتری هستند و کمکم از اتریوم مهاجرت میکنند. در تصویر زیر رنگ آبی مربوط به سهم بازار اتریوم از برنامههای دیفای است. نمودار سمت چپ مربوط اول ژانویه ۲۰۲۱ (۱۲ دی ۱۳۹۹) است و نمودار بعدی برای ۱۵ نوامبر ۲۰۲۱ (۲۴ آبان ۱۴۰۰). مقایسه همین دو نمودار، صحت گفتههای بالا را تایید میکند.

دیفای ۲ چیست؟

دیفای با تمام قابلیتها و مزایایی که داشت، از مشکلاتی رنج میبرد. دیفای ۲ آمد تا این مشکلات را بهبود ببخشد و ایرادات قبلی را برطرف کند. این اصطلاح در واقع به نسل جدیدی از امور مالی غیرمتمرکز اطلاق میشود. به این ترتیب کاربران بهتر میتوانند از نقدینگی و سرمایه خود برای کسب درآمد بهره ببرند.

از جمله کارکردهای دیفای ۲ میتوان به بیمه قراردادهای هوشمند اشاره کرد که موجب حفظ سرمایه کاربران در برابر ضرر و زیانهای احتمالی میشود. همچنین بیمه داراییهای استخر به منظور جلوگیری از ضرر ناپایدار نیز دیگر کاربردی است که میتواند موجب پذیرش بهتر دیفای در میان کاربران شود. تجربه کاربری بهتر، وامهای خودپرداختشونده به منظور جلوگیری از خطر لیکویید شدن، تمرکز بر دائوها برای کاهش و حذف مسائل مرتبط با متمرکز شدن، دیگر کاربردهای نسل جدید دیفای هستند که نشان از بهبود وضعیت امور مالی غیرمتمرکز دارند.

سوالات متداول (FAQ)

- دیفای چیست؟

دیفای (DeFi) یا امور مالی غیرمتمرکز بهمعنای ارائه محصولات و خدمات مالی، بدون نیاز به نهادهای مرکزی و در بستر بلاکچین است. - محصولات دیفای کداماند؟

وامدهی و وامگیری، صرافیهای غیرمتمرکز، خدمات پولی بانکی، وام سریع بدون وثیقه، استیکینگ و ییلد فارمینگ. - محبوبترین رمزارزهای دیفای کدامند؟

از معروفترین ارزهای دیفای میتوان به COMP ،Sushi ،BNB ،BUSD ،Matic و UNI اشاره کرد. - چطور از دیفای کسب درآمد کنیم؟

با سرمایهگذاری در محصولات دیفای، امکان کسب درآمد از این حوزه وجود دارد.

جمعبندی

حوزه دیفای یا اپلیکیشنهای غیرمتمرکز امور مالی، یکی از ثمرات ورود قراردادهای هوشمند به دنیای بلاکچین است. پلتفرمهای DeFi خدمات و محصولات مالی متنوعی همچون دریافت و اعطای وام، صرافی غیرمتمرکز، وامهای سریع، استیکینگ و غیره را به روش غیرمتمرکز ارائه میدهند. عمده پروتکلهای دیفای بر روی شبکه اتریوم راه اندازی شدهاند، اما دیگر شبکهها همچون پولکادات و بایننس نیز وارد این حوزه شدهاند. در این مقاله سعی کردیم به زبان ساده توضیح بدهیم که دیفای چیست و چه محصولاتی دارد. این حوزه همچنان در حال توسعه است و هر روز محصولات متنوعی در این فضا ایجاد میشود. سرمایهگذاری در این حوزه علاوه بر سود، ریسک بالایی نیز به همراه دارد و نیازمند دانش و تجربه است. شما تاکنون از کدام محصولات DeFi استفاده کردهاید؟ آیا تجربه خوبی داشتهاید؟ آیا توانستهاید از این بستر درآمد کسب کنید؟ تجربیات شما میتواند راهگشای سایر کاربران باشد.